写真:Gopixa/iStock by Getty Images

IMF サーベイ・マガジン : アジア:他の地域を安定させ、他の地域をしのぐ成長

2015年5月6日

- アジア太平洋の見通しは堅調で安定しており、今後も世界の成長リーダーであり続ける

- 潜在成長率が低下し、与信の脆弱性が高まることからリスクは継続する

- 政策は引き続き回復力を高めることに集中すべきである

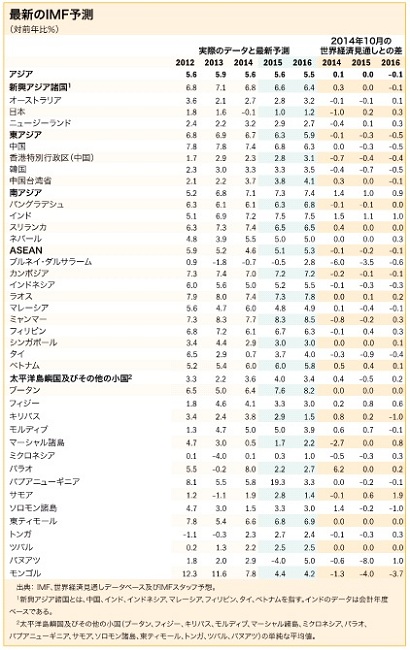

IMFのアジア太平洋地域経済見通しによると、アジア太平洋での成長率は今後も世界の他の地域を上回り、2015年が5.6%と引き続き堅調さが維持されるが、2016年は5.5%と成長が若干鈍る見通しである。

マレーシアで燃料を購入するオートバイの運転者。原油価格の下落は、エネルギー補助金を引き下げる機会となる、とIMFエコノミストは述べている(写真:Zainal Abd Halim/Corbis)

経済健全性調査

成長は内需が原動力となり、健全な労働市場、低金利、最近の原油価格の下落に支えられる。世界経済の回復は穏やかで不均衡であるものの、今後もアジアの輸出を支えていく、と同報告書の筆者らは述べている。

地域的なばらつき

地域全体のパフォーマンスは国ごとにばらつくと予想される。中国経済はより持続可能なペースに減速し、2015年のGDP成長率は6.8%、2016年は6.3%と予想され る。一方、日本の今年の成長率は1.0%、来年は1.2%と回復する。

インドの成長率は今年と来年7.5%に上昇すると予想され、世界で最も急成長する国となる。東南アジア諸国連合(ASEAN)内では、マレーシアの成長率は減速するものの、フィリピンでは上昇するとみている。第一次産品の価格の下落は幾つかの輸出国(オーストラリア、インドネシア、マレーシア、ニュージーランド)にとってマイナスに影響するものの、全体的にみれば、総合的に判断してアジアにとってプラスとなる。

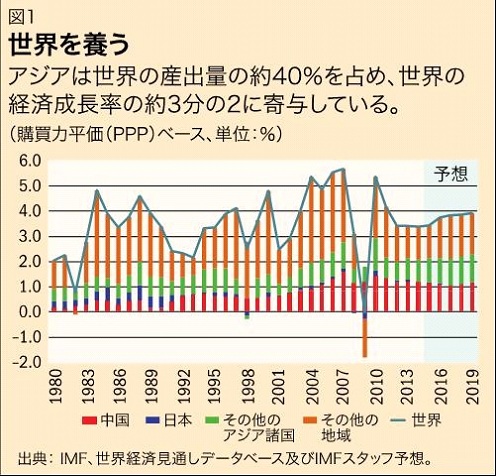

アジアの潜在成長率―経済の速度制限―は減速する可能性が高いものの、アジアは世界の成長リーダーであり続ける(図 1)。アジアは世界の産出量の約40%を占め、世界の経済成長率の約3分の2に寄与している。生産性の向上が低下し、高齢化やインフラのボトルネックの影響を反映してアジアの潜在成長率は低下するものの、世界の経済成長におけるアジアの主導的な役割は中期的に継続するとみられる。

下振れ傾向のリスク

同報告書は、アジアの見通しは負の事象に対して脆弱であり得ると述べている。これは、中国や日本において現在予想されている成長率より低くなり、それが域内の他の国・地域に波及し、貿易や金融経路を通じて―世界経済―に波及する可能性を織り込んでいる。

債務水準―外貨建ての債務を含む―はここ数年で急速に上昇しており、現在アジアは金融市場ショック、及び根強い米ドル上昇に対してより脆弱となっていることから、債務返済コストが上昇するかもしれず、需要が減退する可能性がある。

主要準備通貨の価値が大幅に変動していることから、金融の安定性と競争力の間で気詰まりなトレードオフが生じる可能性がある。一方、エネルギー価格の下落により原油の輸入代金で節約された分が一層消費されれば、アジアの成長をさらに後押しする可能性がある。

回復力と成長率を高める政策

金融市場の変動が再熱するリスクにより、一部の国では金融政策スタンスが若干引き締められる可能性があるものの、アジアの大半の政策担当者は、概ね適切な金利政策と財政政策を実施している。総需要を効率的に管理するために柔軟な財政政策及び金融政策を維持することは、今後も引き続き重要である、とアジア太平洋地域経済見通しの筆者らは述べていいる。

筆者らは、原油価格の低下によりエネルギー補助金の減額を目指した一層の財政改革を実施する機会が得られたとみており、マレーシア、インド、インドネシアなど複数の国で対策が講じられている。

金融セクターのリスクに対処するには、金融監督政策及びマクロ・プルーデンシャル政策を引き続き実施すべきである。これは、ショックに対する回復力を高め、財務体質のシフト及び変動が激しい資本フローに伴うシステミックリスクの蓄積を抑制するために特に重要となる。

世界の財務体質が先進国・地域におけるさまざまな金融政策に順応するにつれて、変動相場制はショック・アブソーバー (緩衝装置)として留まるべきである。為替レートも収支フローへの順応を許容されるべきであるが、為替介入は荒れた市場の状況に対処するための手段として留まるべきである。

IMFの地域経済見通しは、域内の全部ではないものの、ほとんどの国・地域全体に構造改革の強力なプッシュを呼びかけている。本報告書では、生産能力の向上に加え、構造改革が消費を目指した成長をリバランスするために役立つと述べているが、これは中国や韓国を含む一部の主要なアジア諸国にとって依然として優先課題となっている。

韓国やタイなど総需要が比較的弱い国では、構造改革と一時的なマクロ経済刺激策の組み合わせによりデフレのリスクが軽減されるだろう。主要な改革分野は、中国では国営企業および金融自由化、日本ではサービス生産性および労働力参加の向上イニシアチブ、インド、ASEAN、フロンティア経済及び小国では供給ボトルネックに対処する政策である。

アジアにおける貿易と金融の役割

地域経済見通しでは、2つの背景調査、すなわち貿易におけるグローバル・バリュー・チェーン(GVC)およびアジア地域内における金融統合についても解説している。

GVCの拡大は、アジア、特に新興アジア諸国において示されている。加えて、新興アジア諸国は下流(より上流の国から得られる投入財を処理する)というよりは、より上流に移行し(他の諸国に中間財を提供する)、GVC関連の付加価値のシェアの伸びを獲得してきた。

GVCの伸びにより、為替レートの変動に対する貿易量の反応が変化してきた。グローバル・バリュー・チェーンへの参加を調整する新たな対策を活用することで、グローバル・バリュー・チェーンにおける輸出と輸入の両方が実質減価に対してプラスに反応し、上流度合い(下流度合い)が影響を増幅(抑制)することをこの調査は示唆している。

限定されたクロスボーダー金融取引

金融統合に関する調査では、クロスボーダーのポートフォリオ取引及び銀行債権の約20-30%が域内で生じており、貿易総額における域内取引シェアより極めて低いことがわかった。

ホームバイアス―国外ではなく国内でより投資を行う傾向―がアジアでは特に強く、そのため域内及び域外でのクロスボーダー金融取引が限定されている。

この分析は、金融統合の規模が拡大し、金融システムの緻密さ及び貿易統合の度合いが高まっていることを示している。ただし、外国資産の保有制限、外国銀行参入の障害、規制と制度上の品質における差が金融統合を妨げている。

規制の一層の調和を通じた金融市場開発及び貿易関係の促進は、域内の金融統合を助長し、アジアの大型貯蓄プールの介在を強化する可能性がある。