(photo : Sultan Mahmud Mukut/SOPA Image/Newscom)

Bulletin du FMI : La normalisation de l’économie mondiale n’entraînera qu’une légère montée des taux d’intérêt

le 3 avril 2014

- Les taux d’intérêt réels, aujourd’hui proches de zéro, ne devraient progresser que modérément

- Il est peu probable que les facteurs qui ont influé sur les taux s’inversent

- Qui dit faibles taux dit endettement moins coûteux mais aussi contraintes

Les taux d’intérêt réels devraient enregistrer une progression modérée avec la normalisation de la situation économique mondiale, inversant ainsi la tendance vers des valeurs négatives de l’après-crise financière. C’est ce que prévoit une nouvelle analyse du Département des études du FMI.

Chantier à Anaheim, Californie, États-Unis. Le FMI prévoit un environnement où les taux d’intérêt réels et le loyer de l’argent seront faibles (photo : Bruce Chambers/ZUMA/Corbis)

ÉTUDES DES PERSPECTIVES DE L’ÉCONOMIE MONDIALE

Le maintien de faibles taux d’intérêt réels — taux nominaux moins anticipations inflationnistes — sera certes de nature à alléger les obligations des emprunteurs mais il peut aussi limiter la marge de manœuvre des gouvernements. En présence de faibles taux d’intérêt réels, il est d’autant plus probable que les taux directeurs nominaux finissent par toucher la borne inférieure (à savoir, zéro), d’où la perte d’un instrument fondamental de politique monétaire : celui qui consiste à diminuer les taux d’intérêt pour alimenter la croissance. Comme le risque existe que les pays avancés restent aux prises avec une très faible croissance, cette contrainte pourrait se matérialiser.

S’il se produit une augmentation des taux d’intérêt réels, elle devrait être modeste car il est peu probable que les principaux facteurs à la base du tassement des taux réels s’inversent :

• Épargne. Le taux d’épargne des pays émergents s’est sensiblement accru entre 2000 et 2007, poussant les taux d’intérêt à la baisse. Cette tendance ne devrait s’inverser que partiellement.

• Portefeuille d’actifs. Depuis la crise financière, la demande d’actifs sûrs a augmenté —obligations par opposition aux actions et autres participations présentant un risque grandissant. L’accumulation de réserves dans les pays émergents a également contribué à cette tendance. À moins qu’une réorientation majeure et inattendue des politiques n’intervienne, cette tendance devrait probablement se poursuivre.

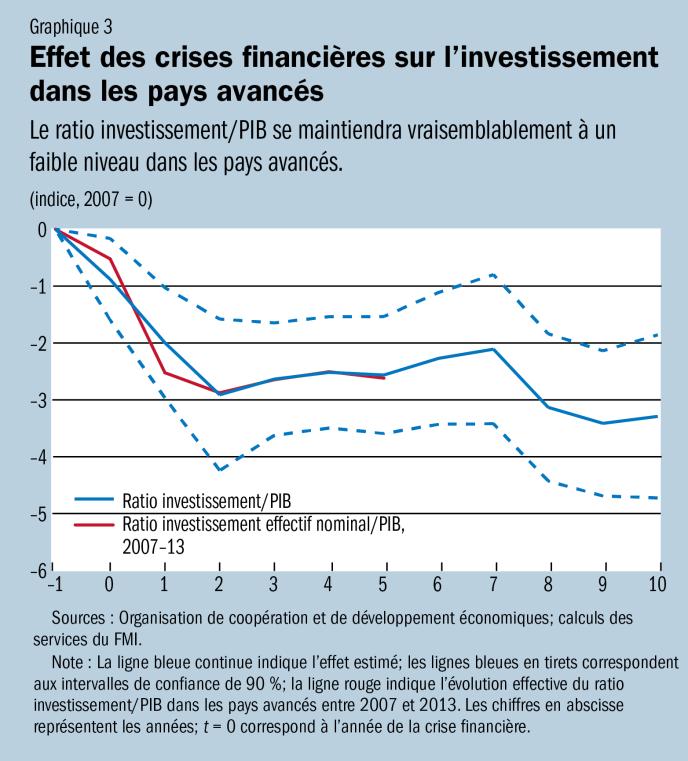

• Investissement. Le recul des taux d’investissement dans les pays avancés provoqué par la crise financière mondiale devrait perdurer.

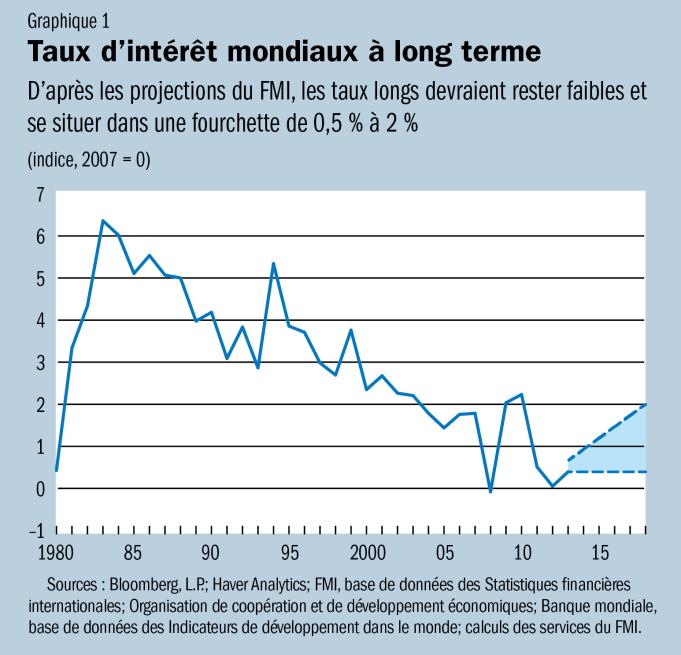

Depuis le début des années 1980, les taux d’intérêt, ou rendements, des différents actifs, toutes échéances confondues, ont reculé dans le monde entier, à un rythme nettement supérieur à celui du repli des anticipations inflationnistes. Cela signifie que les taux d’intérêt réels ont diminué. Dans l’ensemble des pays, les taux d’intérêt réels à dix ans ont chuté d’une moyenne de 5½ % durant les années 1980 à 3½ % durant les années 1990, puis à 2 % en 2001–08 et enfin à 0,33 % entre 2008 et 2012 (graphique 1).

En raison de l’intégration économique et financière grandissante de la planète constatée durant ces trois dernières décennies, les taux d’intérêt réels obéissent désormais dans une grande mesure à des facteurs mondiaux communs, notamment dans le cas des échéances plus longues.

Si la politique monétaire a dominé l’évolution des taux d’intérêt réels durant les années 1980 et au début des années 1990, l’amélioration de la politique budgétaire dans les pays avancés a été le principal facteur à la base du repli des taux d’intérêt réels durant le reste des années 1990. Cependant, plus récemment, les facteurs signalés plus haut ont joué un rôle crucial.

Pour les besoins de notre étude, nous avons élaboré une nouvelle série de données sur les taux d’intérêt réels d’un large éventail de pays afin d’examiner plus en détail ces facteurs et de prédire le comportement futur des taux d’intérêt réels et, plus généralement, du loyer de l’argent.

Surabondance d’épargne et préférences des investisseurs

Le fléchissement des taux d’intérêt réels du milieu des années 2000 a souvent été attribué à deux facteurs :

• Une surabondance d’épargne provenant des pays émergents, et particulièrement de la Chine; et

• Un basculement des investisseurs vers les actifs à revenu fixe, tels qu’obligations, par opposition aux participations, telles qu’actions.

Ces deux facteurs ont poussé les taux d’intérêt réels à la baisse à l’échelle mondiale tandis que le rendement attendu des placements en actions a augmenté.

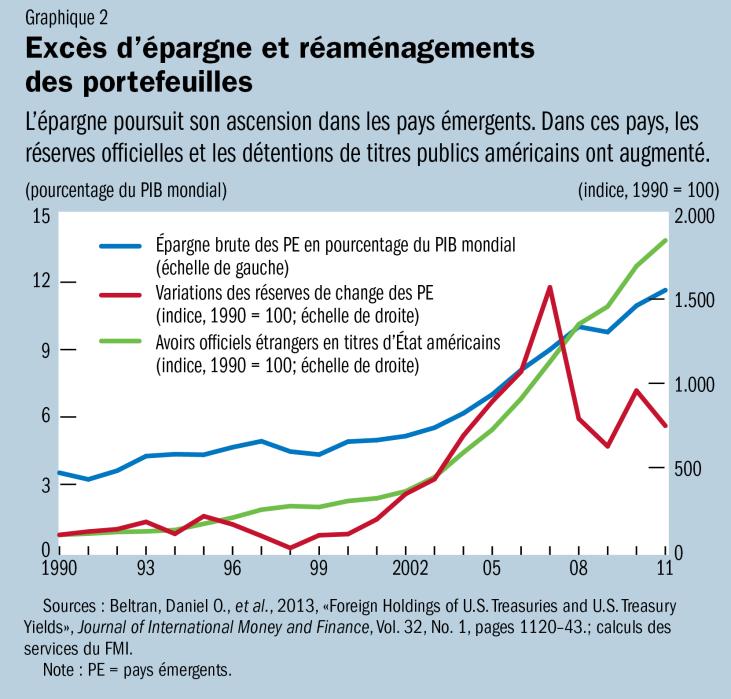

L’augmentation substantielle de l’épargne dans les pays émergents, notamment en Chine, au milieu des années 2000 explique pour plus de moitié par la diminution des taux d’intérêt réels (graphique 2). Elle n’a été que partiellement compensée par le recul de l’épargne dans les pays avancés. Cette augmentation de l’épargne dans les pays émergents semble être principalement attribuable à la forte croissance des revenus.

Le tassement des taux d’intérêt réels durant la première décennie du XXIe siècle peut être imputable pour plus de moitié à une augmentation de la demande relative d’obligations. Cette évolution tient à une montée des risques liés aux actions et à une plus forte demande d’actifs sûrs dans les pays émergents aux fins d’accumulation de réserves de change. Après la crise mondiale, ces deux phénomènes ont continué à alimenter le repli des taux d’intérêt réels, certes à un rythme plus modéré.

À quoi s’attendre?

La crise financière mondiale a provoqué une diminution forte et persistante de l’investissement dans les pays avancés. Cela a d’ailleurs grandement contribué au récent fléchissement des taux d’intérêt. Les effets de la crise sur l’épargne ont été plus discrets. Il ressort de notre étude que les effets de la crise financière mondiale perdureront vraisemblablement durant les cinq années à venir, et il est peu probable que les ratios investissement/PIB reviennent à leur niveaux d’avant la crise dans beaucoup de pays avancés (graphique 3).

L’augmentation modérée que devraient connaître les taux d’intérêt réels et le loyer de l’argent s’explique en partie par des facteurs conjoncturels : le niveau extrêmement bas de ces dernières années tient à l’écart important entre la production réelle et la production potentielle dans les pays avancés. L’étude prévoit toutefois que les taux d’intérêt réels et le coût du capital resteront sans doute relativement faibles même lorsque disparaîtront ces écarts de production.

Au regard de la politique générale, si les taux d’intérêt réels sont inférieurs au taux de croissance du PIB réel, une augmentation des investissements publics n’aboutira pas nécessairement à une poussée du ratio dette publique/PIB à moyen terme : une croissance supérieure financerait l’endettement supplémentaire.

S’agissant de la politique monétaire, une période de faible taux d’intérêt réels persistants pourrait signifier que le taux directeur neutre (c’est-à-dire, un taux aligné sur la croissance potentielle) sera inférieur à ce qu’il était durant les années 1990 ou au début des années 2000. Elle pourrait en outre accroître la probabilité que le taux nominal descende jusqu’à la borne inférieure de zéro en cas de chocs négatifs de la demande avec des cibles d’inflation aux alentours de 2 %. Cela pourrait à son tour avoir des répercussions sur la politique monétaire.

Enfin, un environnement de faibles taux d’intérêt réels (et nominaux) persistants peut pousser les établissements financiers à rechercher des rendements réels (et nominaux) supérieurs en prenant plus de risques. Cela peut à son tour accroître les risques systémiques du secteur financier, d’où le rôle crucial d’un contrôle micro et macro-prudentiel adapté pour le maintien de la stabilité financière.

â– Le FMI publiera les prévisions des Perspectives de l’économie mondiale le 8 avril.