写真:Gopixa/iStock by Getty Images

IMF サーベイ・マガジン : 新興国企業の負債の拡大の主因はグローバルな要因

2015年9月29日

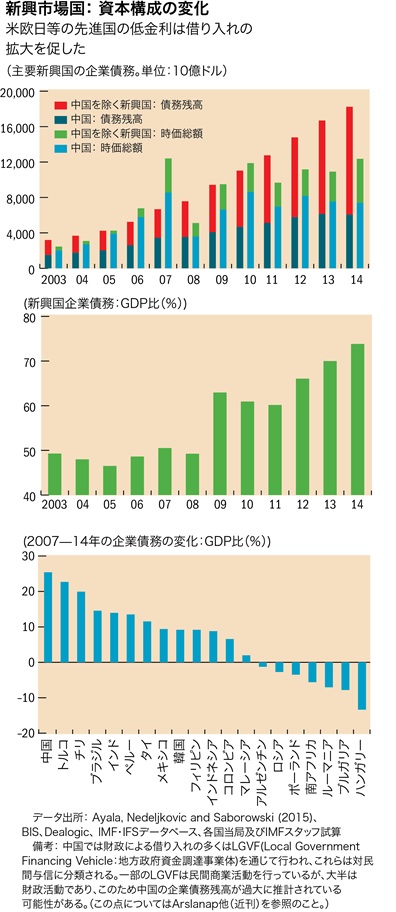

- 企業借り入れは過去10年で4倍に

- 要因として低金利と投資家の高利回り追求がより重要に

- 新興国は金利上昇に備えを

新興国企業の債務残高は近年上昇しており、これは建設業と石油ガス産業で顕著に見られる。IMFの最新の分析によれば、これは先進国における低金利など、グローバルな要因によるところが大きい。

トルコの建設現場: 企業の債務水準は特に建設セクターで上昇している。(写真: Claudia Wiens/Corbis)

国際金融安定性報告書

米国、欧州、日本などの先進国の低金利が新興国企業によるこうした借り入れを後押ししている。レバレッジは企業の借り入れへの依存度を表すが、最近のレバレッジの拡大はしばしば外貨建て負債の増加を伴っている。

レバレッジの拡大は投資の増加と経済成長にもつながるので、好ましい場合もあるが、リスクも伴う。

IMFの「国際金融安定性報告書」の最新号に所収の研究によれば、新興国企業の借り入れの増加を説明する上で、近年では、低金利、投資家の高利回り指向、一次産品価格動向などのグローバルな要因が重要になっている。

新興国企業の債務は増大

主要な新興市場国の事業法人の負債は2003年の4兆ドルから2014年には18兆ドルを超える水準まで増加した。(図表参照)

IMFによれば、法人企業債務の対GDP比は全体としては同期間中に25パーセント・ポイント上昇したが、国による差が大きい。特に上昇が顕著だったのは中国とトルコであったが、多くの中南米諸国でもかなりの上昇が見られ、チリ、ブラジル、ペルー、メキシコ、コロンビアなどでの上昇が目立った。

新興国企業の負債の構成も変化した。依然として銀行融資が企業債務の中で最大のシェアを占めているが、社債のシェアが17%に達し、過去10年でほぼ倍増した点は特筆される。

良好なグローバルな金融環境への依存は企業にとってのリスク要因

IMFの分析によれば、借り入れや債券発行を左右する上での個社あるいは個別国の要因の重要性は近年低下している。国際金融危機後はグローバルな要因の重要性が増していると見られる。バランスシートが悪化しているにもかかわらず、新興国はより低利で、しかも長い満期での社債発行に成功している。

「この結果、新興国は金利の上昇、ドルの為替レートの上昇、世界的なリスク回避の高まりに対し、抵抗力が下がっている。」(Gaston Gelos IMF国際金融安定課長)

先進国での金利が上昇し始めると、多額の借り入れを行ってきた企業は債務返済コストの急上昇にさらされることとなる。しかも、先進国の金利引き上げに伴う自国の為替レート安により、十分なヘッジがかけられていない場合には、外貨建て債務の返済が困難になる。同時に、一次産品価格の下落は同産業に関連する企業が有している自然なヘッジも弱めてしまう。

プルーデンス政策とサーベイランスの強化

新興国は先進国の金利がやがて上昇を始める事態に備えておくべきである。「特に、当局は脆弱性を有するシステミックに重要な企業と、こうした企業と密接に関係する銀行やセクターをモニターすべきである。こうしたモニタリングの強化のためには、外貨建てのエキスポージャーを含む企業金融関連のデータの収集を充実すべきである。」(Gelos課長)i

リスクのさらなる蓄積を防ぐに当たっては、金融システムを全体としてより安全なものにすることを目的としたマクロプルーデンス政策を活用し、過大な銀行融資や企業のレバレッジの拡大を抑えることが出来る。 具体的には、銀行については、外貨エキスポージャーに対する必要自己資本の引き上げや、外貨エキスポージャー自体の上限設定などが考えられる。また、個別銀行の健全性維持を目的とした、ミクロプルーデンス政策の活用も可能である。具体的には、デリバティブを含む外国為替ポジションのリスクに関するストレステストを当局が実施することが考えられる。しかしながら、資本流出による混乱が生じた場合には、それぞれの国の状況に応じ、経済と金融の安定を確保するため、金融政策、財政政策及び金融監督上の施策を適切に組み合わせる必要がある。

最後に、新興国では、先進国の金利上昇による企業の財務内容の悪化や場合によっては企業破綻が生じうることにも備える必要があり、必要に応じ破産処理制度の改革も行うべきである。

IMFは10月7日に国際金融安定性報告書の全体を公表する予定である。