証券取引所の立会場で売買する株式トレーダー(ブラジル、サンパウロ)。多くの新興市場国・地域では、民間向けクレジットがブームとなっている(写真:Mauricio Lima/AFP)

債務削減を阻む低い成長率とインフレ

2016年10月5日

- 世界全体の債務は記録的な高水準となり、上昇し続けている

- 3分の2は民間セクターの負債

- 財政政策が民間セクターのデレバレッジプロセスの促進を支援

本日発表された最新版「財政モニター」によると、世界全体の債務は現時点で過去最大になっており、脆弱な景気回復の妨げとなりかねない。債務を大幅に削減するには、経済活動を支え、民間債務の再編と銀行の不良債権の処理を促進する財政政策が必要である。

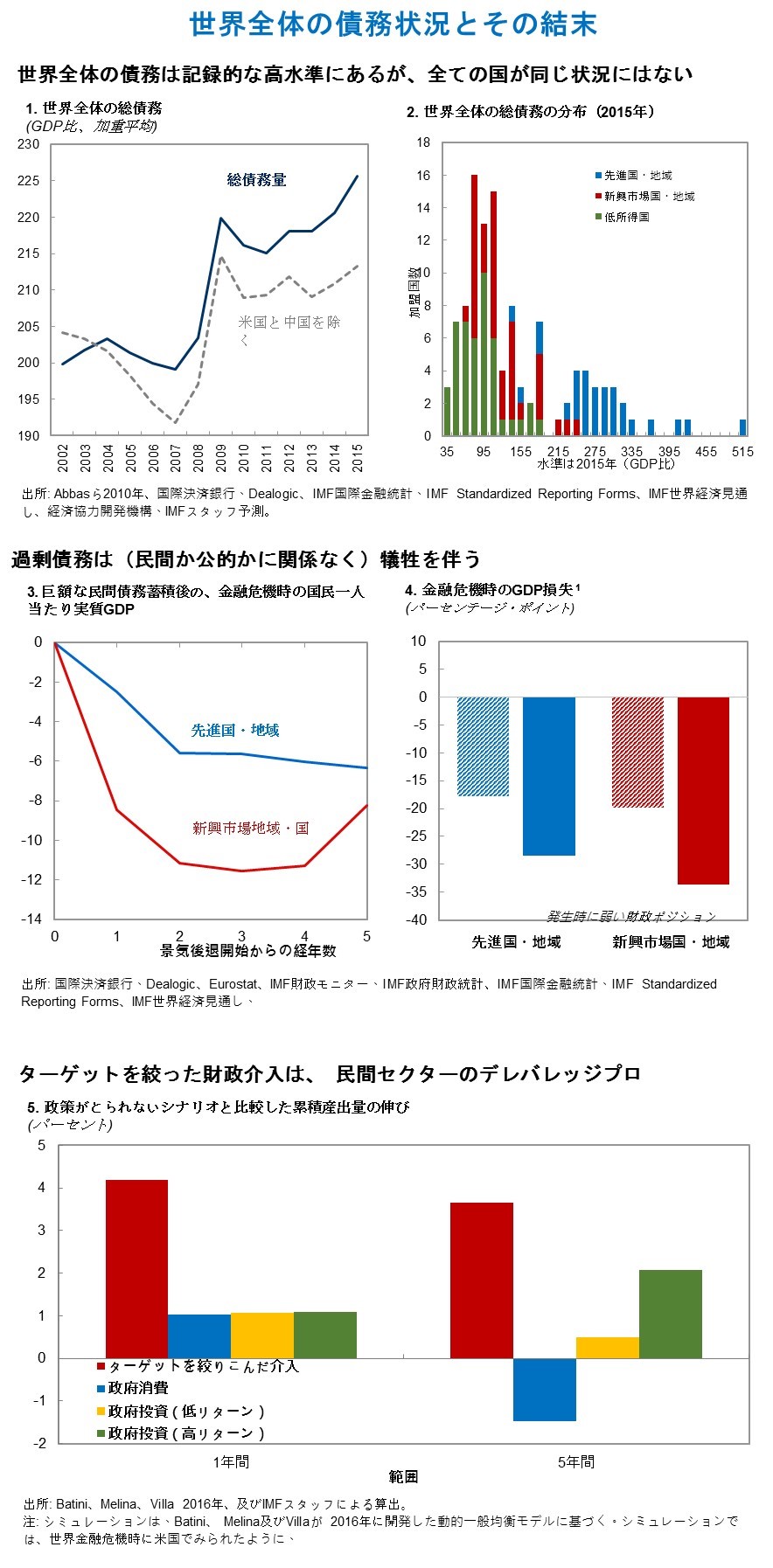

世界全体の債務は世界金融危機後増加し続け、2015年末までに世界GDPの225%まで達した(図1を参照)。そのうちの3分の2に当たる約100兆ドルは民間部門の負債である。全ての加盟国が債務サイクルの同じ局面にあるわけではない が、債務水準そのものが、全世界で成長を妨げかねない前例のないデレバレッジプロセス―債務水準の低下―を引き起こすリスクがある。

2016年10月の「財政モニター」は、世界全体の債務の大きさとその組成を調査し、実質的に全世界をカバーする新しいデータベースを利用して、債務に関連するリスクを軽減し管理しやすい水準までの調整の促進で、財政政策が果たす役割を調査している。

多様な債務状況

民間債務は先進国・地域と一部の金融システム上重要な新興国・地域で高くなっているが、このトレンドは2008年以降ばらつきが大きい。

- 金融危機の発生地である先進国・地域では、デレバレッジプロセスにはばらつきがあり、多くの場合民間債務が上昇し続けている。これらの国・地域では、ひとつには銀行救済策を通じて民間セクターの負債を引き受けたことから、公的債務水準も上昇している。

- 全世界で融資を容易に利用できることが、一部の新興市場国・地域、特に中国で民間向けクレジットのブームを引き起こしている。

- 低所得国でも、金融サービスが一段と幅広く利用しやすくなったことや市場アクセスも改善されたことから、民間債務と公的債務の水準が上昇しているが債務の対GDP比は概して低水準にとどまっている。

すべては成長に戻る

デレバレッジプロセスはこれまでのところ多額の債務を抱えている先進国・地域でゆっくりと進んでいる。これは、主に成長率とインフレ率が低水準にとどまっている現在の状況が要因である。デレバレッジプロセスは、経済活動に歯止めをかけて事態を悪化させる可能性がある。高水準の債務は、いくつかの理由により経済回復のペースを遅らせる可能性がある。

1番目に、高水準の民間債務は金融危機の可能性を高めるが、これは通常の景気後退と比べ、深くて長引く減速を伴う。リスクは民間債務に限ったことではなく、公的債務の水準が高い状態で金融危機に突入すると金融危機の影響を悪化させる。先進国・地域よりも新興国・地域でその傾向が強い。

2番目に、過剰な債務を抱えている借手は最終的に投資と消費を抑制することから、過剰債務水準は金融危機が発生していなくても経済成長の足かせとなり得る。

その他の政策手段で財政政策を補完

大規模なデレバレッジプロセスを可能にするには、安定した成長を回復し、インフレを正常な水準に戻すことが必要なことを、証拠が示唆している。では、資源あるいは政策手段(金利)が限られており行動ができないなど、政策余地が限られている場合いったい何ができるだろうか。財政面では、民間債務と金融セクターの再編に向けた公的支援を再編する政府主導のプログラムなどターゲットを絞り込んだ介入が、民間債務のデレバレッジプロセスに関連する産出の損失の削減に極めて有効となり得る。「財政モニター」では、こうした措置が利用されたいくつかのケーススタディを調査し、成功を確実とするためにはその設計が重要だと強調している。

当報告書で説明されているシミュレーションは、こうした介入は適切に設計されると、標準的な財政刺激策よりも力強く、特に銀行の脆弱性により、支払い能力のある家計や企業に非効率な信用割当が行われている場合に有効であることを示唆している。もちろん、こうした措置は支払不能と破産の強力な枠組みに支えられ、悪用を制限し公的資金を保護する強力なガバナンス原則に導かれるべきである。

ただし、財政政策のみでは債務問題を解決できない。前に述べたように政策行動の余地が限られている場合、財政介入の効果を高めるためには、別の政策ツール全体―金融政策、金融部門政策、構造政策など―で相補性を活かすことが不可欠である。

過剰民間債務を回避

IMFのヴィトル・ガスパル財政局長は、「過剰債務の蓄積を防ぐ方策を実施することが重要だ」と述べた。これは、特に民間セクターのレバレッジが過去数年で急速に拡大している新興国・地域に当てはまる。本報告書では、3つの重要な推奨を行っている。

- 規制政策と監督政策は、民間債務水準を確実に監督し、持続可能にすべきである。

- 財政政策は、下降の影響を緩和するバッファーを構築するために上向きの際に反景気循環的であるべきである。

- 債務を奨励する租税政策のインセンティブは、過剰なレバレッジの積み上げを制限するために徐々に削減するべきである。

世界金融危機は、上向きの際に過剰民間債務に関連するリスクを過小評価しやすいことを我々に教えるとともに、金融危機への対応が遅すぎた際のコストを明確に示した。財政政策は、名目成長率を回復するよりはるかに多くのことを実施し、危機後に必要な経済調整を促し、加盟国において今後の激変に耐えられる耐性を構築することが可能である。ただし、財政政策のみでは不可能であり、信頼できる枠組みのなかで補完的な政策によって支えなければならない。