今般のパンデミックでは、中小企業がとりわけ大きな打撃を受けている。ホテル、レストラン、エンターテインメントなど対人接触の多い部門の一部では中小企業が圧倒的に多いのがその一因だ。結果として多くの先進国は、企業の清算が相次いで何百万人もの雇用の破壊、金融制度の毀損、ただでさえ弱々しい景気回復の鈍化につながるというリスクに瀕している。政策当局者は斬新な措置を迅速に講じてこの波を緩和しなくてはならない。

融資や信用保証や債務返済猶予を通じた潤沢な流動性支援により、多くの中小企業が当面は破産リスクを免れた。しかしながら、流動性支援では支払い能力の問題には対処できない。企業が赤字を累積して事業継続のために借り入れをしていくと、返済能力をはるかに上回る債務を抱えるという支払い不能(インソルベンシー)状態に陥るおそれがある。

IMF職員による新たな研究でこの支払い能力リスクを定量化したところ、憂慮すべき結果が出ている。欧州とアジア太平洋地域の先進国が大部分を占める20か国で、2021年に支払い不能となる中小企業の割合は、パンデミックのために10%から16%に増加すると予測されている。この増加の大きさは2008年世界金融危機から5年間の企業清算の増加に匹敵するものになると思われるが、それよりもずっと短期間に発生することになりそうだ。予測される企業の支払い不能によって、中小企業が雇用する労働者の10%を超える約2,000万人の雇用が危険にさらされる。これは、この分析の対象国で現在失業している人の数とほぼ同じだ。

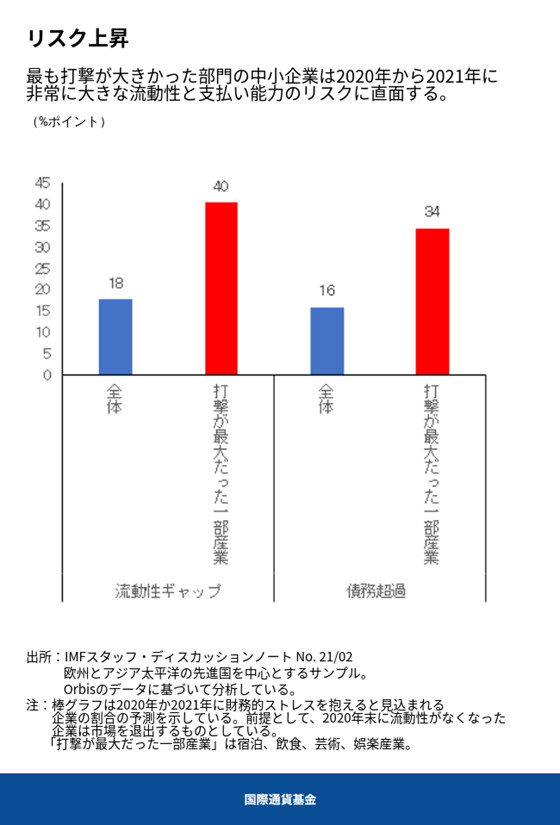

さらに、中小企業の18%は、当面の債務返済のための現金が足りないという流動性不足に陥る可能性があり、継続的な流動性支援の必要性が際立っている。

懸念の別の一因として、銀行への影響もある。中小企業が債務返済能力を失い債務不履行となって多額の貸倒償却が生じ、銀行の資本を枯渇させる。対象国の中でも痛手が大きかった国(大半が南欧の国々)では、銀行の金融健全性の主要指標のひとつである自己資本(Tier1)比率が、2%ポイント以上下がる可能性がある。より小さな企業への融資に特化していることが多い小規模銀行が受けるダメージはさらに深刻だ。小規模銀行の25%では自己資本率が少なくとも3%ポイント下がると考えられ、10%ではさらに大幅に低下して少なくとも7%ポイント下がる可能性がある。

「準」資本の投入

過去の危機と比較すると、今回は支払い能力維持のための政府支援が必要とされるより明確な理由がある。問題の大きさから考えて、中小企業の倒産が相次げば、個々の債務者や債権者が支払うコストをはるかに上回る代償を社会が支払うことになる。例えば、裁判所への倒産申請が殺到すると、存続能力がある企業が再建されずに清算に追い込まれかねない。そうなれば、価値のある生産的なネットワークや、人的資本や、雇用が不当に失われることになる。

現実問題としては、財政余力、透明性、説明責任が十分な国の場合、中小企業に準資本を投入することを検討可能だ。実際に、すでに一部の、特に欧州の国々が、積極的にこの選択肢を模索している。ひとつのアプローチとしては、政府が新規の融資として、または既存の融資を転換する形で「利益参加型融資」を提供することが考えられる。こうした融資はその他の既存の債務請求権のいずれにも劣後することになり、融資に対する見返りは対象企業の利益と一部連動することもある。パンデミックの煽りを受けて倒産したものの存続可能なビジネスモデルを有する適切な企業に的を絞ることは、非常に難しい。そのため政府としては、銀行などの民間投資家が資本投入するという条件で政府支援を実施することを考えてもよいかもしれない。そうすることで、存続能力のある企業の見極めについては市場に主導的役割を果たさせることになる。フランス、イタリア、アイルランドでは、民間投資家に資本拠出のインセンティブを与える政策を提案または制定している。支援は時期をずらしながら実施することも可能で、新規分については存続可能性に関する不確実性が解消されてから実施してもよい。

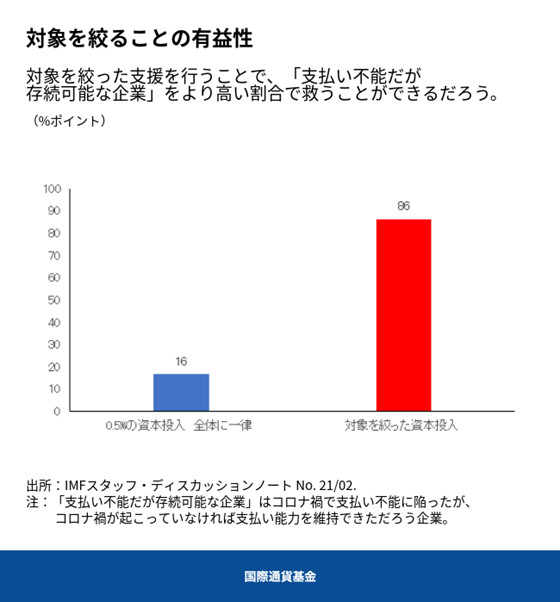

的を絞った準資本の投入は、すべての企業に支援提供するよりもはるかに効率が良く、強力な効果を発揮しうる。一律に包括的な投入を行うと、支払い能力支援を受けるべきでない企業が恩恵を受けてしまう。そのような企業には2種類がある。危機の最中にあっても支払い能力があり支援を必要としていない企業と、生産性が低くパンデミックが発生しなくとも倒産していたと思われる企業だ。例示するならば、この分析の対象とした20か国全体のGDPのおよそ0.5%の予算で的を絞った支援プログラムを実施すれば、存続能力はあるが現在は支払い不能状態にある適切な企業の80%以上を、最低限の支払い能力の定義である純資本ゼロの状態に戻すことが可能と考えられる。これは、区別することなくありとあらゆる中小企業を支援するという一律支援のアプローチで達成しうる成果の4倍を上回る成果だ。

倒産手続と債務再編の仕組みの強化

公的な支援措置を実施してもなお、中小企業の支払い不能は増加する公算が大きい。そのため、倒産手続制度が増大する負担に持ちこたえるためには、倒産手続や債務再編のための包括的な政策ツールが必要となる。こうした政策ツールには私的整理に特化した仕組み、ハイブリッド型の再編、小規模企業の再編の簡略化などによる倒産手続の強化が含まれる。倒産手続が上手く機能していたとしても企業清算の件数が過大となる可能性があるため、政府としては再編へと導くように金銭的インセンティブを与えることも考えられる。

力強い回復を確実なものとするためには、先進諸国の政府は中小企業が危機に陥るリスクに対処する必要がある。継続的な流動性支援、準資本の投入、再編の仕組みの強化を組み合わせれば、その目的を果たすのに大いに役立つだろう。

*****

フェデリコ・J・ディエスはIMF調査局構造改革ユニットのエコノミスト。IMFで勤務する前には、ボストン連邦準備銀行に務めた。研究分野は、構造問題、企業の力学や市場支配力、イノベーション、起業家精神、国際貿易、国際マクロ経済など。ウィスコンシン大学マディソン校で経済学博士号を取得。

ロマン・デュバルはIMF調査局の局長補。調査局では構造改革の研究内容の設定を主導している。以前にはIMFアジア太平洋局で勤務した。IMFの前には経済協力開発機構(OECD)に務めた。労働市場・製品市場規制の経済学と政治経済学、経済成長、生産性、貿易、金融政策、為替相場、気候変動の経済学の様々なテーマについて主要な学術誌や政策専門誌で幅広く論文を発表してきた。パリ第1大学パンテオン・ソルボンヌで博士号を取得。

ニコラ・ピエリはIMF調査局マクロ金融課のエコノミスト。研究を通じて企業・銀行・病院における生産性、テクノロジー利用、質の異質性の原因と影響を調べている。スタンフォード大学で経済学博士号を取得。

キアラ・マッジはIMF中東中央アジア局のエコノミストでモロッコ担当。現職の前にはIMF調査局構造改革ユニットに勤務した。構造改革のマクロ経済的影響、企業の力学や市場支配力を主な研究分野としている。ノースウェスタン大学で経済学博士号を取得。