«Есть вакцины!» — возглас, услышанный и вызвавший радость во всем мире, — повысил надежды на восстановление мировой экономики в 2021 году. Однако пока вакцины не стали широко доступны, оживление на рынке и экономический подъем опираются на дальнейшую поддержку со стороны денежно-кредитной и налогово-бюджетной политики.

Риски для финансовой стабильности пока остаются под контролем, но не следует принимать это как должное.

Новости о вакцинации привели к дальнейшему повышению цен на акции, корпоративные облигации и другие рисковые активы. Финансовые рынки проигнорировали увеличение численности случаев COVID-19, делая ставки на то, что дальнейшая поддержка за счет мер политики будет компенсировать любые неблагоприятные экономические новости в ближайшей перспективе и проложит дорогу в будущее. Очевидное несоответствие между бурным ростом на финансовых рынках и по-прежнему отстающим восстановлением экономики стойко сохраняется, и это создает угрозу возможной рыночной коррекции в случае пересмотра инвесторами своих представлений об экономических перспективах или о степени и продолжительности поддержки со стороны государственной политики.

Непоколебимая вера

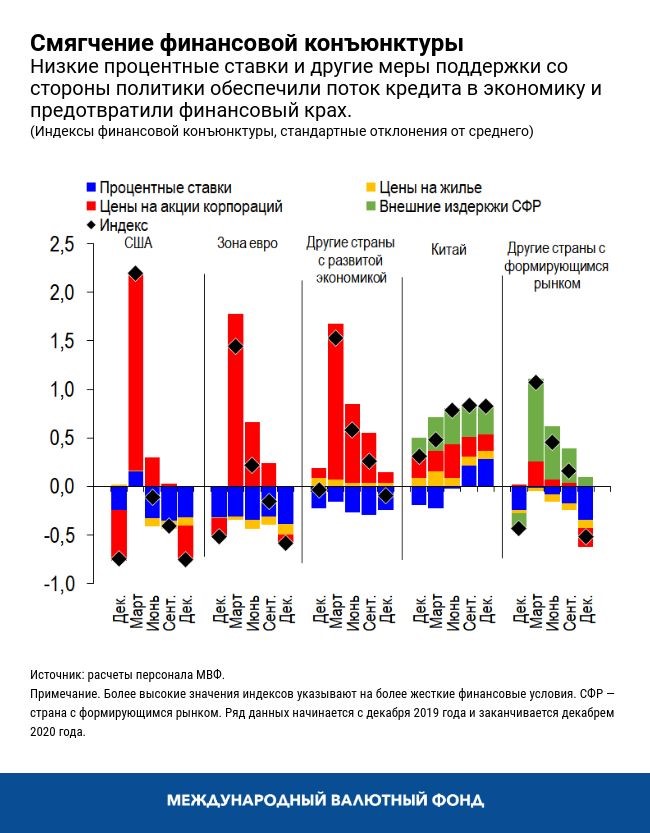

Вследствие беспрецедентной поддержки со стороны мер политики в прошлом году произошло значительное смягчение финансовой конъюнктуры, что повернуло вспять отмечавшееся в марте 2020 года ужесточение финансовых условий в большинстве стран, тем самым поддержав экономический рост.

Несмотря на увеличение количества заболеваний COVID-19, вновь выросли цены на акции компаний в таких секторах, как авиаперевозки, гостиничные сети и потребительские услуги, поскольку инвесторы продолжают вкладывать средства в эти ранее пострадавшие сегменты экономики в стремлении к выгодным сделкам. В странах с развитой экономикой кредитные спреды (разность между доходностью по корпоративным облигациям и доходностью по казначейским ценным бумагам с сопоставимым сроком погашения) как для компаний с более высоким рейтингом, так и для компаний, имеющих более низкий рейтинг, резко уменьшились до или ниже уровней, отмечавшихся до COVID-19. Процентные ставки достигли рекордно низких уровней, что уменьшает стоимость финансирования для компаний, но при этом создает у инвесторов стимулы к принятию большего риска в стремлении получить более высокие доходы на свои вложения.

Страны с формирующимся рынком и корпорации также пользуются улучшением настроений на рынке, и в 2020 году выпуск их облигаций достиг рекордно высокого уровня. В данном случае также отмечается резкое уменьшение расхождений между доходностью по инструментам суверенного и корпоративного долга стран с формирующимся рынком и доходностью по ценным бумагам Казначейства США. Также вновь увеличились иностранные инвестиции в финансовые активы стран с формирующимся рынком (инструменты участия в капитале и облигации), что создает больше вариантов финансирования крупных потребностей в пролонгации долга в 2021 году.

Всплеск заражений COVID-19 и введенные в связи с этим государственными органами с конца 2020 года ограничения в целях охраны здоровья могут негативно сказаться на экономической активности во многих странах. При этом представляется, что у инвесторов сохраняется оптимизм в отношении перспектив экономического роста в 2021 году, поскольку они уверены в том, что директивные органы будут поддерживать финансовые рынки на пути к подъему.

Раздвоенная реальность

Различные аналитики и инвесторы продолжают высказывать обеспокоенность тем фактом, что истинная стоимость рисковых активов, в частности акций и корпоративных облигаций, представляется не соответствующей их рыночной стоимости. Например, они указывают на расхождения между (очень высокими) ценами на фондовом рынке и стоимостными показателями, на которые указывают (по-прежнему слабые) экономические детерминанты, особенно если учитывать значительные факторы неопределенности в экономике.

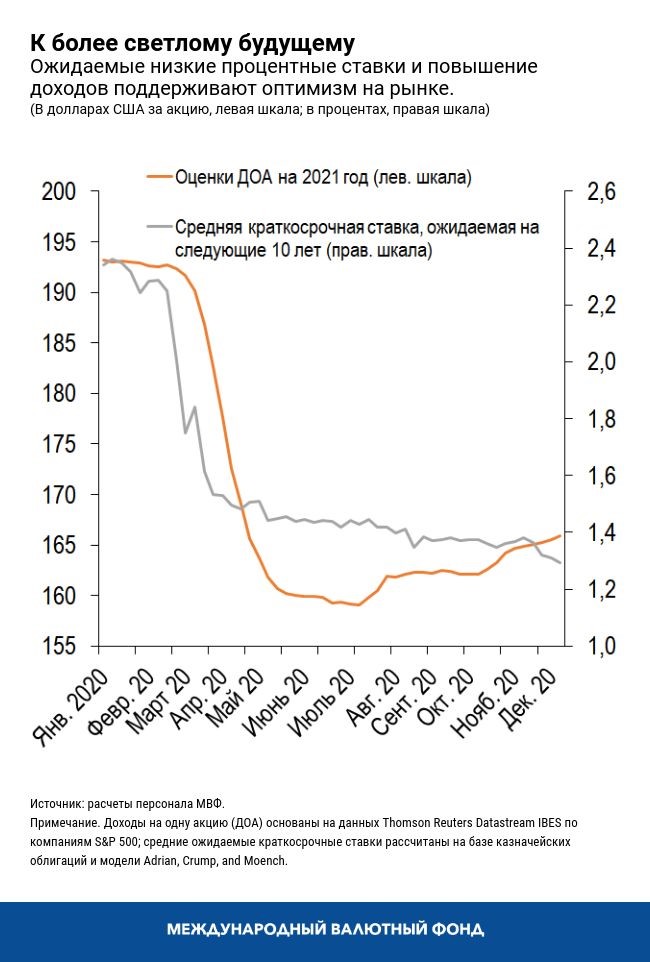

При этом другие участники рынков отмечают, что текущий уровень цен на рынках вполне объясним, если принять во внимание ожидания сохранения процентных ставок на низком уровне в течение длительного времени.

В качестве обоснования подъема цен на фондовом рынке они указывают на ожидания очень низких процентных ставок в обозримом будущем (несмотря на совсем недавнее повышение ставок по долгосрочным инструментам в США) и на улучшение ожиданий в отношении доходов корпораций со времени объявлений о появлении вакцин. Они также отмечают по-прежнему относительно высокую волатильность на фондовых рынках, измеряемую индексом S&P500 VIX (выполняющим роль барометра настроений на рынке), и, если у инвесторов отмечался бы действительно чрезмерный энтузиазм, эта волатильность была бы ниже. Аналогичные соображения в отношении поддержки со стороны мер политики высказываются и в отношении рынков кредита.

Поддержка со стороны мер политики по-прежнему имеет принципиальное значение

Директивным органам необходимо закреплять достигнутый к настоящему времени прогресс и опираться на разворачивание вакцинации для возврата к устойчивому росту, для чего требуется сохранение адаптивной направленности денежно-кредитной политики, обеспечение поддержки ликвидности для домашних хозяйств и компаний и сдерживание финансовых рисков.

Уменьшение или прекращение поддержки на данном этапе может создать угрозу для восстановления мировой экономики.

Чрезмерный энтузиазм и самоудовлетворенность — насколько серьезен риск рыночной коррекции?

Хотя на настоящий момент нет альтернативы продолжению поддержки со стороны денежно-кредитной политики, есть законные основания для беспокойства в отношении чрезмерного принятия риска и энтузиазма на рынке. Эта ситуация создает непростую дилемму для директивных органов. Им необходимо поддерживать мягкость финансовой конъюнктуры, чтобы проложить путь к вакцинам и экономическому подъему. Но им также нужно охранять финансовую систему от непреднамеренных последствия собственной политики, одновременно продолжая действовать в соответствии со своим мандатом.

Инвесторы делают ставки на стойкую поддержку со стороны государственной политики, и представляется, что рынки пронизаны духом самоудовлетворенности. В сочетании с видимой однородностью взглядов инвесторов это повышает риск рыночной коррекции, или общего сдвига в ценах. Резкая и внезапная коррекция цен на активы, например в результате стойкого повышения процентных ставок, приведет к ужесточению финансовой конъюнктуры, которое может наложиться на существующие факторы финансовой уязвимости, нанося удар по доверию и создавая угрозу для макрофинансовой стабильности.

Риски для финансовой стабильности до настоящего момента находятся под контролем, но требуются меры для преодоления выявленных пандемией факторов финансовой уязвимости. Они включают рост задолженности предприятий, проблемы устойчивости в секторе небанковских финансовых организаций, увеличение суверенной задолженности, проблемы доступа к рынку в случае отдельных развивающихся стран и снижение рентабельности в банковских системах некоторых стран.

Директивным органам необходимо воспользоваться этим моментом для защиты финансовой стабильности с помощью мер макропруденциальной политики (например, более строгого контроля со стороны органов надзора и макропруденциального контроля, в том числе целевых стресс-тестов в банках и применения пруденциальных инструментов для должников с высокой долей заемных средств) и по мере необходимости разрабатывая новые инструменты. Например, директивные органы рассматривают вопрос о том, нет ли необходимости в укреплении макропруденциальных основ для небанковских финансовых организаций в целях устранения их недостатков, проявившихся во время мартовских потрясений.

Принципиально важно использовать эти меры для устранения факторов уязвимости, чтобы не допустить создания риска для экономического роста и предотвратить негативное влияние финансовой нестабильности на мировую экономику.

*****

Тобиас Адриан — финансовый советник и директор Департамента денежно-кредитных систем и рынков капитала МВФ. Он возглавляет работу МВФ в сфере надзора и развития потенциала в финансовом секторе, денежно-кредитной и макропруденциальной политики, финансового регулирования, управления долгом и рынков капитала. До начала работы в МВФ г-н Адриан занимал должность старшего вице-президента Федерального резервного банка Нью-Йорка и заместителя директора Группы исследований и статистики. Г-н Адриан преподавал в Принстонском университете и Университете Нью-Йорка и имеет публикации в экономических и финансовых журналах, в том числе в American Economic Review и Journal of Finance. В центре его научных интересов находятся общие последствия динамики ситуации на рынках капитала. Он имеет докторскую степень Массачусетского технологического института, магистерскую степень Лондонской школы экономики, диплом Университета Гёте во Франкфурте и степень бакалавра Университета Дофин в Париже.

Фабио М. Наталуччи — заместитель директора Департамента денежно-кредитных систем и рынков капитала. Он отвечает за Доклад по вопросам глобальной финансовой стабильности, в котором приводятся результаты проводимой МВФ оценки рисков для мировой финансовой стабильности. До начала работы в МВФ Фабио занимал должность старшего помощника директора Отдела по валютным вопросам в Совете управляющих Федеральной резервной системы. С октября 2016 года по июнь 2017 года г-н Наталуччи был заместителем помощника секретаря по международной финансовой стабильности и регулированию в Министерстве финансов США. Г-н Наталуччи имеет докторскую степень по экономике Нью-Йоркского университета.