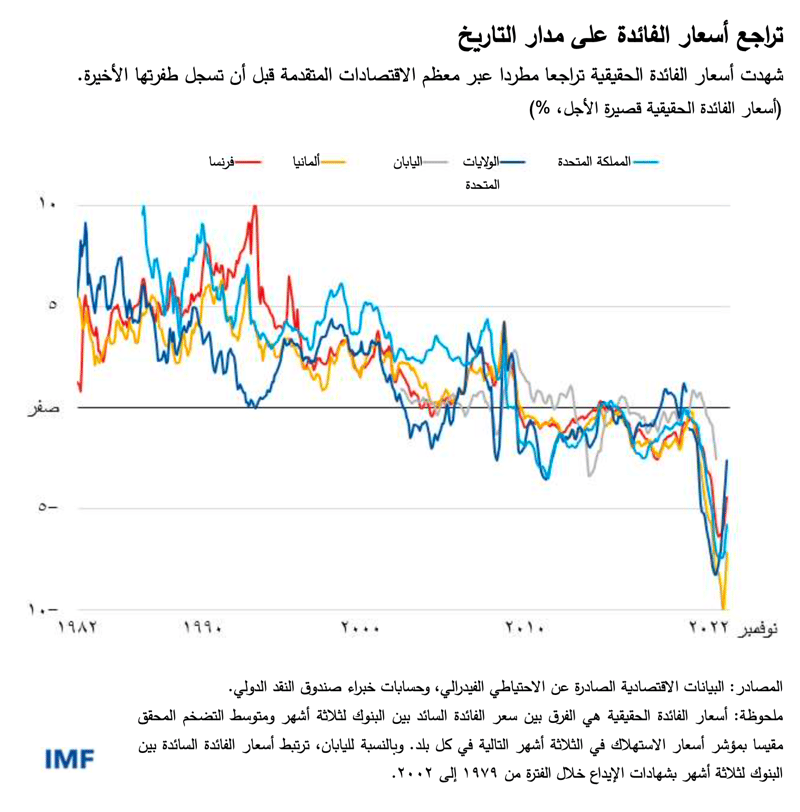

سجلت أسعار الفائدة الحقيقية صعودا سريعا مؤخرا نتيجة تشديد السياسة النقدية استجابة لارتفاع التضخم. والسؤال المهم المطروح أمام صناع السياسات هو ما إذا كانت هذه الطفرة مؤقتة أم انعكاسا جزئيا لعوامل هيكلية.

ومنذ منتصف ثمانينات القرن العشرين، سجلت أسعار الفائدة الحقيقية تراجعا مطردا في جميع فئات آجال الاستحقاق ومعظم الاقتصادات المتقدمة. وتعكس هذه التغيرات طويلة الأجل في أسعار الفائدة الحقيقية على الأرجح انخفاض سعر الفائدة الطبيعي، أي سعر الفائدة الحقيقي الذي تستقر معه معدلات التضخم عند مستوياتها المستهدفة ويتحقق مستوى التوظيف الكامل في الاقتصاد – دون توسع أو انكماش.

وسعر الفائدة الطبيعي هو نقطة مرجعية تستخدمها البنوك المركزية في قياس موقف السياسة النقدية، وأداة مهمة لأغراض سياسة المالية العامة أيضا. فعادة ما تسدد الحكومات ديونها على مدار عدة عقود، وبالتالي يساعد سعر الفائدة الطبيعي – وهو ركيزة أسعار الفائدة الحقيقية على المدى الطويل – في تحديد تكلفة الاقتراض ومدى قدرة الحكومات على تحمل أعباء الدين العام.

ونناقش في أحد الفصول التحليلية في أحدث عدد من تقرير آفاق الاقتصاد العالمي القوى المحركة لسعر الفائدة الطبيعي في الماضي والمسار الأرجح لأسعار الفائدة الحقيقية مستقبلا في الاقتصادات المتقدمة واقتصادات الأسواق الصاعدة، بناء على الآفاق المتوقعة لتلك العوامل.

القوى المحركة التاريخية لأسعار الفائدة الطبيعية

من الأسئلة المهمة في سياق تحليل الانخفاضات المتزامنة السابقة في أسعار الفائدة الحقيقية هو إلى أي مدى كانت مدفوعة بالقوى المحلية مقابل القوى العالمية. فعلى سبيل المثال، هل يؤثر نمو الإنتاجية في الصين وباقي العالم على أسعار الفائدة الحقيقية في الولايات المتحدة؟

يخلص تحليلنا إلى أن القوى العالمية لها دور مهم، لكن صافي تأثيرها على سعر الفائدة الطبيعي ظل محدودا نسبيا. فاقتصادات الأسواق الصاعدة متسارعة النمو كانت بمثابة قوى جاذبة لمدخرات الاقتصادات المتقدمة التي شهدت بالتالي ارتفاعا في أسعار الفائدة الطبيعية نتيجة اتجاه المستثمرين إلى الاستفادة من أسعار العائد الأعلى في الخارج. ولكن نظرا لأن وتيرة تراكم المدخرات في الأسواق الصاعدة كانت أسرع من قدرة هذه البلدان على توفير أصول آمنة وسائلة، أعيد استثمار جزء كبير من هذه المدخرات في السندات الصادرة عن حكومات الاقتصادات المتقدمة - مثل سندات الخزانة الأمريكية - مما أدى إلى تراجع أسعار الفائدة الطبيعية في هذه الاقتصادات، لا سيما منذ الأزمة المالية العالمية في عام 2008.

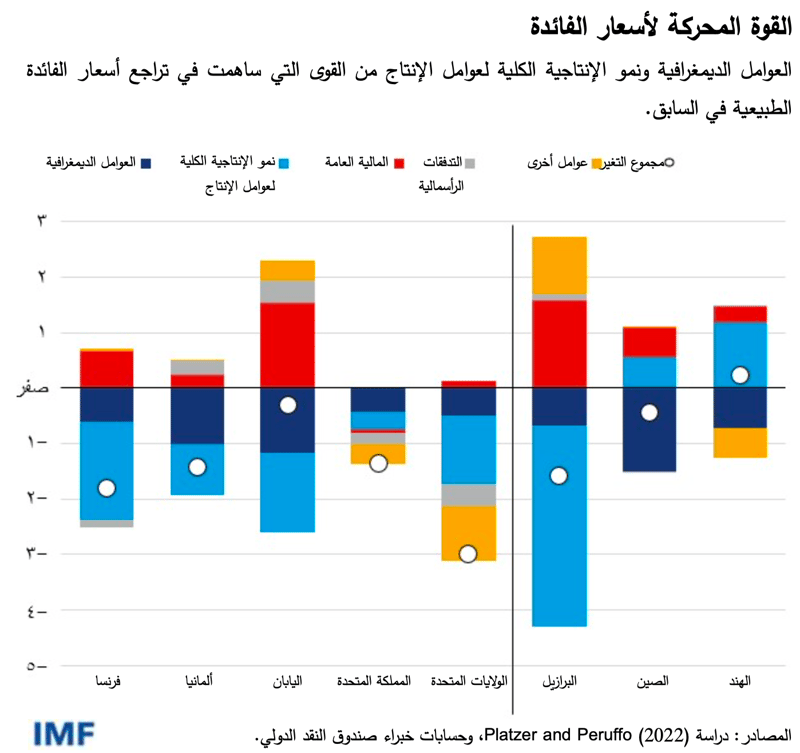

ولدراسة هذه المسألة عن قرب، نستخدم نموذجا هيكليا مفصلا لتحديد أهم القوى التي يمكن أن تفسر التحركات المتزامنة في أسعار الفائدة الطبيعية على مدار الأربعين عاما الماضية. وإضافة إلى القوى العالمية المؤثرة على التدفقات الرأسمالية الصافية، توصلنا إلى أن نمو الإنتاجية الكلية لعوامل الإنتاج (أي مجموع ما تنتجه جميع مدخلات عوامل الإنتاج في الاقتصاد) والقوى الديمغرافية، مثل التغيرات في معدلات الخصوبة والوفاة أو المدة التي يقضيها الأفراد في فترة التقاعد، من أهم العوامل وراء تراجع أسعار الفائدة الطبيعية.

كذلك أدى تزايد الاحتياجات التمويلية للمالية العامة إلى رفع أسعار الفائدة الحقيقية في بعض البلدان، مثل اليابان والبرازيل. وكان لبعض العوامل الأخرى، مثل تزايد عدم المساواة أو تراجع أنصبة العمالة، دور أيضا، وإن كانت أقل تأثيرا. وتبدو الصورة أكثر تباينا في الأسواق الصاعدة، حيث شهدت بعض البلدان، مثل الهند، ارتفاعا في سعر الفائدة الطبيعي خلال الفترة.

الآفاق المتوقعة لأسعار الفائدة الحقيقية

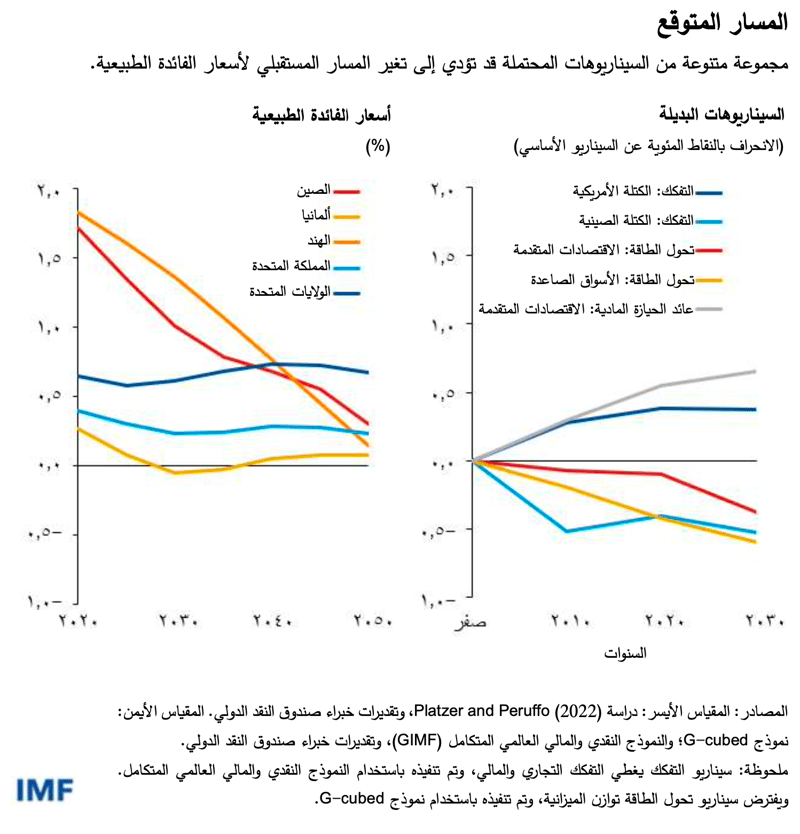

لا يُتوقع أن يطرأ تغير كبير على سلوك هذه العوامل مستقبلا، وبالتالي ستظل أسعار الفائدة الطبيعية منخفضة على الأرجح في الاقتصادات المتقدمة. ومع زيادة التطور التكنولوجي في اقتصادات الأسواق الصاعدة، يُتوقع بلوغ نمو الإنتاجية الكلية لعوامل الإنتاج مستويات مقاربة لمثيلاتها في الاقتصادات المتقدمة. وإذا ما اقترن ذلك بارتفاع أعداد المسنين، يُتوقع على المدى الطويل تراجع أسعار الفائدة الطبيعية في اقتصادات الأسواق الصاعدة إلى المستويات المسجلة في الاقتصادات المتقدمة.

وهذا توقع إيجابي بالطبع على غرار الآفاق المتوقعة للعوامل الأساسية المحركة لأسعار الفائدة، غير أن هناك افتراضات بديلة ربما تتسق مع ما نشهده حاليا في عالم ما بعد الجائحة:

· فقد يكون من الصعب سحب الدعم الحكومي، مما سيؤدي إلى زيادة الدين العام. ونتيجة لذلك، قد يتآكل ما يسمى بعائدات الحيازة المادية – أي العلاوة التي يدفعها المستثمرون في صورة فوائد ضائعة نتيجة حيازة الإصدارات المحدودة من سندات الدين الحكومي التي تمتاز بالأمان والسيولة – مما يؤدي إلى ارتفاع أسعار الفائدة الطبيعية.

· كذلك فإن التحول إلى اقتصاد أنظف دون التأثير على الميزانية عادة ما يؤدي إلى تراجع أسعار الفائدة الطبيعية عالميا على المدى المتوسط، حيث يسفر رفع أسعار الطاقة (نتيجة تطبيق مزيج من الضرائب والقواعد التنظيمية) عن انخفاض الإنتاجية الحدية لرأس المال. غير أن التمويل بالعجز للاستثمارات العامة في البنية التحتية وإعانات الدعم الخضراء ربما يوازن هذه النتائج أو يعكس مسارها.

· وقد تتفاقم القوى المفككة للعولمة، مما يؤدي إلى حالة من التفكك التجاري والمالي، وارتفاع سعر الفائدة الطبيعي في الاقتصادات المتقدمة وتراجعه في اقتصادات الأسواق الصاعدة.

وأي من هذه السيناريوهات منفردا لن يكون له سوى تأثير محدود على سعر الفائدة الطبيعي، لكن اجتماعها، لا سيما السيناريو الأول والسيناريو الثالث، سيسفر عن تداعيات ملموسة في الأجل الطويل.

وبوجه عام، يشير تحليلنا إلى أن الارتفاعات الأخيرة في أسعار الفائدة الحقيقية ستكون مؤقتة على الأرجح. وعند السيطرة مجددا على معدلات التضخم، يرجح أن تسعى البنوك المركزية في الاقتصادات المتقدمة إلى تيسير السياسة النقدية، وخفض أسعار الفائدة الحقيقية إلى مستويات ما قبل الجائحة. غير أن مدى اقتراب أسعار الفائدة من تلك المستويات سيتوقف على تحقق السيناريوهات البديلة من عدمه، والتي ينشأ عنها إما ارتفاع دائم في مستويات الدين والعجز أو تفكك النظم المالية. وفي الاقتصادات الصاعدة الكبرى، تشير التوقعات المتحفظة بشأن الاتجاهات المستقبلية للعوامل الديمغرافية والإنتاجية إلى اقتراب هذه الاقتصادات تدريجيا من أسعار الفائدة الحقيقية في الاقتصادات المتقدمة.

تستند هذه المدونة إلى الفصل الثاني من عدد إبريل 2023 من تقرير آفاق الاقتصاد العالمي بعنوان "سعر الفائدة الطبيعي: الدوافع والانعكاسات على السياسات". وهذا الفصل من تأليف فيليب باريت (رئيسا مشاركا) وكريستوفر كوخ وجون-مارك ناتال (رئيسا مشاركا) وضياء نور الدين وجوزيف بلاتزر، وقدم الدعم كل من يانيف كوهين وسينثيا نياكيري.