A guerra na Ucrânia, o aumento da inflação, as condições financeiras mais restritivas e a desaceleração da economia dos principais parceiros comerciais estão entre os riscos que ameaçam as perspectivas de crescimento da região

A guerra na Ucrânia está abalando a economia mundial e gerando incertezas em relação às perspectivas para a América Latina e o Caribe.

O impacto está sendo sentido na América Latina por meio da inflação mais alta, que está afetando a renda real, principalmente dos mais vulneráveis. As autoridades estão reagindo a esse desafio com o aperto na política monetária e a adoção de medidas que suavizem o golpe sobre os mais vulneráveis e contenham os riscos de agitação social.

Mas existem outros riscos no horizonte. Uma possível escalada da guerra poderia vir a provocar dificuldades financeiras no mundo inteiro e condições financeiras mais restritivas para a região.

Além disso, o atual processo de aperto da política monetária nos Estados Unidos, com o Federal Reserve adotando uma postura mais intensa de combate à inflação, poderia vir a afetar as condições financeiras globais.

A elevação dos custos de financiamento internos e internacionais pode acelerar a saída de capitais e representa um desafio para a América Latina, devido às grandes necessidades de financiamento público e externo de alguns países e aos recursos limitados para financiar os investimentos na região.

Uma desaceleração mais acentuada do crescimento na China, seja por causa da pandemia ou por outros motivos, também poderia impactar os preços das principais exportações e o comércio na região. Todos esses riscos ameaçam as perspectivas de crescimento da América Latina e exigem medidas de política econômica.

A recuperação da América Latina deve perder força

Mesmo antes da guerra, o esforço da região para retomar o crescimento após o efeito debilitante da pandemia estava perdendo impulso. Após uma forte recuperação no ano passado, o crescimento está voltando à tendência anterior à pandemia conforme as políticas econômicas se reajustam, se desacelerando para 2,5% em 2022. As exportações e o investimento estão reassumindo seu papel de principais motores do crescimento, mas os bancos centrais foram forçados a apertar a política monetária para combater o aumento da inflação.

No caso do Brasil, projetamos que a expansão desacelerará para 0,8% este ano, após o crescimento de 4,6% no ano passado. O México deverá desacelerar para 2,0%. A Colômbia, por outro lado, provavelmente iráregistrar uma desacelaração menor com crescimento de 5,8%. No Chile e no Peru, o crescimento será de 1,5% e 3%, respectivamente, apontando para reduções bastante significativas em relação às taxas de dois dígitos no ano anterior.

Reação à alta dos preços dos alimentos e da energia

A pobreza e a desigualdade também continuam a ser preocupações importantes, já que o aumento na inflação tem impacto desigual sobre a população. Os grupos mais vulneráveis da região estão sendo duramente afetados pela alta dos preços dos alimentos básicos e da energia, enquanto ainda lutam para se recuperar do impacto econômico da pandemia.

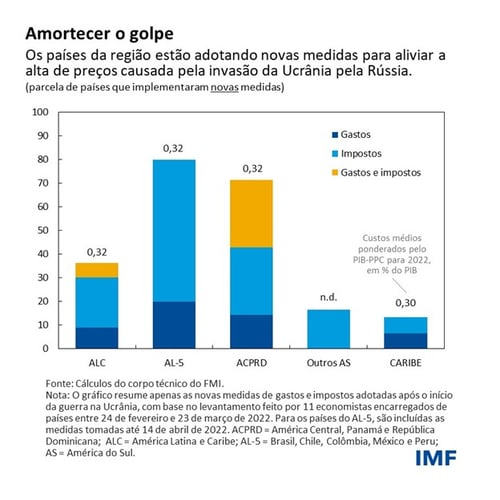

De fato, após o início da guerra, vários países da região adotaram medidas para conter os efeitos do aumento de preços sobre os grupos vulneráveis – desde a redução de impostos e tarifas de importação até a implementação de limites de preços ou transferências sociais.

Cerca de 40% dos países introduziram novas medidas, a maioria por meio de alterações de impostos, com custo fiscal médio estimado em 0,3% do PIB deste ano.

Para assegurar a coesão social e reduzir o risco de tensões sociais, os governos devem proporcionar apoio direcionado e temporário às famílias vulneráveis e de baixa renda, permitindo, ao mesmo tempo, o ajuste dos preços internos aos praticados no mercado internacional. Isso ajudaria os grupos vulneráveis e conteria os custos fiscais, além de estimular a produção e refrear o consumo. Nos países com redes de proteção social bem desenvolvidas, o acesso a elas poderia ser ampliado temporariamente para atender a parcelas maiores da população.

Na ausência de redes de proteção bem desenvolvidas, os governos poderiam instituir mecanismos temporários para amortecer o repasse dos aumentos de preços internacionais aos preços internos. Embora possa proteger as famílias da volatilidade dos preços das commodities, essa estratégia também pode envolver um custo fiscal significativo e distorcer os incentivos de preço para produtores e consumidores.

Os países beneficiados pela melhoria em suas relações de troca – uma medida dos preços das exportações de um país em relação a suas importações – podem ter mais facilidade para financiar essas novas medidas. Contudo, qualquer espaço fiscal adicional deve ser usado com prudência, dados os riscos excepcionalmente elevados que cercam a recuperação global e a evolução nos preços das commodities, bem como os custos crescentes do financiamento do governo.

É necessária uma consolidação inclusiva

Com as relações dívida pública/PIB acima dos níveis anteriores à pandemia e os custos de financiamento em alta em meio a taxas de juros locais e globais mais elevadas, os países terão de assegurar a sustentabilidade das finanças públicas para ajudar a preservar a credibilidade e reconstituir o espaço fiscal. Contudo, será igualmente importante implementar medidas que protejam os mais vulneráveis.

Isso exigirá uma estratégia voltada para a consolidação inclusiva. Os gastos em programas sociais, saúde, educação e investimento público devem ser protegidos, simultaneamente à implementação de reformas tributárias (como o fortalecimento do imposto de renda de pessoas físicas) que estimulem o crescimento inclusivo e ajudem os países a manter a sustentabilidade fiscal.

*****

Ilan Goldfajn é Diretor do Departamento do Hemisfério Ocidental do FMI. Antes de ingressar no FMI em janeiro de 2022, foi presidente do Banco Central do Brasil, de maio de 2016 a fevereiro de 2019. Durante seu mandato, supervisionou a implementação de mudanças regulatórias importantes, que abriram as portas para novos participantes no setor de serviços financeiros, estimularam a inovação e a digitalização e promoveram o crescimento de fintechs. Em 2017, foi eleito Banqueiro Central do Ano pela revista The Banker e, no ano seguinte, foi nomeado Melhor Banqueiro Central pela revista Global Finance.

A experiência de Goldfajn no setor privado abrange atuações como economista-chefe do Itaú Unibanco, sócio fundador da Ciano Investimentos e sócio e economista da Gávea Investimentos. Também prestou consultoria a organizações financeiras globais como o Banco Mundial e a ONU.

Goldfajn lecionou economia em universidades no Brasil e nos Estados Unidos. É Doutor em Economia pelo Massachusetts Institute of Technology, mestre em Economia pela Pontifícia Universidade Católica (PUC-Rio) e graduado em Economia pela Universidade Federal do Rio de Janeiro.

Santiago Acosta-Ormaechea é atualmente Economista Sênior na Divisão de Estudos Regionais do Departamento do Hemisfério Ocidental (WHD) do FMI. Antes de ingressar no WHD, trabalhou no Instituto para o Desenvolvimento das Capacidades e no Departamento de Finanças Públicas do FMI. Seus estudos se concentram em questões de dívida soberana, políticas de gastos e de tributação e transmissão da política monetária em mercados emergentes. Seus estudos figuraram em publicações acadêmicas, livros e na série IMF Working Papers. É cidadão argentino, fez seus estudos de graduação e pós-graduação na Universidade de Buenos Aires e é mestre e doutor em economia pela Universidade de Warwick.

Jorge Roldós é diretor adjunto do Departamento do Hemisfério Ocidental do FMI. Nos últimos 20 anos, analisou exaustivamente questões macroeconômicas na América Latina e em outras regiões, e já publicou uma série de estudos sobre macroeconomia em economias abertas, política monetária, bancos e mercados financeiros. É Doutor em Economia pela Universidade de Rochester (Estados Unidos), mestre em Economia pela Universidade de Chicago (Estados Unidos) e licenciado pela Universidade da República do Uruguai.