世界金融危機後、銀行は資本と流動資産の蓄えを増やすように規定されたり、負のショックに対するレジリエンスを確保するためにストレステストを受けることが要件となったりと、銀行監督が大幅に強化された。

しかし、金利の上昇が一部の金融機関への信頼を揺るがす中、世界の金融システムには、かなりのストレスが見られる。米国のシリコンバレー銀行とシグニチャー銀行の破綻(高金利によってこれらの銀行の証券ポートフォリオに大きな損失が出たとの預金保険のない顧客による認識から、預金が流出した)と、クレディ・スイスが国の支援の下、競合のUBSに買収されることとなった事態は、市場の信頼を揺るがし、当局が大規模な緊急対応を施すこととなった。

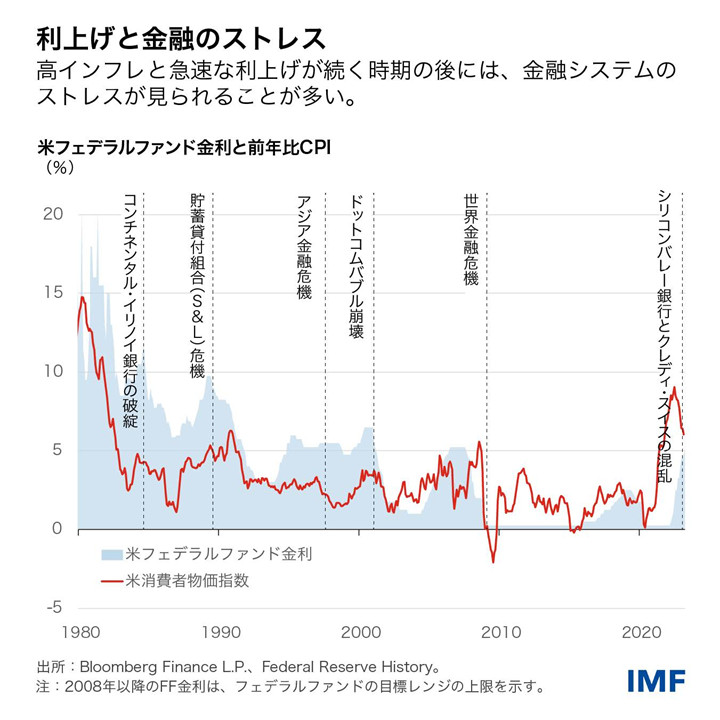

IMFの最新の国際金融安定性報告書は、インフレを抑制するために金利が急速に引き上げられる中、銀行およびノンバンク金融仲介機関に対するリスクが高まっていることを示す。歴史的に見て、中央銀行によるこのような急速な利上げの後には、金融システムの脆弱性が露になるストレスが伴うことが多い。

IMFは、国際金融の安定性を評価するに当たり、金融機関の監督と規制、破綻処理のギャップを指摘した。これまでの国際金融安定性報告書は、金利上昇に直面した銀行およびノンバンク金融仲介機関のストレスについて警告してきた。

2008年とは違う

銀行の混乱により金融安定性リスクが高まったが、今回の出来事と世界金融危機とでは根源が根本的に異なる。2008年以前は、大半の銀行が、今日の基準で見るとひどく資本不足であり、流動資産がはるかに少なく、信用リスクへのエクスポージャーがはるかに高かった。さらに、銀行はより広範な金融システムにおいて過度な満期変換と信用リスク変換を行っていたほか、金融商品が非常に複雑だったり、リスク資産が主に短期の資金調達源で賄われていたりした。一部の銀行で始まったトラブルは、相互連関性によりノンバンク金融機関やその他の事業体に急速に広がった。

最近の混乱は違う。銀行システムは、負のショックを乗り切るためにはるかに多くの資本と資金を保有しており、オフバランスシートの事業体は縮小され、信用リスクは危機後の厳しい規制によって抑制されている。むしろ、急成長する金融機関が金利の急上昇に対する準備ができていなかったことが要因だ。

同時に、小規模な金融機関のトラブルが、広範な金融市場の信頼感を揺るがす可能性があることも分かった。高インフレが根強い中で銀行の資産に引き続き損失が出ている中では特にそうだ。この点で、現在の混乱は、1980年代の貯蓄貸付組合(S&L)危機と、1984年に起きたコンチネンタル・イリノイ銀行の破綻(当時米国史上最大)に至るまでの出来事に似ている。これらの機関は資本が少なく、預金パターンが安定していなかった。

高まる脅威

最近、銀行業界の低迷で銀行株が値を下げ、銀行の資金調達コストが上がった。貸出が抑制される可能性は大いにある。同時に、意外なことに、全体的な金融環境はさほど引き締まっておらず、10月よりも緩和的な状態が続いている。依然、米国を中心に株価には過熱感がある。企業の信用スプレッドはやや拡大したが、金利の低下によって概ね相殺されている。

したがって、投資家は比較的楽観的なシナリオを織り込んでおり、金利がこれ以上大幅に上昇することなくインフレ率が低下すると予想しているようだ。市場参加者は、高い確率で景気後退を織り込んでいるが、景気後退の深刻さは控えめであると予想している。

この楽観的な見方は試されるかもしれない。インフレがさらに加速し、投資家が金利の経路を再評価することで、金融環境が急激に引き締まる可能性がある。そうなれば、金融システムにストレスが再び生じるかもしれない。金融の基盤である信頼が、引き続き損なわれる可能性がある。銀行やノンバンクの資金が急速になくなり、懸念が広がりうる。ソーシャルメディアやプライベートのチャットグループによって、懸念の波及が増幅される可能性もある。金融システムの急成長分野であるノンバンク金融企業も、景気減速に伴い信用リスクが悪化しうる。たとえば、一部の不動産ファンドでは、資産評価が大幅に減った。

主要な新興市場国における銀行の株価は、これまでのところ、米国と欧州での銀行の混乱による影響をほぼ逃れている。こうした銀行の多くは金利上昇のリスクが比較的小さいが、総じて信用力の低い資産を保有しており、一部の銀行は預金保険のカバー率が低い。さらに、ソブリン債の脆弱性が高く、格付けの低い新興市場国やフロンティア市場国を圧迫している。これはこうした国の銀行部門に波及効果をもたらす恐れがある。

リスクの定量化

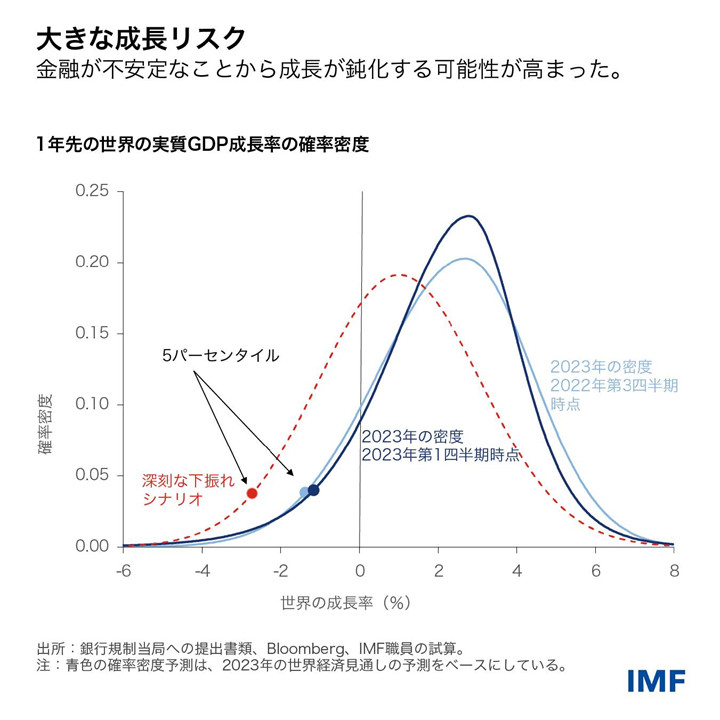

世界経済成長率のリスクを金融脆弱性の観点から分析するグロース・アット・リスク(Growth-at-Risk)指標は、約20分の1の確率で世界の生産高が今後1年間で1.3%縮小する可能性があることを示している。社債やソブリン債のスプレッドが拡大し、株価が下がり、大半の新興市場国で通貨が下落するような、金融環境の大幅なタイト化があった場合、同じ確率で経済が2.8%縮小する。

断固たる措置

金融安定性リスクの高まりに直面している政策当局者は、信頼を維持するために断固として行動しなければならない。

監視と監督、規制のギャップに直ちに対処すべきだ。多くの国で、破綻処理制度と預金保険制度を強化するべきである。差し迫った危機管理が必要な状況では、中央銀行が資金提供を銀行とノンバンク双方へ拡大せざるを得ないことも考えられる。

こうしたツールは、中央銀行が金融の安定性を維持するうえで役に立つほか、金融政策当局が物価の安定に集中することができる。

金融部門のストレスが経済全体に深刻な影響を与える場合、政策当局者は金融の安定を支えるために金融政策のスタンスを調整する必要が出てくるかもしれない。その場合、政策当局は、金融のストレスが緩和された暁には、できるだけ早くインフレ率を目標に戻すという変わらない決意を明確に伝えなければならない。

本ブログ記事は、2023年4月国際金融安定性報告書(GFSR)の第1章「高インフレ高金利に試される金融システム」に基づき執筆されている。