Процентные ставки находятся на низком уровне, а директивные органы, регуляторы и другие наблюдатели за ситуацией на рынке постоянно говорят о«более долгом периоде более низких ставок». Однако отрицательные процентные ставки вызывают совершенно новый набор вопросов.

После восьмилетнего опыта политики отрицательных процентных ставок изначально скептическое отношение к ним (практика выплаты процентов заемщикам, а не держателям сбережений определенно носила беспрецедентный характер) оказалось по большей части безосновательным. На сегодняшний день данные говорят об эффективности политики отрицательных процентных ставок.

С 2012 года ряд центральных банков внедрил политику отрицательных процентных ставок. Центральные банки в Дании, еврозоне, Швейцарии, Швеции и Японии прибегли к такой политике в связи с сохранением инфляции ниже целевого уровня (большинство центральных банков устанавливает ставки в рамках более широкого мандата по сохранению ценовой стабильности, поддерживая таким образом рабочие места и экономический рост). Эти банки также отреагировали на очень низкий уровень «нейтральной реальной процентной ставки», то есть реальной процентной ставки, при которой денежно-кредитная политика не носит ни ограничительный, ни экспансионистский характер. Этот шаг отразил стремление центральных банков повышать инфляцию, даже когда они уже опустили процентные ставки до нулевого уровня.

Последствия кризиса COVID-19 вернули политику отрицательных процентных ставок на передний план в условиях, когда возможности многих центральных банков ограничены.

В целом эта политика смягчила финансовые условия и в процессе, вероятно, поддержала экономический рост и инфляцию. Однако политика отрицательных ставок остается спорной с политической точки зрения, отчасти потому, что часто понимается превратно.

Незнакомая территория

В период ее внедрения многие задавались вопросом, будет ли политика отрицательных процентных ставок функционировать надлежащим образом.

Существовали опасения относительно рисков, учитывая непроверенный и во многом нелогичный характер этого шага. Перейдут ли банки, домашние хозяйства и компании в массовом порядке на наличные деньги в ответ на новую политику, ослабив таким образом связь между ставками центральных банков и другими процентными ставками? Будут ли банки противиться снижению ставок по кредитам или даже сократят объемы кредитования, чтобы предотвратить падение прибыли? Обеспечит ли политика отрицательных процентных ставок значимое денежно-кредитное стимулирование?

Также возникли опасения относительно возможных побочных эффектов этой новой политики. Главными из этих опасений были риски для финансовой стабильности, связанные со снижением рентабельности банков, и страх нарушений в функционировании финансовых рынков и фондов денежного рынка.

По имеющимся на настоящий момент данным, эти опасения в целом не реализовались. Политика отрицательных процентных ставок доказала свою способность стимулировать инфляцию и объем производства почти в тех же объемах, что и сопоставимые традиционные снижения процентных ставок или другие нетрадиционные меры денежно-кредитной политики. Например, по некоторым оценкам, политика отрицательных процентных ставок была до 90 процентов настолько же эффективной, как традиционная денежно-кредитная политика. Она также привела к снижению ставок денежного рынка, долгосрочной доходности и банковских ставок.

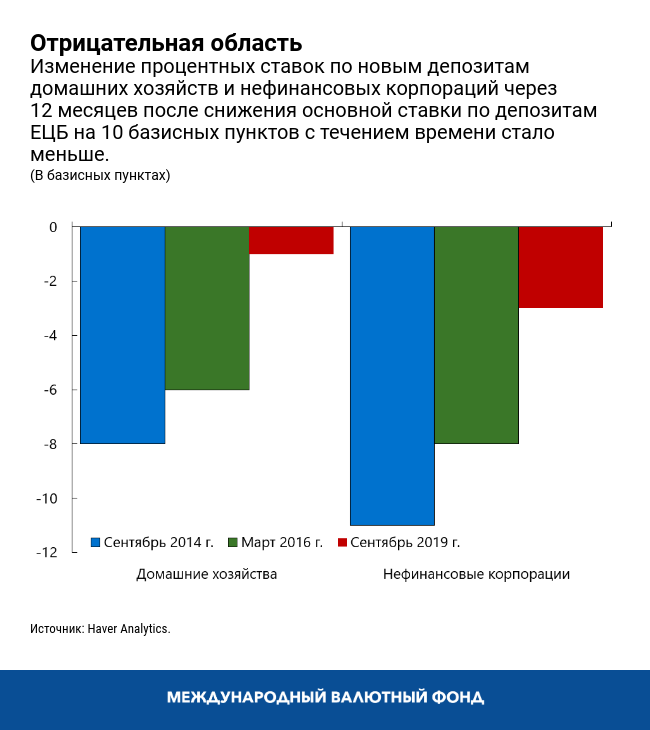

Процентные ставки по депозитам юридических лиц снизились сильнее, чем по розничным депозитам, поскольку переход на наличные деньги сопряжен для компаний с большими издержками, чем для физических лиц. Объемы банковского кредитования в целом увеличились. А поскольку ни банки, ни их клиенты не перешли явным образом на наличные деньги, прежде чем это произойдет, процентные ставки, возможно, могут принять еще большие отрицательные значения.

Пока все в порядке

Пока что любое негативное влияние на прибыль банков и финансовую стабильность носило ограниченный характер.

В целом прибыли банков не ухудшились, хотя банки, которые больше зависят от финансирования за счет депозитов (а также более мелкие и более специализированные банки) пострадали сильнее. Более крупные банки увеличили объемы кредитования, ввели комиссии по депозитным счетам и выиграли от прироста стоимости капитала. Конечно, есть вероятность, что отсутствие значительного влияния на рентабельность банков в основном говорит о краткосрочном воздействии, которое с течением времени потенциально может измениться. А побочные эффекты еще могут возникнуть, если директивные ставки примут еще большее отрицательное значение.

В странах, которые перешли к политике отрицательных процентных ставок уцелели фонды денежного рынка. И даже если существующие условия «более долгого периода более низких ставок» вызывают существенные опасения в отношении финансовой стабильности (поскольку стимулируют стремление к более высокой доходности или принятие чрезмерных рисков финансовыми организациями), сама по себе политика отрицательных процентных ставок, похоже, не усугубляет эту проблему. Например, увеличение принятия рисков банками не оказалось чрезмерным.

Почему, с учетом этих сведений, эту практику не переняло еще большее число центральных банков? Скорее всего, причины связаны с институциональными и другими характеристиками стран. Определенную роль могут сыграть институциональные и правовые ограничения, а некоторые финансовые системы могут быть более подвержены негативным побочным эффектам от политики отрицательных процентных ставок из-за их структуры или взаимосвязи с глобальными финансовыми рынками. Например, страны с большим количеством малых банков, которые сильнее зависят от депозитов населения как основного источника финансирования, могут быть менее склонны вводить отрицательные процентные ставки.

Даже те центральные банки, которые их ввели, действовали осторожно, как правило, снижая процентные ставки понемногу из-за риска того, что негативные побочные эффекты станут более очевидными, если политика отрицательных ставок продлится очень долго или ставки сильно уйдут в отрицательную область.

В целом пока свидетельства указывают на то, что политика отрицательных процентных ставок эффективна для смягчения финансовых условий без существенного повышения опасений относительно финансовой стабильности. Таким образом, центральные банки, которые ввели отрицательные процентные ставки, могут оказаться в состоянии снизить их еще больше. А центральным банкам, которые их не ввели, не следует отказываться от добавления аналогичной политики в свой инструментарий, даже если они вряд ли к ней прибегнут.

Наконец, учитывая низкий уровень нейтральной реальной процентной ставки, многие центральные банки могут быть вынуждены рано или поздно рассмотреть возможность политики отрицательных процентных ставок.

В основу этого блога положена работа Луиса Брандао-Маркеса, Гастона Желоса, Марко Казираги, Гунеса Камбера и Роланда Микса.

****

Луис Брандао-Маркес — старший экономист в Отделе анализа глобальной финансовой стабильности Департамента денежно-кредитных систем и рынков капитала. Он является одним из авторов «Доклада по вопросам глобальной финансовой стабильности» и работает над различными вопросами политики в финансовом секторе. Ранее он работал в Институте профессионального и организационного развития МВФ, в котором обучал должностных лиц стран. Он преподавал в Университете Джонса Хопкинса и Университете Порту, а также работал в сфере банковского обслуживания корпораций в Португалии. Его статьи опубликованы в журналах “Journal of Finance” and “Journal of Monetary Economics”. Он имеет степень доктора наук по экономике Университета Рочестера.

Гастон Желос — заместитель директора Департамента денежно-кредитных систем и рынков капитала МВФ, где он возглавляет Отдел денежно-кредитной и макропруденциальной политики. До этого он занимал ряд должностей в Департаменте денежно-кредитных систем и рынков капитала, Институте МВФ, Исследовательском департаменте, Европейском департаменте и Департаменте стран Западного полушария, в том числе был постоянным представителем МВФ в Аргентине и Уругвае. Его исследования затрагивают различные макрофинансовые вопросы и широко публикуются в научных журналах. Он получил степень доктора наук в Йельском университете и имеет диплом Боннского университета.