صناديق الاستثمار المشترك التي تسمح للمستثمرين ببيع وشراء أسهمهم يوميا هي أحد المكونات المهمة في النظام المالي، حيث تتيح للمستثمرين فرصا للاستثمار وتوفر التمويل للشركات والحكومات.

وقد حققت الصناديق المعروفة باسم صناديق الاستثمار المفتوح نموا كبيرا في العقدين الماضيين، وتبلغ قيمة أصولها في العام الحالي 41 تريليون دولار على مستوى العالم. ويمثل هذا قرابة خُمس حيازات القطاع المالي غير المصرفي.

وقد تستثمر هذه الصناديق في أصول سائلة نسبيا مثل الأسهم والسندات الحكومية، أو في أوراق مالية أقل تداولا، مثل سندات الشركات. غير أن صناديق الاستثمار ذات الحيازات الأقل سيولة تنطوي على مصدر خطر كبير محتمل. فبإمكان المستثمرين بيع أسهمهم يوميا بسعر يتحدد في نهاية كل جلسة تداول، لكن الأمر قد يستغرق من مديري الأصول عدة أيام لبيع الأصول وسداد هذه الأموال المستردة، وخاصة عندما تكون الأسواق المالية متقلبة.

وفي فترات التدفقات الخارجة، يمكن أن تنشأ مشكلة كبيرة أمام مديري الأصول من جراء عدم اتساق تدفقات السيولة على هذا النحو، لأن السعر المدفوع للمستثمرين قد لا يعكس بالكامل كل تكاليف التداول المرتبطة بالأصول المبيعة. وبدلا من ذلك، يتحمل المستثمرون الباقون تلك التكاليف، مما ينشئ لديهم حافزا لاسترداد الأسهم قبل أن يفعل ذلك الآخرون، وهو ما قد يؤدي بدوره إلى تدفقات خارجة ضاغطة إذا انخفضت معنويات السوق.

وإزاء الضغوط التي يسببها انسحاب المستثمرين، يمكن أن تضطر الصناديق إلى بيع الأصول بسرعة، مما يمكن أن يزيد من انخفاض تقييمات الأصول. ومن شأن هذا بدوره أن يضَخِّم تأثير الصدمة الأولى وقد يقوض استقرار النظام المالي.

عدم السيولة والتقلب

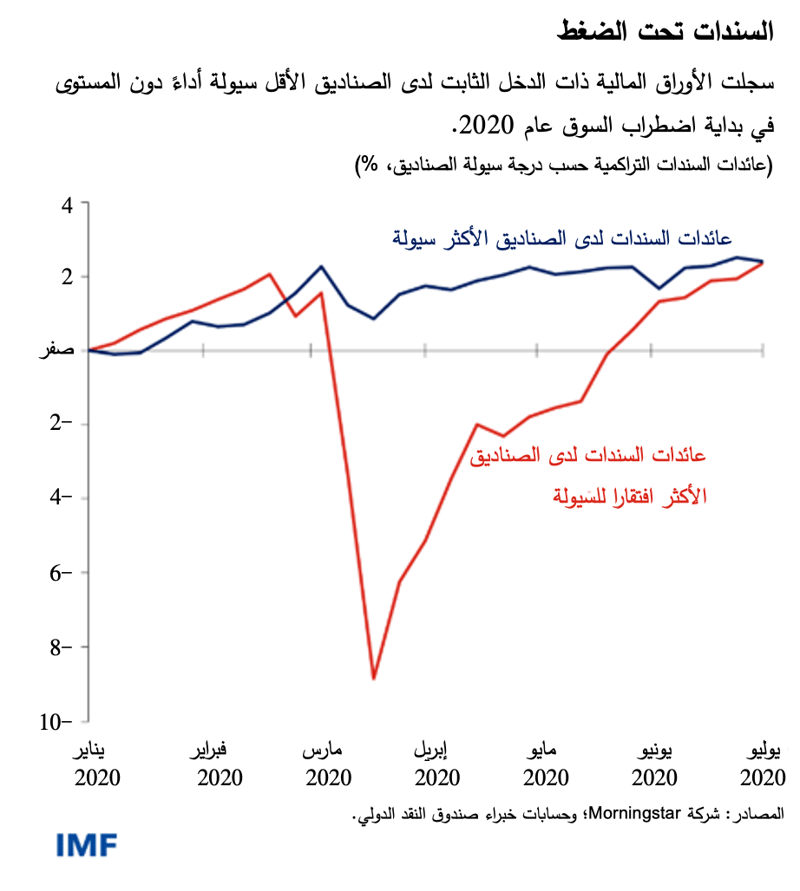

هذه، على الأرجح، هي الديناميكية التي رأيناها أثناء فترة اضطراب السوق في بداية الجائحة، كما نشير في أحد الفصول التحليلية ضمن "تقرير الاستقرار المالي العالمي". فقد اضطرت صناديق الاستثمار المفتوح إلى بيع الأصول في ظل خروج تدفقات بلغت نحو 5% من القيمة الكلية الصافية لأصولها، وهي نسبة أكبر من الاستردادات التي تمت أثناء الأزمة المالية منذ عقد ونصف العقد.

وهكذا، نجد أن الأصول مثل سندات الشركات لدى صناديق الاستثمار المفتوح التي تضم محافظها أصولا أقل سيولة قد هبطت قيمتها بدرجة أكثر حدة مقارنة بالأصول لدى الصناديق السائلة. وفرضت هذه الاختلالات خطرا جسيما على الاستقرار المالي، ولم تتم معالجتها إلا بعد تدخل البنوك المركزية بشراء سندات الشركات واتخاذ إجراءات أخرى.

وبالنظر إلى ما بعد اضطراب السوق بسبب الجائحة، يشير تحليلنا إلى أن عائدات الأصول لدى الصناديق غير السائلة نسبيا عادة ما تكون أكثر تقلبا من الحيازات المناظرة الأقل تعرضا لهذه الصناديق – وخاصة أثناء فترات الضغط في السوق. فعلى سبيل المثال، إذا نضبت السيولة مثلما حدث في مارس 2020، يمكن أن يزداد تقلب السندات لدى هذه الصناديق بنسبة 20%.

ويمثل هذا مصدر قلق أيضا بالنسبة لاقتصادات الأسواق الصاعدة. ذلك أن تراجع سيولة الصناديق التي يقع مقرها في الاقتصادات المتقدمة يمكن أن يُحْدِث تداعيات كبيرة عابرة للحدود ويزيد من تقلب عائد سندات الشركات في الأسواق الصاعدة.

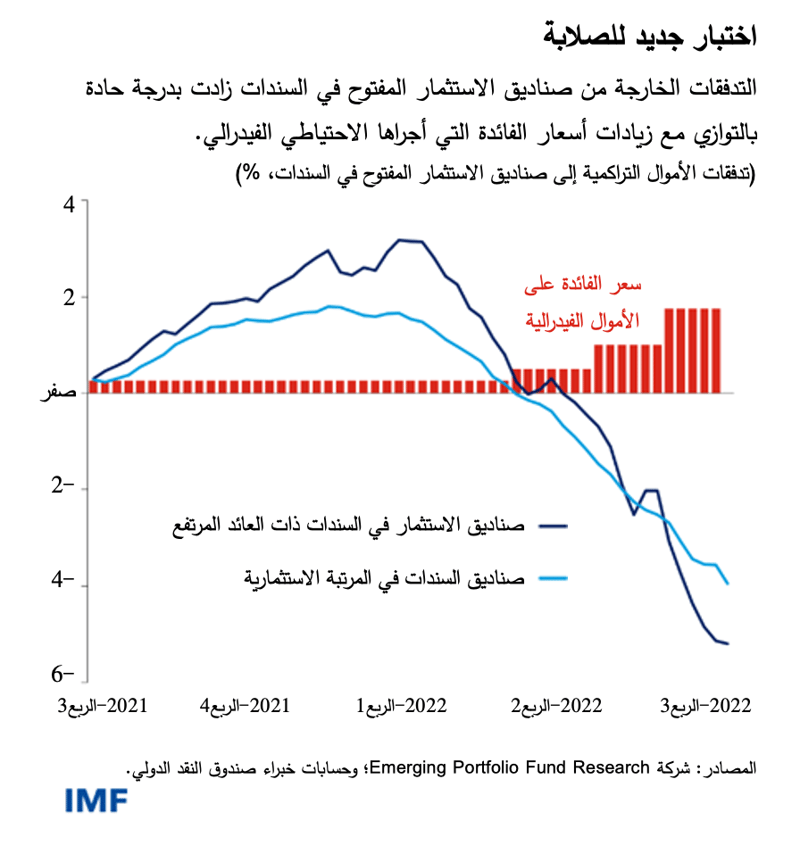

والآن قد تتعرض صلابة قطاع صناديق الاستثمار المفتوح للاختبار مرة أخرى، وهذه المرة في ظل تصاعد أسعار الفائدة وارتفاع عدم اليقين الاقتصادي. فقد شهدت الشهور الأخيرة تدفقات خارجة من صناديق الاستثمار المفتوح في السندات، ومن الممكن أن تؤدي صدمة مفاجئة سلبية مثل التشديد غير المنظم للأوضاع المالية إلى زيادة هذه التدفقات وتكثيف الضغوط في أسواق الأصول.

وكما قالت السيدة كريستالينا غورغييفا، المدير العام للصندوق، في كلمة ألقتها العام الماضي، إن "صناع السياسات تعاونوا معا لجعل البنوك أكثر أمانا بعد الأزمة المالية العالمية – والآن يجب أن نفعل الشيء نفسه لصناديق الاستثمار."

كيف ينبغي كبح هذه المخاطر؟

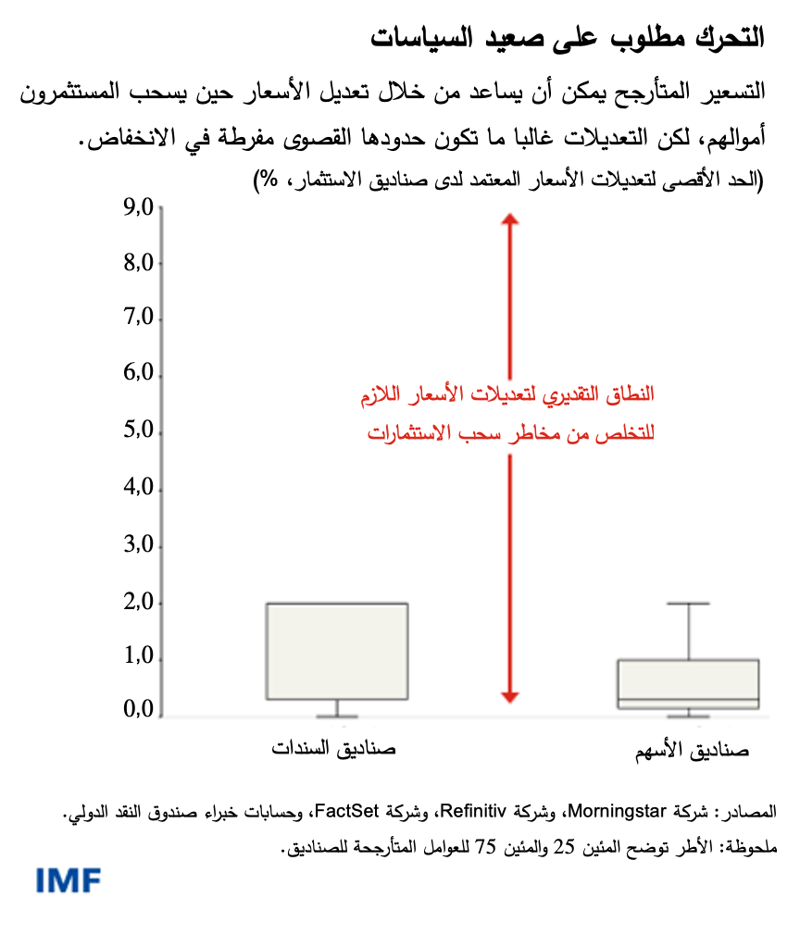

كما نشير في الفصل، يمكن الحد من تقلب الأصول الناشئ عن صناديق الاستثمار المفتوح إذا قامت هذه الصناديق بنقل تكاليف المعاملات إلى المستثمرين المنسحبين. فعلى سبيل المثال، من خلال ما يعرف باسم "التسعير المتأرجح"، تستطيع صناديق الاستثمار تخفيض سعر نهاية اليوم عند مواجهة تدفقات خارجة. ويحد هذا من حافز المستثمرين لاسترداد أموالهم قبل الآخرين. ويؤدي هذا إلى تخفيف ضغوط التدفقات الخارجة التي تواجه الصناديق في فترات الضغط، والحد من احتمالات البيع الاضطراري للأصول.

ولكن، في حين أن التسعير المتأرجح – والأدوات المماثلة على غرار رسوم الحماية من تآكل قيمة الأسهم، التي تنقل تكاليف المعاملات إلى المستثمرين المنسحبين بفرض رسوم عليهم – يمكن أن يساعد في تخفيف المخاطر التي يتعرض لها الاستقرار المالي، يتعين معايرة هذه الأدوات بالشكل الملائم حتى تحقق هذا الهدف، وهو أمر غير متحقق حاليا.

ففي الغالب، تُفرض على التعديلات التي تستطيع الصناديق أجراؤها في أسعار نهاية اليوم – والمعروفة باسم عوامل التأرجح – حدود قصوى غير كافية، وخاصة أثناء فترات الضغط في السوق. ولذلك، ينبغي لصناع السياسات تقديم الإرشاد حول كيفية معايرة هذه الأدوات ومتابعة تنفيذها.

وبالنسبة للصناديق ذات الأصول ضئيلة السيولة، مثل العقارات، قد يكون من الصعب، حتى في الفترات العادية، معايرة التسعير المتأرجح أو غيره من الأدوات المماثلة. وفي هذه الحالات، ينبغي النظر في سياسات بديلة، كوضع حدود لعدد مرات قيام المستثمرين بعمليات الاسترداد. وقد تكون هذه السياسات ملائمة أيضا للصناديق التي يقع مقرها في بلدان لا يمكن فيها تنفيذ التسعير المتأرجح لأسباب تشغيلية.

وينبغي أيضا أن ينظر صناع السياسات في تشديد مراقبة الأجهزة الرقابية لممارسات إدارة السيولة واشتراط تقديم إفصاحات إضافية من جانب صناديق الاستثمار المفتوح بغية تقييم مكامن الخطر بصورة أفضل. وبالإضافة إلى ذلك، يمكن المساعدة في إعطاء دفعة للسيولة بتشجيع زيادة التداول من خلال غرف المقاصة المركزية وتعزيز شفافية عمليات تداول السندات. ومن شأن هذه الإجراءات أن تحد من المخاطر الناشئة عن أوجه عدم الاتساق في سيولة صناديق الاستثمار المفتوح وتجعل الأسواق أكثر متانة في فترات الضغوط.