Suena paradójico: el sistema financiero internacional cobra fortaleza gracias a un crecimiento económico pujante, mercados en alza y tasas de interés bajas, pero comienzan a perfilarse peligros en forma de vulnerabilidades financieras crecientes. Esa es la razón por la cual las autoridades deben ponerles raya sin demora.

Como explicamos en la última edición del Informe sobre la estabilidad financiera mundial (informe GFSR, por sus siglas en inglés), aún no hemos terminado de recuperarnos de la crisis financiera internacional. Acertadamente, los bancos centrales mantienen políticas de distensión para apuntalar el crecimiento. Pero a la vez están creando una falsa sensación de seguridad y haciendo posible que los excesos financieros recrudezcan nuevamente. Los prestatarios no financieros están aprovechando el crédito barato para recargarse de deuda. Los inversores están adquiriendo activos más riesgosos y menos líquidos. Si se las desatiende, estas vulnerabilidades seguirán creciendo, lo cual podría echar por tierra la recuperación económica cuando se produzca un shock.

Colchones de capital

Obviamente, el optimismo está justificado. Las bajas tasas de interés y el avance de los precios de los activos están estimulando el crecimiento. Los grandes bancos internacionales sistémicos —así llamados porque la quiebra de uno solo podría hacer tambalear todo el sistema financiero— han añadido USD 1 billón a sus colchones de capital desde 2009. La inversión extranjera en economías de mercados emergentes y de bajo ingreso ha aumentado. El repunte de la economía mundial está suscitando expectativas de una recuperación sostenida y les permitirá a los bancos centrales normalizar la política monetaria en un momento dado.

Entonces, ¿por qué habrían de preocuparse las autoridades?

Comencemos por los riesgos en los mercados financieros. Antes de la crisis, había USD 16 billones invertidos en bonos de grado inversor relativamente seguros que producían más de 4%. Hoy, hay apenas USD 2 billones. Sencillamente, hay demasiado dinero a la pesca de demasiados pocos activos de alto rendimiento y, en consecuencia, los inversores están asumiendo más riesgos y exponiéndose a pérdidas más grandes si los mercados se vienen abajo.

Cargas de deuda

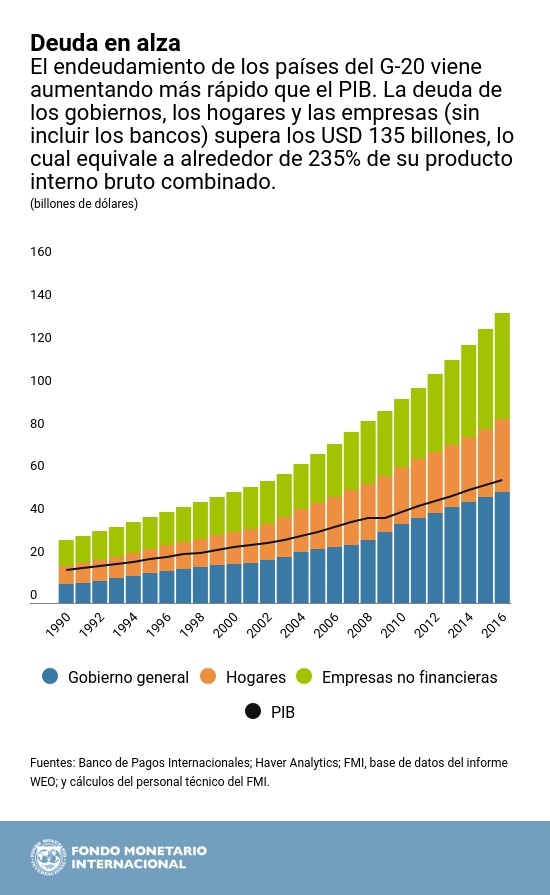

Pasemos a los crecientes niveles de endeudamiento de las economías más grandes del mundo. La deuda de los gobiernos, los hogares y las empresas —dejando de lado los bancos— de las economías que integran el llamado Grupo de los Veinte supera los USD 135 billones, cifra que equivale a alrededor de 235% de su producto interno bruto combinado. A pesar de que las tasas de interés están bajas, el servicio de la deuda constituye una carga más pesada en varias economías. Y aunque el endeudamiento ha facilitado la recuperación, también ha creado nuevos riesgos financieros. Por ejemplo, el capítulo 2 del informe GFSR muestra que el aumento de la deuda de los hogares como proporción del PIB está asociado a una mayor probabilidad de crisis bancaria.

Deuda en aumento

En China, la magnitud, la complejidad y el ritmo de la expansión del crédito apuntan a riesgos elevados para la estabilidad financiera. Los activos del sector bancario ascienden ahora a 310% del PIB, casi tres veces más que el promedio de los mercados emergentes y frente a 240% a fines de 2012. El crédito “paralelo” sigue representando un gran riesgo para los bancos más pequeños. Las autoridades han tomado medidas alentadoras para afrontar estos riesgos, pero aún les queda por hacer. Se necesitan medidas de reforma más amplias para que la economía no sea tan dependiente de la rápida expansión del crédito.

Los países de bajo ingreso también se han beneficiado de las condiciones financieras distendidas y han ampliado el acceso a los mercados de bonos internacionales. Aunque en general han utilizado los empréstitos para financiar proyectos de infraestructura, refinanciar la deuda y poner al día los atrasos, se ha producido paralelamente un empeoramiento de las cargas de la deuda medidas en términos del coeficiente de servicio de la deuda.

Implicaciones para las políticas

En términos generales, los inversores están desestimando la posibilidad de shocks capaces de sacudir los mercados. Podría tratarse de riesgos geopolíticos, un pico inflacionario o un salto repentino de las tasas de interés a largo plazo. ¿Cómo tendrían que responder las autoridades? Las medidas que pueden tomar son varias:

- Los grandes bancos centrales pueden evitar crear turbulencia en los mercados al explicar exhaustivamente cómo planean ir replegando poco a poco las políticas adoptadas durante la crisis.

- Los reguladores financieros deberían desplegar políticas “macroprudenciales”; es decir, utilizar herramientas prudenciales orientadas a objetivos macroeconómicos críticos, para desalentar mayores riesgos relacionados con el crédito.

- Los países de mercados emergentes y de bajo ingreso deberían aprovechar las condiciones externas favorables para mitigar las vulnerabilidades y afianzar la resiliencia aplicando normas de suscripción más estrictas, estableciendo colchones de capital y liquidez, y engrosando las reservas.

- Los supervisores deberían centrarse más en los modelos de negocios de los bancos para dejar asegurado un nivel de utilidades sustentable. Estimamos que casi un tercio de los bancos de importancia sistémica, que manejan USD 17 billones en activos, tendrán dificultades para alcanzar un nivel de utilidades que les permita resistir los shocks.

- Es necesario llevar a término y poner en práctica el programa de reforma regulatoria internacional. La cooperación mundial sigue siendo vital.

Con las medidas adecuadas, las autoridades pueden aprovechar estas épocas de bonanza para evitar que las crecientes vulnerabilidades se desborden y mantener encarrilada la expansión económica mundial. No es momento de darse por satisfecho, sino de actuar. Caso contrario, el crecimiento podría peligrar.