Продолжающаяся политика центральных банков по повышению процентных ставок привела к ужесточению финансовых условий. На фоне крайне неопределенной глобальной обстановки риски, угрожающие финансовой стабильности, существенно повысились.

Среди наиболее серьезных проблем, стоящих перед финансовыми системами, — максимальный за многие десятилетия уровень инфляции, продолжающееся ухудшение экономических перспектив во многих регионах и неослабевающие геополитические риски; эти вопросы являются предметом нашего нового «Доклада по вопросам глобальной финансовой стабильности».

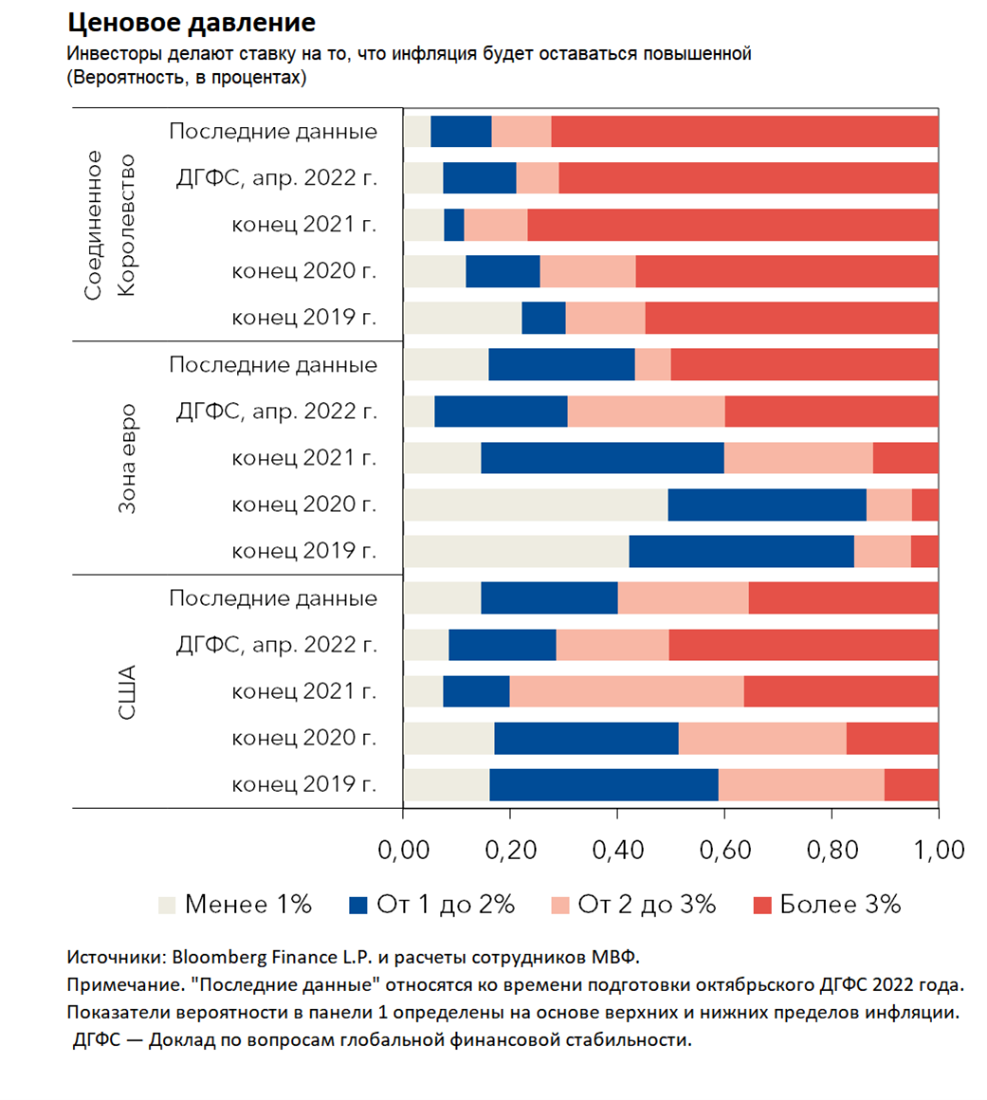

Чтобы избежать укоренения инфляционного давления, центральным банкам, столкнувшимся с неуклонно высокой инфляцией, пришлось ускорить ужесточение денежно-кредитной политики. Более того, страны с развитой и развивающейся экономикой также сталкиваются с повышенными рисками и факторами уязвимости в различных секторах и регионах.

Факторы финансовой уязвимости повысились как для государств, многие из которых обременены растущим уровнем долга, так и для небанковских финансовых учреждений, таких как страховые компании, пенсионные фонды, хедж-фонды и паевые инвестиционные фонды. Рост ставок привел к усилению стресса для организаций, балансы которых испытывают напряжение.

В то же время в силу волатильности процентных ставок и цен на активы ухудшились возможности для простой и быстрой продажи некоторых ключевых классов активов по заданной цене. Если бы на рынке в ближайшие месяцы произошла быстрая и неупорядоченная переоценка рисков, то такой дефицит ликвидности на рынке, наряду с уже существовавшими ранее факторами уязвимости, могли бы усугубить ситуацию.

На мировых рынках наблюдается напряжение, поскольку на фоне усиления неопределенности по поводу экономики и денежно-кредитной политики инвесторы в последнее время стали больше избегать риска. В результате ужесточения денежно-кредитной политики цены на финансовые активы упали, экономические перспективы ухудшились, опасения по поводу рецессии усилились, стоимость заимствований в твердой валюте возросла, а повышение стресса в некоторых небанковских финансовых учреждениях ускорилось. Доходность облигаций растет, затрагивая широкий спектр ценных бумаг, независимо от кредитного рейтинга, при этом стоимость заимствований для многих стран и компаний уже достигла максимального уровня за десятилетие или более.

Озабоченность по поводу сектора недвижимости

Проблемы в секторе недвижимости во многих странах вызывают обеспокоенность в связи с рисками, которые могут распространиться и охватить банки и макроэкономику. Из-за роста ставок по ипотечным кредитам и ужесточения стандартов выдачи кредитов растут риски, угрожающие рынку жилья, при этом в настоящее время с рынков вытесняется намного больше потенциальных заемщиков. На некоторых сегментах рынка может произойти резкая коррекция завышенной стоимости жилья.

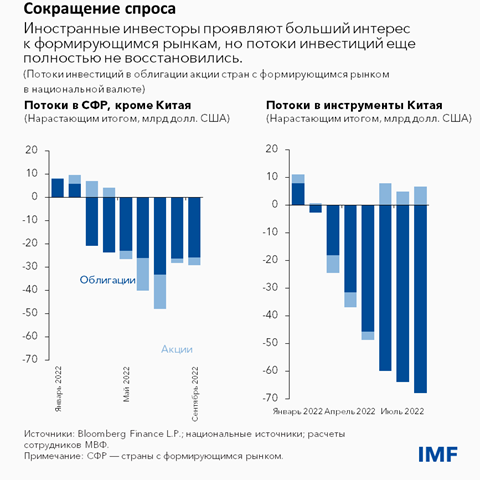

Страны с формирующимся рынком сталкиваются с многочисленными рисками, в том числе с высокой стоимостью внешних заимствований, неуклонно высокой инфляцией и волатильностью на товарных рынках. Они также оказались в ситуации повышенной неопределенности в отношении мировой экономики и ужесточения денежно-кредитной политики в странах с развитой экономикой.

Напряжение особенно остро ощущается в странах с пограничными рынками, к которым, как правило, относятся менее крупные страны с развивающейся экономикой, где проблемы обусловлены совокупностью таких факторов, как ужесточение финансовых условий, ухудшение фундаментальных показателей и высокая подверженность волатильности цен на сырьевые товары.

До настоящего времени инвесторы продолжали дифференцировать свои портфели в странах с формирующимся рынком. Несмотря на то что многие из стран с пограничным рынком подвержены риску суверенного дефолта, многие из крупнейших развивающихся рынков, по-видимому, более устойчивы к внешним факторам уязвимости. Вместе с тем, после того как в первом полугодии отток капитала стабилизировался, иностранные инвесторы вновь начали изымать свои средства.

В странах с формирующимся рынком и в странах с пограничным рынком темп эмиссии облигаций в долларах США и в других основных валютах замедлился до самого низкого уровня с 2015 года. Если условия доступа к источникам внешнего финансирования не улучшатся, многим эмитентам из пограничных рынков придется искать альтернативные источники финансирования и/или проводить перепрофилирование и реструктуризацию долга.

Глобальный банковский сектор получил поддержку благодаря высокому уровню капитала и достаточным буферам ликвидности. Однако по итогам проведенного стресс-теста глобальной банковской системы МВФ предупредил о том, что для некоторых банков этих буферов может оказаться недостаточно. В случае, если резкое ужесточение финансовых условий повлечет за собой глобальную рецессию в следующем году на фоне высокой инфляции, 29 процентов банков (по размеру активов) в странах с формирующимся рынком нарушат требования к капиталу. Как показывает стресс-тест, в большинстве банков стран с развитой экономикой ситуация будет намного лучше.

На фоне сложных макроэкономических условий глобальный корпоративный сектор также испытывает напряжение. Кредитные спреды значительно повысились, а высокие затраты подрывают корпоративные прибыли. Из-за роста стоимости заимствований и снижения бюджетной поддержки среди небольших компаний уже растет число банкротств.

Рекомендации в области экономической политики

Центральные банки должны действовать решительно, чтобы вернуть инфляцию к целевому ориентиру, избегая ослабления фиксации инфляционных ожиданий, которое может подорвать доверие. Четкое информирование о стратегических решениях, приверженность стабильности цен и необходимость дальнейшего ужесточения денежно-кредитной политики будут иметь решающее значение для сохранения доверия и предотвращения волатильности на рынке.

Гибкость валютных курсов помогает странам адаптироваться к различным темпам ужесточения денежно-кредитной политики в разных странах. В тех случаях, когда динамика валютных курсов препятствует осуществляемой центральным банком трансмиссионной функции денежно-кредитной политики и/или создает более масштабные риски, угрожающие финансовой стабильности, можно прибегнуть к валютным интервенциям. Такие интервенции должны быть частью целостного подхода к урегулированию факторов уязвимости, как предусмотрено в разработанном МВФ Целостном подходе к политике.

Странам с формирующимся рынком и странам с пограничным рынком следует ослабить риски, связанные с задолженностью, путем взаимодействия на раннем этапе со всеми кредиторами, а также в рамках многостороннего сотрудничества и международной поддержки. В странах, которые столкнулись с критическим уровнем задолженности, двусторонним и частным кредиторам следует координировать упреждающую реструктуризацию во избежание дорогостоящих дефолтов и длительной потери доступа к рынкам. Там, где это применимо, следует использовать разработанную Группой 20-ти Общую основу для урегулирования долга.

Директивные органы столкнулись с необычно сложной ситуацией в сфере финансовой стабильности. Несмотря на то что пока не произошло ни одного глобального системного события, им следует сдерживать дальнейшее накопление факторов уязвимости путем корректировки выбранных макропруденциальных инструментов для борьбы с любыми очагами риска. В этой крайне неопределенной обстановке достижение баланса между сдерживанием этих потенциальных угроз и предотвращением неупорядоченного ужесточения финансовых условий будет иметь решающее значение.

— Этот блог основан на главе 1 «Доклада по вопросам глобальной финансовой стабильности» за октябрь 2022 года «Финансовая стабильность в новых условиях высокой инфляции».

*****

Тобиас Адриан — финансовый советник и директор Департамента денежно-кредитных систем и рынков капитала МВФ. Он возглавляет работу МВФ в области надзора за финансовым сектором и наращивания потенциала, денежно-кредитной и макропруденциальной политики, финансового регулирования, управления долгом и рынков капитала. До начала работы в МВФ он занимал должности старшего вице-президента Федерального резервного банка Нью-Йорка и заместителя директора Группы исследований и статистики. Г-н Адриан преподавал в Принстонском университете и Нью-Йоркском университете и имеет публикации в экономических и финансовых журналах, в том числе в American Economic Review и Journal of Finance. В центре его научных интересов находятся общие последствия развития ситуации на рынках капитала. Он имеет докторскую степень Массачусетского технологического института, степень магистра Лондонской школы экономики, диплом Университета Гёте во Франкфурте и степень магистра Университета Дофин в Париже.