Мировой рост продолжает оставаться вялым

Сдержанная динамика роста

Слабый конечный спрос

В сложных условиях, включающих усиление напряженности между США и Китаем в области торговли и технологий, а также длительный период неопределенности в отношении «брексита», динамика мировой активности в первой половине 2019 года оставалась слабой. Имели место неожиданные улучшения показателей роста в странах с развитой экономикой, но в то же время более слабая, чем ожидалось, активность наблюдалась в странах с формирующимся рынком и развивающихся странах.

В США и Японии темпы роста превзошли ожидания, а разовые факторы, которые негативно сказывались на росте в зоне евро в 2018 году (в частности, переход на новые стандарты выбросов для автомобилей), по‑видимому, пошли на убыль в соответствии с ожиданиями.

Среди стран с формирующимся рынком и развивающихся стран рост ВВП Китая в первом квартале был выше, чем прогнозировалось, но показатели за второй квартал указывают на ослабление активности. В других странах Азии с формирующимся рынком, а также в Латинской Америке, активность оказалась ниже ожиданий.

Несмотря на непредвиденные повышения общего объема ВВП в некоторых странах, данные в целом рисуют картину пониженного глобального конечного спроса, особенно инвестиций в основной капитал. Накопление запасов нереализованной продукции повысило темпы роста ВВП в первом квартале в США и Соединенном Королевстве, в то время как низкие уровни импорта стимулировали рост производства в Китае и Японии.

Что касается конкретных секторов, активность в сфере услуг оставалась стабильной, но замедление мирового роста обрабатывающей промышленности, начавшееся в начале 2018 года, продолжалось ввиду слабой динамики расходов предприятий (на машины и оборудование) и потребительских покупок товаров длительного пользования, таких как автомобили. Эти изменения указывают на то, что фирмы и домашние хозяйства все еще ограничивают долгосрочные расходы в условиях повышенной неопределенности относительно экономической политики.

Слабая активность мировой торговли

Структура расходов также отражается в мировой торговле, в которой, как правило, большую долю составляют инвестиционные товары и потребительские товары длительного пользования. После снижения до уровня менее 2 процентов в четвертом квартале 2018 года темпы роста объема торговли в первом квартале 2019 года замедлились до примерно ½ процента относительно того же квартала предыдущего года. Это замедление было особенно заметным в странах Азии с формирующимся рынком.

В свою очередь, слабые перспективы торговли, в некоторой степени отражающие напряженность в этой сфере, создают препятствия для роста инвестиций. Настроения предпринимателей и обследования менеджеров по закупкам указывают на низкие ожидаемые показатели обрабатывающей промышленности и торговли, с особенно пессимистичными оценками относительно новых заказов. Положительным аспектом остается ситуация в сфере услуг, где настроения остаются относительно устойчивыми, поддерживая рост занятости (что, в свою очередь, способствует большей уверенности потребителей).

Невысокие уровни инфляции

В соответствии с пониженным ростом конечного спроса базовая инфляция в странах с развитой экономикой снизилась ниже целевого уровня (например, в США) или остается существенно ниже целевых показателей (в зоне евро, Японии). Базовая инфляция также далее опустилась ниже исторических средних показателей во многих странах с формирующимся рынком и развивающихся странах, за несколькими исключениями (например, Аргентина, Венесуэла и Турция).

Поскольку в целом мировая активность остается пониженной, в динамике цен на биржевые товары по-прежнему доминирует влияние факторов предложения, особенно в случае цен на нефть (на которых сказываются гражданские волнения в Венесуэле и Ливии, а также санкции США в отношении Ирана). Несмотря на значительное повышение цен на нефть до конца апреля (и увеличение тарифов на импорт в некоторых странах), давление на себестоимость было ограниченным, что отражает все еще вялый рост заработной платы во многих странах, при том что избыточное предложение на рынках труда продолжало сокращаться. Как следствие, в большинстве стран с развитой экономикой и стран с формирующимся рынком общий уровень инфляции остается пониженным. Отчасти из‑за этих факторов участники рынка закладывают в свои оценки ожидания резкого снижения инфляции в США и в зоне евро.

Неоднозначные сигналы относительно политики и изменения склонности к риску

Эти результаты во многом обусловлены принятыми мерами и допущенными просчетами в экономической политике, в частности через воздействие на настроения рынка и предпринимательскую уверенность. Хотя объявленное в начале апреля шестимесячное продление срока «брексита» первоначально обеспечило некоторую передышку, усиление напряженности в торговле в мае, опасения перебоев в технологических цепочках поставок и геополитическая напряженность (например, санкции США в отношении Ирана) ослабили уверенность участников рынка (вставка 1).

Степень склонности к риску, по-видимому, несколько восстановилась в июне, чему способствовали заявления центральных банков, указывавшие на вероятное дальнейшее смягчение политики. После июньского саммита группы 20-ти, на котором США и Китай согласились возобновить торговые переговоры и воздержались от дальнейшего повышения тарифов, настроения участников рынка улучшились в ожидании того, что стороны будут продолжать продвигаться к урегулированию своих разногласий. По сравнению с ситуацией на момент выпуска апрельского ПРМЭ финансовые условия в США и зоне евро смягчились, но в других регионах остаются в целом неизменными.

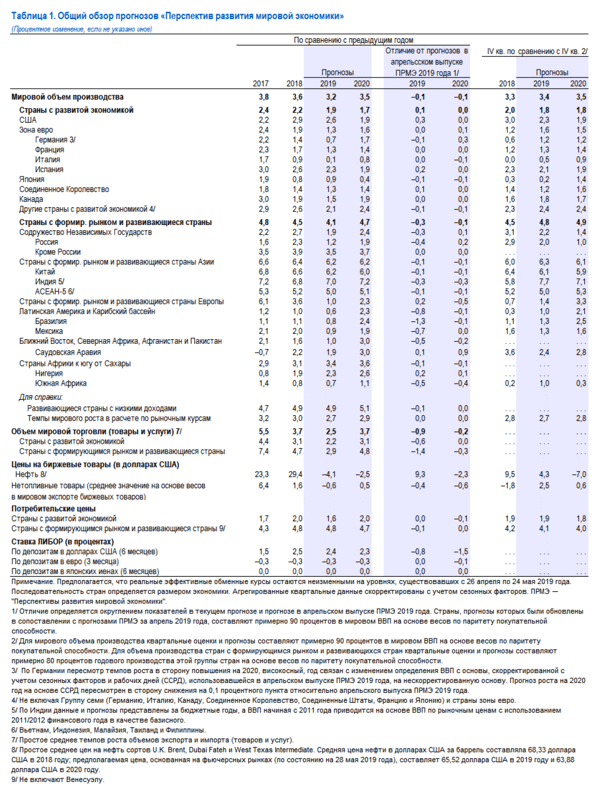

Темпы роста мировой экономики остаются вялыми

Мировой рост прогнозируется на уровне 3,2 процента в 2019 году с повышением до 3,5 процента в 2020 году (на 0,1 процентного пункта ниже прогноза на оба года в апрельском выпуске ПРМЭ). В области торговли прогноз отражает повышение в мае тарифов США с 10 до 25 процентов на экспорт Китая на сумму 200 млрд долларов и ответные меры со стороны Китая. Снижение прогноза роста экономики Китая и стран Азии с формирующимся рынком в целом согласуется с моделируемым воздействием усиления напряженности в торговле и связанных с этим эффектов уверенности, которые рассматривались во вставке по сценариям 1 в октябрьском выпуске ПРМЭ 2018 года.

Прогнозируемое повышение темпов роста мировой экономики в 2020 году в значительной степени зависит от нескольких факторов: 1) сохранения в целом благоприятных настроений на финансовом рынке; 2) дальнейшего ослабления временных сдерживающих факторов, особенно в зоне евро; 3) стабилизации в некоторых испытывающих стресс странах с формирующимся рынком, таких как Аргентина и Турция; 4) предотвращения еще более резкого спада в других странах, таких как Иран и Венесуэла. Примерно 70 процентов прогнозируемого повышения темпов мирового роста в 2020 году относительно 2019 года объясняется прогнозом стабилизации или восстановительного роста в странах, в настоящее время испытывающих стресс. В свою очередь, эти факторы зависят от благоприятных глобальных условий экономической политики, с тем чтобы нарастающая напряженность в торговле или неупорядоченный «брексит» не снизили эффект миролюбивого подхода центральных банков и усиления стимулирующих мер политики в Китае.

В странах с развитой экономикой прогнозируются темпы роста порядка 1,9 процента в 2019 году и 1,7 процента в 2020 году. Прогноз на 2019 год на 0,1 процентного пункта выше, чем в апреле, главным образом вследствие пересмотра в сторону повышения прогноза по США.

В группе стран с формирующимся рынком и развивающихся стран ожидается рост 4,1 процента в 2019 году с повышением темпов до 4,7 процента в 2020 году. Прогнозы на 2019 и 2020 годы соответственно на 0,3 и 0,1 процентного пункта ниже, чем в апреле, ввиду снижения прогнозов по всем основным регионам.

Преобладают риски замедления роста

Риски для экономического роста усилились со времени апрельского выпуска ПРМЭ 2019 года. В их числе — эскалация напряженности в сфере торговли и технологий, возможность длительного снижения склонности к риску, выявляющего финансовые факторы уязвимости, накопленные за годы низких процентных ставок, геополитическая напряженность и усиливающееся дезинфляционное давление, вследствие чего негативные шоки становятся более продолжительными.

Перебои в торговле и технологических цепочках поставок. Предпринимательская уверенность и настроения на финансовом рынке с начала 2018 года неоднократно подвергались шокам в результате продолжающих разворачиваться событий, которые включают тарифные меры США, ответные действия торговых партнеров и длительную неопределенность в вопросе выхода Соединенного Королевства из Европейского союза. В мае напряженность распространилась на возможные меры США в отношении технологических компаний Китая и угрозы США ввести тарифы на экспорт Мексики в случае непринятия мер по ограничению трансграничной миграции. В июне эти факторы напряженности уменьшились, но для достижения надежных договоренностей об урегулировании разногласий, возможно, потребуются продолжительные и трудные переговоры. Основным фактором риска для мировой экономики является возможность того, что неблагоприятные события, в том числе дальнейшее повышение тарифов между США и Китаем, тарифы США в автомобильной отрасли или «брексит» без достижения договоренности, снизят уверенность, ослабят инвестиции, вызовут перебои в глобальных цепочках поставок и серьезно замедлят темпы мирового роста ниже базисного прогноза.

Резкие изменения степени склонности к риску. Как отмечалось выше, усилившаяся в мае напряженность в торговле между США и Китаем привела к быстрому ухудшению показателей мировой склонности к риску. В июне эти показатели улучшились, однако имеется множество потенциальных факторов, которые могут вызвать другие подобные эпизоды, включая дальнейшее нарастание напряженности в области торговли; затяжную неопределенность в отношении налогово-бюджетной политики и ухудшение динамики долга в некоторых странах с высоким уровнем долга; усиление стресса в крупных странах с формирующимся рынком, которые переживают трудные макроэкономические корректировки (например, Аргентине и Турции); или более резкое, чем ожидается, замедление в Китае, который испытывает ряд трудностей в области экономического роста в связи с напряженностью в сфере торговли и необходимостью укрепления внутреннего регулирования. Эпизод неприятия риска, в зависимости от его серьезности, может обнажить факторы финансовой уязвимости, накопленные за годы низких процентных ставок, поскольку заемщикам с высоким уровнем долговых обязательств будет трудно пролонгировать свой долг, а потоки капитала в страны с формирующимся рынком и страны с пограничной экономикой сократятся.

Дезинфляционное давление. Опасения спирали дезинфляции уменьшились в период циклического подъема с середины 2016 года до середины 2018 годов. Впоследствии замедление мирового роста и снижение базовой инфляции в различных странах с развитой экономикой и странах с формирующимся рынком привели к возобновлению этого риска. Более низкая инфляция и закрепленные на более низком уровне инфляционные ожидания делают обслуживание долга более обременительным для заемщиков, негативно сказываются на инвестиционных расходах корпораций и ограничивают возможности денежно-кредитной политики центральных банков для противодействия спадам; в результате снижение темпов роста при любом данном неблагоприятном шоке может оказаться устойчиво более значительным.

Изменение климата, политические риски, конфликты. Изменение климата остается одной из главных угроз для здоровья населения и средств к существованию во многих странах, а также для мировой экономической активности. В некоторых странах внутренние меры политики для смягчения его последствий не встречают широкой общественной поддержки. В то же время, неучастие ведущих стран снижает действенность международного сотрудничества. Другие риски, которые рассматривались в апрельском выпуске ПРМЭ, стали еще более актуальными в последние месяцы — в частности, усиление геополитической напряженности в районе Персидского залива. При этом гражданские волнения во многих странах повышают риск ужасающих гуманитарных последствий, вызванных миграцией трудностей в соседних странах и, в сочетании с геополитической напряженностью, большей волатильности на рынках биржевых товаров.

Приоритетные задачи экономической политики

С учетом того, что прогнозируемое оживление роста мировой экономики остается неустойчивым и подвержено рискам ухудшения ситуации, выверенные меры макроэкономической политики играют центральную роль в стабилизации экономической активности и укреплении основ экономического подъема. Соответственно, просчеты в политике и сопутствующая неопределенность будут иметь серьезные негативные последствия для настроений рынков, экономического роста и создания рабочих мест.

На многостороннем уровне насущные потребности заключаются, во-первых, в снижении напряженности в сфере торговли и технологий, во-вторых, в скорейшем устранении неопределенности относительно пересмотра давно действующих торговых соглашений (в том числе между Соединенным Королевством и Европейским союзом, а также между Канадой, Мексикой и США). В частности, страны не должны использовать тарифы для воздействия на сальдо двусторонней торговли. Что еще более существенно, торговые споры могут быть симптомами более глубокого недовольства недостатками основанной на правилах системы многосторонней торговли. Директивным органам следует совместно работать над устранением этих недостатков и укреплением основанной на правилах многосторонней торговой системы, в том числе путем обеспечения дальнейшего соблюдения существующих правил Всемирной торговой организации (ВТО) в рамках эффективно функционирующей системы ВТО для урегулирования споров; преодоления тупиковой ситуации в отношении ее апелляционного органа; модернизации правил ВТО с охватом таких областей, как цифровые услуги, субсидии и передача технологий; и продвижения в переговорах в новых областях, таких как цифровая торговля. Другие ключевые области, в которых требуется активизировать международное сотрудничество, включают смягчение последствий изменения климата и адаптацию к ним, борьбу с трансграничной практикой уклонения от уплаты налогов и коррупцией и недопущение свертывания реформ финансового регулирования. Директивным органам следует добиваться того, чтобы многосторонние организации по‑прежнему обладали достаточными ресурсами для противодействия дестабилизирующим изменениям структуры портфелей в условиях мировой экономики, обремененной большими объемами долга.

На национальном уровне важнейшие приоритеты, общие для различных стран, включают повышение инклюзивности, большую устойчивость к потрясениям на международных финансовых рынках и устранение ограничений, сдерживающих потенциальный рост объема производства (что для некоторых стран означает проведение реформ рынков продукции и труда с целью повышения производительности, а для других — повышение участия в рабочей силе). По конкретным группам стран:

политику на сдерживание долга, уделяя при этом приоритетное внимание развитию необходимой инфраструктуры и социальным расходам вместо периодических расходов и неадресных субсидий. Это особенно важно в развивающихся странах с низкими доходами, чтобы помочь им в достижении Целей ООН в области устойчивого развития. Макропруденциальная политика должна обеспечивать достаточные буферные резервы капитала и ликвидности для предохранения от дестабилизирующих изменений в структуре глобальных портфелей. В период, когда настроения на финансовых рынках могут быстро повернуться к неприятию риска, по‑прежнему крайне важны меры с целью свести к минимуму несоответствия в балансах по валютам и срокам погашения; они также призваны не допустить того, чтобы эти факторы уязвимости препятствовали выполнению важной амортизирующей функции гибких обменных курсов.

Вставка 1. Напряженность в торговле, денежно-кредитная политика и мировые финансовые условия

В последние три месяца мировые финансовые рынки сталкиваются с двумя основными проблемами1. Во-первых, инвесторы все более обеспокоены последствиями усиления напряженности в сфере торговли и ухудшением экономических прогнозов. Во‑вторых, участники рынков пытаются оценить влияние этой напряженности на перспективы денежно-кредитной политики.

Усиление напряженности в торговле в начале мая привело к прекращению подъема, наблюдавшегося на финансовых рынках с начала года. На фондовых рынках происходила масштабная продажа активов, а спреды по кредитам предприятиям расширились. Спреды по суверенным облигациям стран с формирующимся рынком также возросли, а портфельные потоки в эти страны сократились.

С середины июня ряд центральных банков сигнализирует о «миролюбивом» сдвиге в направленности своей денежно-кредитной политики, ссылаясь на сдержанную инфляцию и усилившиеся риски снижения темпов роста. Федеральная резервная система США понизила ожидаемую траекторию своей директивной ставки, а Европейский центральный банк продлил временные рамки своих указаний относительно направления политики, предусматривая сохранение своих процентных ставок на текущих уровнях по крайней мере до середины 2020 года. Другие центральные банки также перешли к «миролюбивой» политике или представили более осторожную оценку перспектив (в том числе в Австралии, Бразилии, Индии, Китае, Малайзии, Филиппинах и Чили).

Это привело к дальнейшей переоценке рынками ожидаемой траектории денежно-кредитной политики. Инвесторы теперь ожидают более значительного смягчения политики центральных банков, в том числе в США. Эти благоприятные условия помогли восстановить спокойствие на рынках. Мировые цены на акции во многом вернули утраченные в мае позиции, а рыночные процентные ставки продолжают снижаться в широком спектре стран.

На середину июля доходность по 10-летним государственным облигациям снизилась с марта примерно на 45 базисных пунктов в США, до 2,10 процента, примерно на 30 базисных пунктов в Германии, до –0,25 процента, и примерно на 10 базисных пунктов в Японии, до –0,12 процента.

Общим результатом этих изменений было дальнейшее смягчение мировых финансовых условий со времени апрельского выпуска «Перспектив развития мировой экономики» 2019 года (рис. 1).

Это смягчение было особенно выраженным в США и зоне евро, тогда как в Китае и других крупных странах с формирующимся рынком совокупные чистые финансовые условия существенно не изменились.

1 Вставку подготовил Департамент денежно-кредитных систем и рынков капитала МВФ.