Le marché du crédit privé, au sein duquel des institutions financières non bancaires spécialisées, comme des fonds d’investissement, octroient des prêts à des sociétés emprunteuses, a atteint l’an dernier les 2 100 milliards de dollars d’actifs et de capitaux engagés. Les États-Unis, où sa part de marché se rapproche de celle des crédits syndiqués et des obligations à haut rendement, concentrent environ les trois quarts de ce volume.

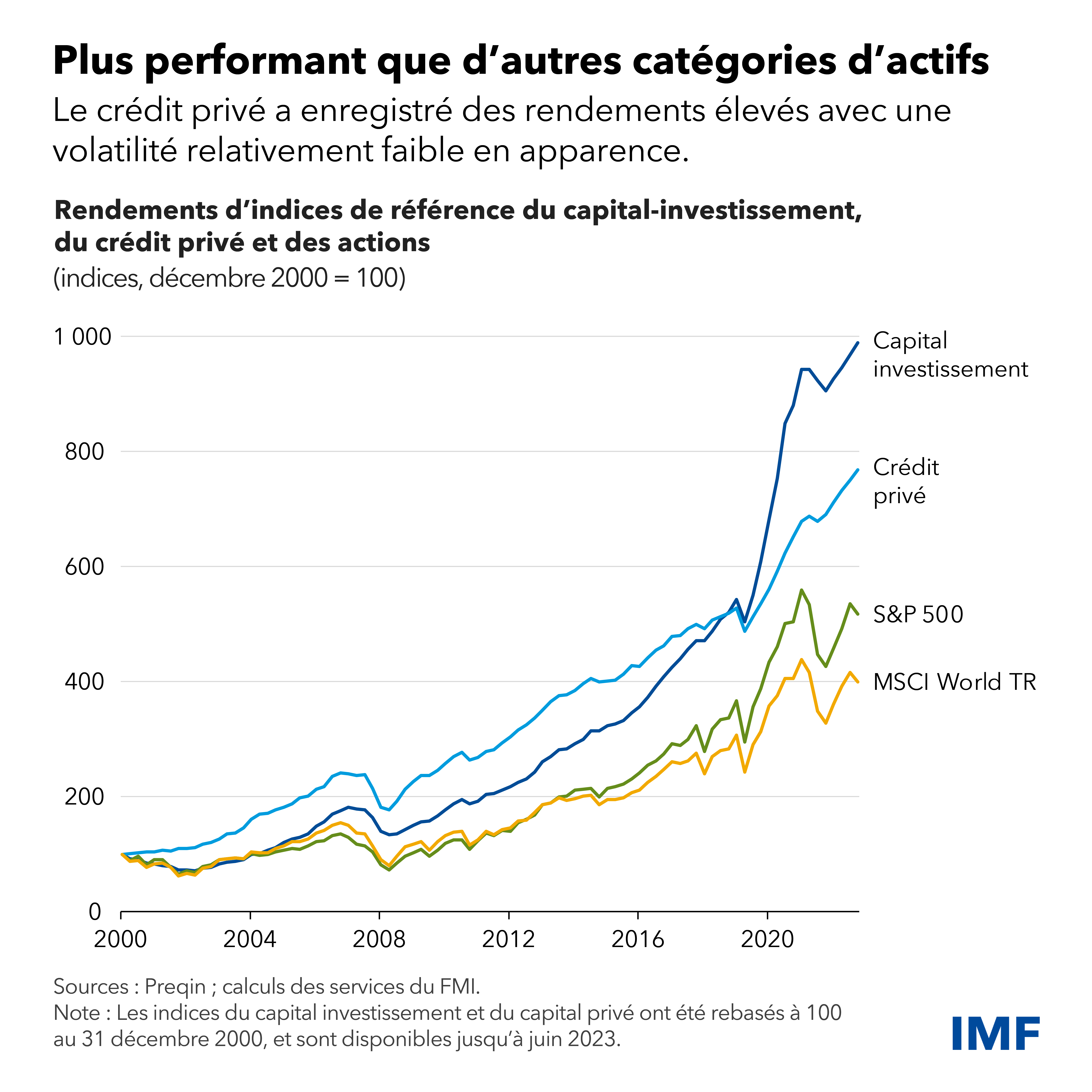

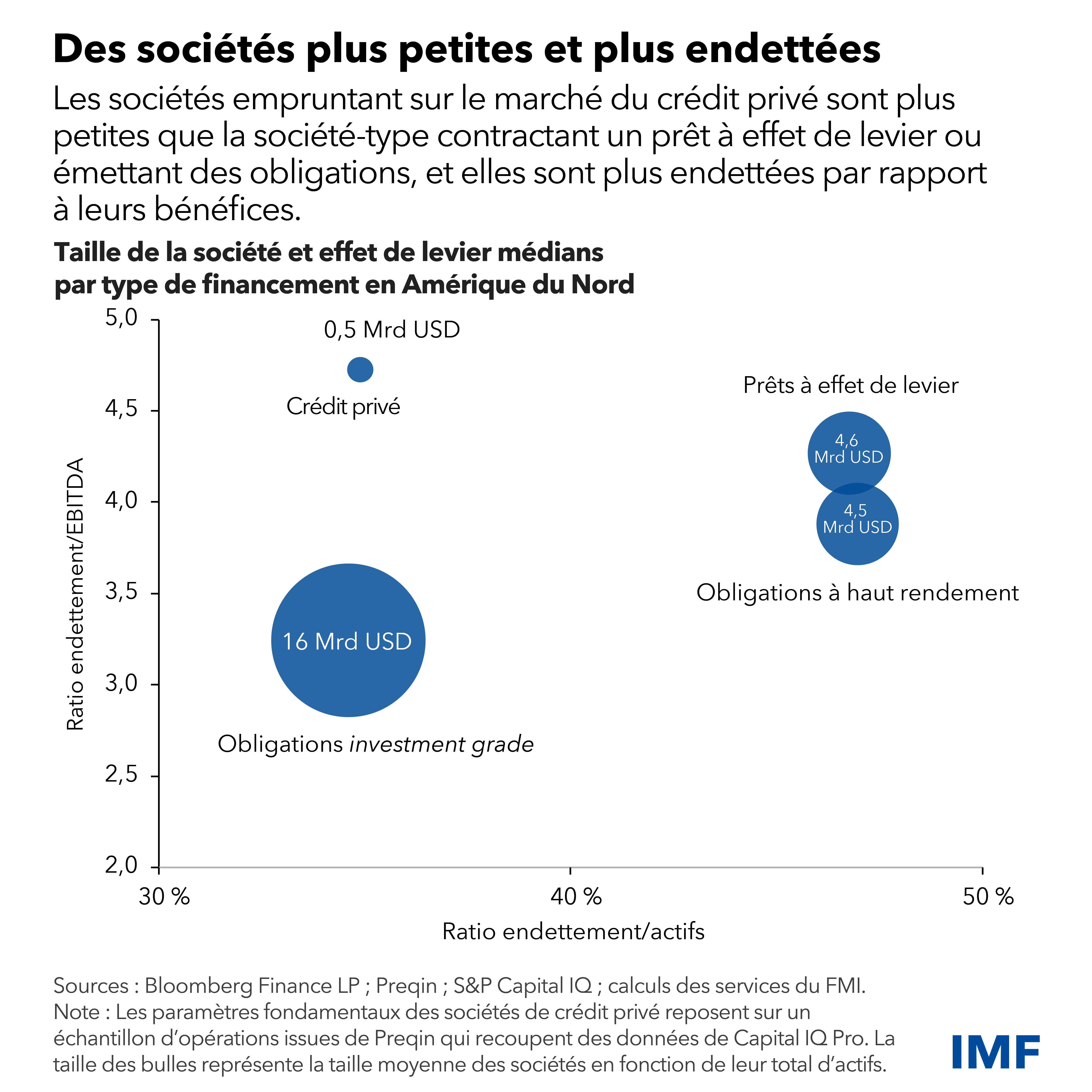

Ce marché a vu le jour il y a une trentaine d’années pour octroyer des financements à des entreprises trop grandes ou risquées pour les banques commerciales, et trop petites pour lever des fonds sur les marchés obligataires. Depuis quelques années, il se développe à grande vitesse, les emprunteurs appréciant sa rapidité, sa flexibilité et l’attention qui leur est apportée. Des investisseurs institutionnels tels que des fonds de pension et des compagnies d’assurance ont investi avec empressement dans des fonds qui, bien qu’illiquides, offraient des rendements supérieurs et une volatilité moindre.

Le crédit privé a eu des bienfaits économiques notables en permettant à des sociétés emprunteuses d’obtenir des financements de long terme. Cependant, la migration de ce crédit depuis le cadre des banques réglementées et des marchés obligataires plus transparents vers l’univers plus opaque du crédit privé crée des risques potentiels. Les valorisations ne sont pas établies sur une base régulière, la qualité du crédit n’est pas toujours évidente ou facile à évaluer, et il est difficile de comprendre la façon dont des risques systémiques pourraient se former compte tenu des interconnexions difficilement lisibles entre fonds de crédit privé, sociétés de capital-investissement, banques commerciales et investisseurs.

Aujourd'hui, les risques que le crédit privé fait peser sur la stabilité financière dans l’immédiat semblent limités. Cependant, compte tenu de l’opacité et de la grande interconnexion de cet écosystème, et dans l’hypothèse où le secteur poursuivrait sa croissance rapide avec une supervision limitée, les vulnérabilités existantes pourraient virer en risque systémique pour l’ensemble du système financier. Nous recensons plusieurs fragilités dans notre Rapport sur la stabilitéfinancière dans le monde.

La croissance rapide du crédit privé a récemment animé les banques à leur faire davantage concurrence sur de grosses opérations. Cela a poussé les fournisseurs de crédit privé à déployer des capitaux, avec pour conséquence un relâchement des normes de souscription et des clauses des prêts, phénomène dont les organes de supervision ont déjà détecté certains signes.

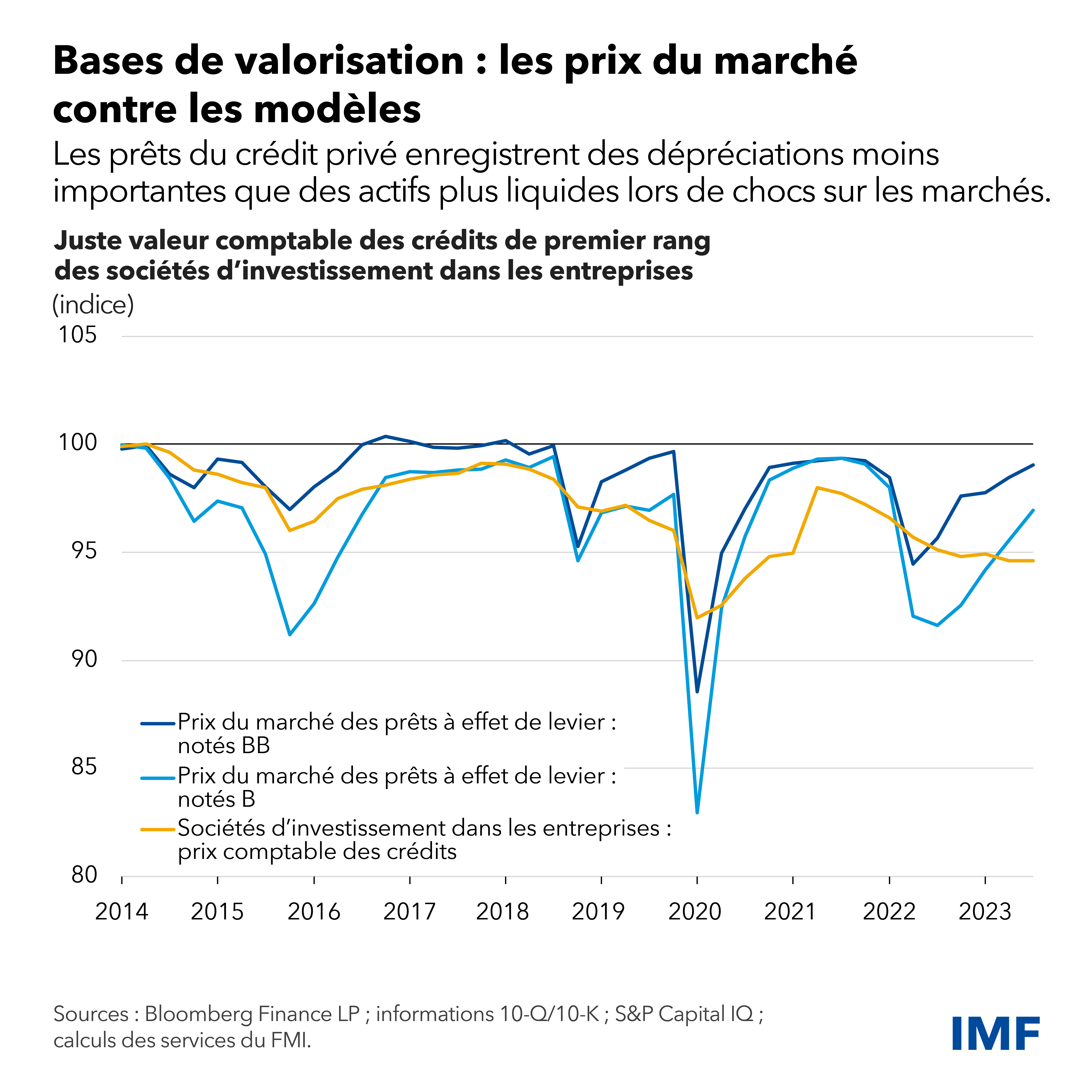

En deuxième lieu, les contrats de prêt sur le marché du crédit privé sont rarement échangés, si bien qu’ils ne peuvent pas être valorisés à l’aide des prix du marché. Au lieu de cela, ils ne sont souvent notés que sur une base trimestrielle à l’aide de modèles de risques, ce qui pourrait donner lieu à des valorisations dépassées et subjectives en fonction des fonds. Notre analyse compare le crédit privé et les prêts à effet de levier (qui sont échangés régulièrement sur un marché plus liquide et plus transparent) et montre que malgré une qualité de crédit inférieure, les actifs du crédit privé tendent à subir des dépréciations moins importantesen périodes de tension.

En troisième lieu, bien que l’effet de levier des fonds de crédit privé semble faible, la possibilité que de multiples effets de levier soient dissimulés dans cet écosystème soulève des inquiétudes, compte tenu de l’insuffisance des données disponibles. L’effet de levier est également déployé par les investisseurs dans ces fonds et par les emprunteurs eux-mêmes. Cette superposition des effets de levier complique l’évaluation des vulnérabilités systémiques que pourrait renfermer ce marché.

En quatrième lieu, l’écosystème du crédit privé se caractérise par un degré d’interconnexion élevé. Prises dans leur ensemble, les banques ne semblent pas présenter une forte exposition au crédit privé : la Réserve fédérale a estimé que les emprunts sur le marché du crédit privé américain s’élèvent à moins de 200 milliards de dollars, soit moins de 1 % du total des actifs bancaires du pays. Cela dit, certaines banques pourraient avoir concentré les expositions à ce secteur. De plus, plusieurs fonds de pension et compagnies d’assurance s’engagent plus franchement dans l’univers du crédit privé en augmentant considérablement la part de ces actifs moins liquides dans leurs portefeuilles. Il s’agit notamment de compagnies d’assurance sous le contrôle de sociétés de capital-investissement, comme nous l’avons vu dans un récent rapport.

Enfin, même si les risques de liquidité semblent limités aujourd’hui, la présence grandissante de fonds de détail pourrait modifier ce constat. Les fonds de crédit privé bloquent des capitaux sur de longues durées et restreignent les remboursements des investisseurs afin d’aligner l’horizon de placement sur les actifs illiquides sous-jacents. Mais de nouveaux fonds destinés à des investisseurs individuels pourraient présenter des risques de rachat plus élevés. Bien qu’ils soient estompés par des instruments de gestion de la liquidité (tels que des seuils et des périodes de rachat prédéterminées), ces risques n’ont pas été mis à l’épreuve d’un scénario de sorties massives.

Globalement, ces vulnérabilités ne représentent pas aujourd’hui un risque

systémique pour le secteur financier au sens large, mais elles pourraient

continuer de prendre de l’ampleur, avec des retombées sur l’économie. Un

ralentissement marqué pourrait brutalement détériorer la qualité du crédit,

ce qui provoquerait des défauts de paiement et des pertes considérables.

Or, l’opacité de ce marché pourrait compliquer l’évaluation de ces pertes.

Les banques pourraient réduire leur volume de prêts en faveur des fonds de

crédit privé, les fonds de détail pourraient faire face à des

remboursements massifs, et les fonds de crédit privé et leurs investisseurs

institutionnels pourraient connaître des tensions sur la liquidité. Le haut

degré d’interconnexion entre les acteurs pourrait affecter les marchés

obligataires, dans la mesure où des compagnies d’assurance et des fonds de

pension pourraient être contraints de vendre des actifs plus liquides.

Mis bout à bout, les effets de ces liens pourraient entraîner des répercussions économiques considérables si la tension sur les marchés du crédit privé se traduisait par un recul des prêts aux sociétés. La supervision de ces vulnérabilités au niveau des marchés financiers et des institutions étant compliquée par d’importantes lacunes en matière de données, les décideurs et les investisseurs pourraient tarder à réaliser une évaluation correcte des risques.

Conséquences sur le plan de l’action publique

Il est impératif de redoubler de vigilance en matière de réglementation et de supervision afin de surveiller et d’évaluer les risques sur ce marché.

- Les autorités devraient envisager d’appliquer une supervision et une réglementation plus actives à l’égard du crédit privé, en prêtant attention au suivi et à la gestion des risques, aux effets de levier, à l’interconnexion des acteurs et à la concentration des expositions.

- Elles devraient renforcer la coopération transfrontalière et intersectorielle afin de combler les lacunes en matière de données et d’harmoniser les évaluations des risques dans l’ensemble des secteurs financiers.

- Les organes de réglementation devraient améliorer les normes d’information et le recueil des données afin d’assurer un meilleur suivi de la croissance du crédit privé et de ses implications pour la stabilité financière.

- Les organes de réglementation des valeurs mobilières devraient surveiller de près les risques de liquidité et de conduite dans les fonds de crédit privé, en particulier les fonds de détail, car ils peuvent faire face à des risques de rachat plus élevés. Les organes de réglementation devraient appliquer les recommandations du Conseil de stabilité financière et de l’Organisation internationale des commissions de valeurs s’agissant de la conception des produits et de la gestion de la liquidité.

— Ce blog est basé sur le chapitre 2 de l’édition d’avril 2024 du Rapport sur la stabilité financière dans le monde : « L’essor du crédit privé et les risques associés ».