Operadores bursátiles en la bolsa de San Pablo, Brasil: Auge del crédito privado en muchas economías de mercados emergentes (Foto: Mauricio Lima/AFP)

Inflación y crecimiento bajos dificultan la reducción de la deuda

5 de octubre de 2016

- La deuda mundial, en máximos históricos y en ascenso

- Dos terceras partes de esa deuda corresponde a pasivos del sector privado

- La política fiscal puede ayudar a facilitar el proceso de desapalancamiento del sector privado

La deuda mundial, actualmente en máximos históricos, podría truncar la débil recuperación económica, señaló hoy el FMI en la última edición de Fiscal Monitor.

Enlaces relacionados

Para lograr una reducción considerable de la deuda es preciso contar con políticas fiscales que estimulen la actividad económica y faciliten la reestructuración de la deuda privada y el saneamiento de los balances afectados por préstamos bancarios en mora.

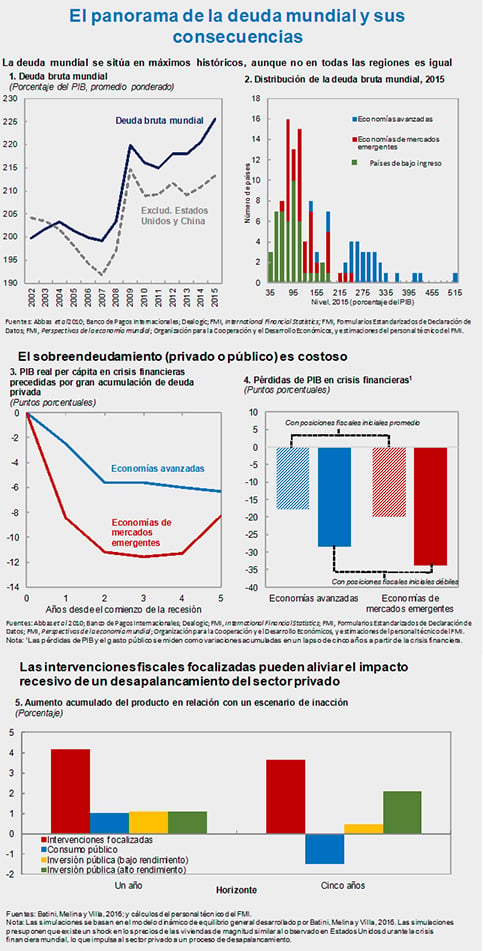

La deuda mundial continuó creciendo tras la crisis financiera mundial, hasta alcanzar un nivel del 225% del PIB mundial hacia fines de 2015 (véase el gráfico 1). Alrededor de dos terceras partes de esa deuda, es decir, unos USD 100 billones, constan de pasivos del sector privado. Si bien no todos los países se encuentran en la misma fase del ciclo de deuda, el tamaño considerable de la deuda mundial plantea riesgos de un proceso de desapalancamiento sin precedentes —una reducción de los niveles de deuda— que podría entorpecer el crecimiento en todo el mundo.

La edición de octubre de 2016 de Fiscal Monitor analiza el alcance y la composición de la deuda mundial y usa una nueva base de datos que abarca prácticamente todos los países para analizar la función de la política fiscal a la hora de facilitar el ajuste necesario para reducir la deuda a niveles más controlables y de menos riesgo.

Un panorama de deuda dispar

La deuda privada es elevada en las economías avanzadas y en unas pocas economías de mercados emergentes de importancia sistémica, pero las tendencias han sido bastante dispares desde 2008:

- Las economías avanzadas, que han sido el epicentro de la crisis, han transitado un proceso de desapalancamiento poco uniforme, y en muchos casos la deuda privada ha seguido en aumento. Los niveles de deuda pública también han aumentado en estos países, en parte como consecuencia de la asunción de pasivos del sector privado mediante rescates de bancos.

- El fácil acceso al financiamiento en todo el mundo ha generado un auge del crédito en el sector privado en algunas economías de mercados emergentes, especialmente China.

- En los países de bajo ingreso, los niveles de deuda pública y privada también han subido, gracias a una mayor disponibilidad y un acceso más amplio a los servicios financieros, además de un mejor acceso al mercado, aun cuando los coeficientes deuda/PIB en general se mantienen en niveles bajos.

Todo nos remite al crecimiento

Hasta el momento, el proceso de desapalancamiento ha sido lento entre las economías avanzadas más endeudadas, debido principalmente al contexto actual en el que la inflación y el crecimiento se mantienen en niveles bajos. El desapalancamiento puede empeorar las cosas al constituir otro lastre para la actividad económica. Los altos niveles de deuda pueden ralentizar la recuperación económica por varios motivos.

En primer lugar, los altos niveles de deuda privada aumentan la probabilidad de crisis financieras, las cuales normalmente están acompañadas por desaceleraciones más profundas y prolongadas que las asociadas con recesiones normales. Los riesgos no se limitan a la deuda privada, pues enfrentar una crisis financiera con altos niveles de deuda pública exacerba los efectos de la crisis, aún más en mercados emergentes que en las economías avanzadas.

En segundo lugar, los niveles de deuda excesivos pueden afectar el crecimiento de una economía incluso sin que medie una crisis financiera, puesto que los deudores muy endeudados en última instancia reducen la inversión y el consumo.

Complementación de instrumentos fiscales con otros instrumentos de política

Según la evidencia, para que el proceso de desapalancamiento sea significativo es preciso restablecer un crecimiento robusto y normalizar los niveles de inflación, de ser necesario. ¿Qué hacer entonces en un mundo en el que el margen de maniobra política es acotado ya sea porque los recursos son limitados o porque los instrumentos de política (como las tasas de interés) no pueden modificarse más? En el frente fiscal, las intervenciones focalizadas como los programas respaldados por el gobierno ayudan a reestructurar la deuda privada y el apoyo público a la reestructuración del sector financiero puede ser muy eficaz para reducir las pérdidas del producto generalmente asociadas con el desapalancamiento de la deuda privada. Este número de Fiscal Monitor analiza varios estudios de casos en los que se utilizaron estas medidas, y resalta la importancia de su diseño para garantizar resultados.

Las simulaciones que se analizan en el informe sugieren que, cuando están bien diseñadas, estos tipos de intervenciones pueden ser más poderosas que los estímulos fiscales estándar, en especial cuando las debilidades de los bancos se traducen en un racionamiento ineficiente del crédito de hogares y firmas solventes. Naturalmente, estas medidas deben estar complementadas con marcos normativos sólidos en materia de insolvencia y quiebra y regirse por principios de gobierno rigurosos a fin de limitar los abusos y preservar los fondos públicos.

Pero la política fiscal no basta para resolver el problema de la deuda. Dado el escaso margen de maniobra política observado anteriormente, urge aprovechar la naturaleza complementaria de las distintas herramientas—incluidas las de naturaleza monetaria, financiera y estructural—para sacar el mayor provecho de cualquier intervención fiscal.

Evitar un nivel excesivo de deuda privada

“Es importante contar con medidas para impedir la acumulación excesiva de deuda,” señaló Vitor Gaspar, Director del Departamento de Finanzas Públicas del FMI, en especial en los mercados emergentes, donde el apalancamiento del sector privado ha aumentado rápidamente en los últimos años. El informe presenta tres recomendaciones clave:

- Las políticas regulatorias y de supervisión deben garantizar el seguimiento y la sostenibilidad de los niveles de deuda privada.

- La política fiscal debe ser contracíclica durante las fases de crecimiento para crear defensas que permitan amortiguar las contracciones.

- Los incentivos de la política tributaria que estimulan el endeudamiento deben eliminarse gradualmente para limitar la acumulación excesiva de apalancamiento.

La crisis financiera mundial nos ha enseñado que es muy fácil subestimar los riesgos asociados con un nivel excesivo de deuda privada durante las fases de expansión y ha puesto de manifiesto el costo de responder con demasiada lentitud a una crisis financiera. La política fiscal puede hacer más de lo que está haciendo ahora para restablecer el crecimiento nominal, facilitar el ajuste económico necesario tras una crisis, y fortalecer la capacidad de respuesta de una economía para hacer frente a futuras conmociones. Sin embargo, no basta solo la política fiscal: Esta debe estar complementada con otras políticas dentro de marcos creíbles.