En comprenant mieux comment les consommateurs appréhendent l’économie, les dirigeants maîtriseront mieux l’inflation

L’inflation s’élevant à des niveaux qui n’avaient plus été atteints depuis des décennies, partout dans le monde, les ménages se demandent de combien les prix de l’essence, de l’alimentation et d’autres produits de base risquent encore d’augmenter. Leurs propres réponses pourraient les aider à prendre certaines décisions financières importantes. Devraient-ils se décider à acheter ce nouveau réfrigérateur ou plutôt attendre, au risque d’en voir monter le prix ? Devraient-ils demander une augmentation à leur patron pour compenser la baisse de pouvoir d’achat ?

Les réponses à ces questions auront des conséquences non seulement pour les ménages concernés, mais aussi pour l’ensemble de l’économie, car les banquiers centraux et les chercheurs en économie considèrent l’inflation comme une prophétie partiellement autoréalisatrice. Si les consommateurs pensent que la hausse des prix va s’accélérer, ils peuvent faire des choix (acheter un réfrigérateur ou demander une augmentation) qui alimenteront un surcroît d’inflation. Plus de fonds en quête d’un nombre fixe de réfrigérateurs en font augmenter le prix, et plus de salariés demandant une augmentation incitent les employeurs à relever le prix des biens ou des services vendus pour compenser la hausse du coût du travail. Dernièrement, le président de la Réserve fédérale Jerome Powell a exprimé cette crainte lors d’une conférence de presse où il annonçait le relèvement d’un demi-point du principal taux directeur de la Fed : « Nous ne pouvons pas nous permettre une spirale inflationniste où les salaires feront la course avec les prix », a-t-il indiqué. « Nous ne pouvons pas permettre un désancrage des anticipations inflationnistes. Nous ne pouvons tout simplement pas le permettre. »

La déclaration de Powell résume les raisons pour lesquelles les autorités surveillent de près les anticipations inflationnistes des ménages et des entreprises, en les mesurant lors d’enquêtes régulières et avec des horizons de temps différents. Des prévisions d’inflation accrue d’ici trois à cinq ans signalent en particulier que les anticipations sont moins solidement ancrées et qu’un relèvement des taux d’intérêt pourrait être nécessaire pour maîtriser l’inflation. C’est également pour ces raisons que les banques centrales tentent d’influer sur les anticipations de la population quant à l’évolution de la conjoncture, en lui expliquant les politiques en cours et à venir. L’efficacité des mesures gouvernementales dépend essentiellement de la capacité des autorités à informer les ménages des effets attendus de ces mesures et à influencer leurs anticipations en conséquence.

Le café et l’essence

Tout cela amène les universitaires ainsi que les gouvernants à se poser une question importante : comprenons-nous bien les anticipations des ménages ? Durant la dernière décennie, un vaste corpus de travaux d’économie comportementale a exploré cette question en profondeur. Il en ressort principalement que les ménages ont des points de vue très hétérogènes sur l’inflation et tendent généralement à surestimer son niveau tout comme sa persistance. Les consommateurs tendent également à avoir des avis plus divergents que ceux des experts au sujet des perspectives d’inflation, à changer plus rarement de point de vue et à se référer souvent à un petit nombre de produits essentiels qu’ils achètent régulièrement (café, essence, etc.) pour extrapoler ensuite au coût de la vie. De surcroît, les anticipations individuelles sont étroitement corrélées avec des caractéristiques démographiques telles que le sexe, l’âge, le niveau d’études et l’orientation politique. Par exemple, les femmes et les hommes moins instruits et percevant des revenus plus faibles tendent à anticiper une inflation supérieure. Enfin, les expériences passées, comme le fait d’avoir connu la Crise de 1929 ou l’embargo décidé par l’Organisation des pays exportateurs de pétrole (OPEP) dans les années 70, qui avaient été à l’origine d’envolées de l’inflation, peuvent fortement influencer la perception de l’inflation tout le reste de la vie d’un individu (Malmendier et Nagel, 2016 ; Weber et al., à paraître ; D’Acunto, Malmendier et Weber, à paraître).

Bien que ces résultats attestent de la richesse et de la complexité des anticipations des ménages, ils ne nous renseignent pas vraiment sur la façon dont elles se forment. Quand des non-spécialistes lisent des articles d’actualité sur la politique monétaire et budgétaire ou des événements économiques, comment intègrent-ils ces informations dans leurs anticipations relatives à l’inflation et d’autres indicateurs clés ? Pour élaborer des politiques économiques et des modèles théoriques efficaces, peut-on vraiment partir du principe que les anticipations des profanes se forment comme celles des experts ? Avoir les réponses à ces questions aiderait les dirigeants à mieux guider les anticipations des consommateurs quant aux effets de leurs actions.

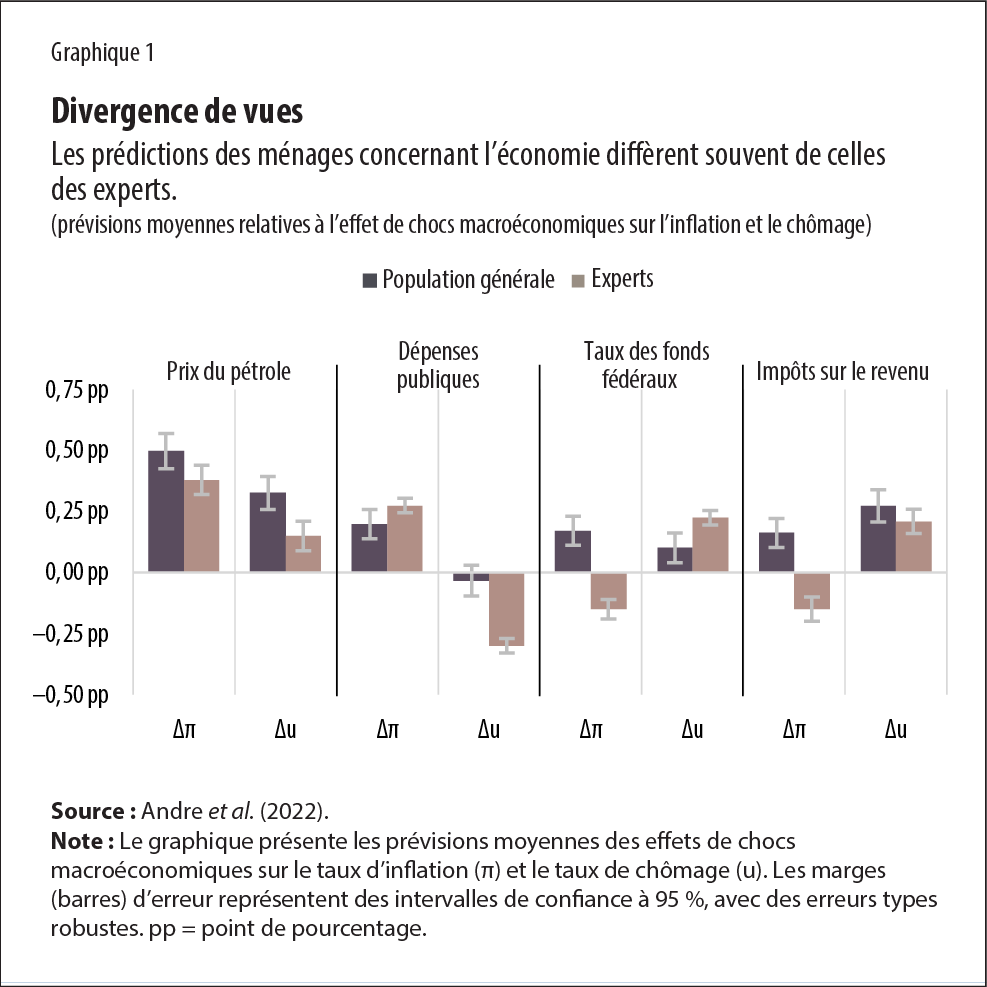

Dans un article récent, mes coauteurs et moi, nous sommes mis en quête de ces réponses (Andre et al., 2022). Nous avons effectué des sondages pour savoir ce que les gens pensaient de l’effet des chocs économiques sur le chômage et l’inflation. Entre 2019 et 2021, nous avons recueilli les réponses d’échantillons de 6 500 ménages américains globalement représentatifs. Par ailleurs, au cours de la même période, nous avons interrogé 1 500 experts, dont des fonctionnaires de banques centrales et d’institutions financières internationales, des professeurs, des doctorants et des économistes spécialistes du secteur financier. Pour les échantillons sondés pendant la pandémie de COVID-19, nous avons rectifié le questionnaire afin de nous assurer que les anticipations des répondants se rapportaient à un fonctionnement « normal » de l’économie, et non aux circonstances exceptionnelles de la pandémie.

Chocs hypothétiques

L’enquête nous a éclairés sur la perception qu’ont les gens du fonctionnement de l’économie ou, pour utiliser la terminologie des économistes, sur leurs « modèles subjectifs ». Nous avons demandé aux répondants d’envisager quatre chocs susceptibles de frapper l’économie aux États-Unis : une forte hausse des prix du pétrole brut résultant d’un effondrement de l’offre mondiale, une augmentation des impôts sur le revenu, une hausse des dépenses publiques fédérales et un relèvement par la Réserve fédérale de la cible de taux d’intérêt. Ces chocs font l’objet de nombreuses études macroéconomiques, mais renvoient à un concept que les non-experts peuvent aussi comprendre. Pour que toutes les personnes interrogées répondent en se fondant sur les mêmes informations, nous leur avons communiqué les chiffres de l’inflation et du chômage du moment en leur demandant à quel niveau, d’après eux, ces chiffres se situeraient l’année suivante. Nous leur avons ensuite fourni des éléments sur l’un des quatre chocs hypothétiques en leur demandant de réviser en conséquence leurs prévisions d’inflation et de chômage.

Leurs réponses ont montré que les avis concernant les effets des chocs économiques étaient très divergents, avec des différences importantes au sein de nos échantillons de ménages et d’experts et entre les deux groupes. Dans certains cas, les ménages et les experts divergeaient au sujet de la nature même de l’impact — positif ou négatif — sur l’inflation et le chômage. En moyenne et de façon très surprenante, les ménages pensaient qu’un relèvement du taux d’intérêt directeur de la banque centrale et une hausse des impôts sur le revenu renforceraient l’inflation, à l’inverse de ce que prévoyaient les experts et de nombreux modèles classiques (graphique 1).

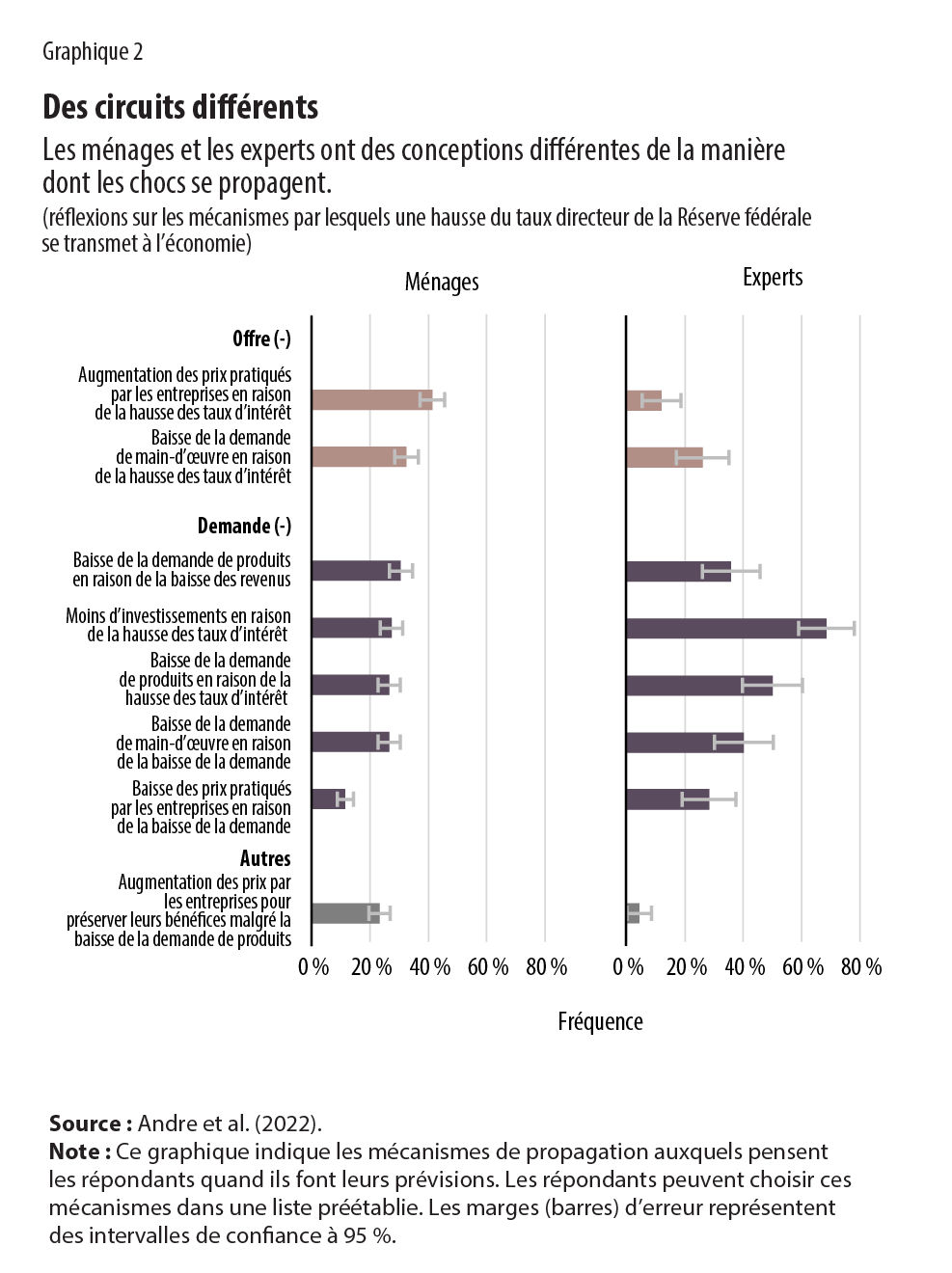

Dans le second volet de l’enquête, nous nous sommes employés à identifier les causes des divergences entre les experts et les ménages et au sein de ces deux groupes. Il semble que le désaccord soit en partie lié au fait que les répondants ne pensent pas aux mêmes circuits de transmission des chocs : les uns estiment que les mécanismes à l’œuvre se situent du côté de la demande, les autres du côté de l’offre. Nous avons proposé une série de questionnaires à choix multiples et prévu des zones permettant de saisir des commentaires, puis demandé aux enquêtés de préciser à quoi ils pensaient quand ils faisaient leurs prédictions. Nous avons constaté que ces associations d’idées expliquaient en grande partie les écarts de prévisions : sans surprise, les experts s’appuyaient plus souvent sur leurs connaissances techniques, utilisant les cadres fournis avec leur panoplie d’outils habituelle et se référant souvent directement à des modèles théoriques ou des études empiriques. Par comparaison, les ménages se fondaient sur des approches plus diverses. Ils avaient davantage tendance à faire appel à leur expérience personnelle, à être influencés par leurs opinions politiques, ou à simplement émettre des suppositions quant aux conséquences économiques d’un choc donné.

En outre, s’agissant des mécanismes de propagation des chocs, les ménages arrivent fréquemment à des conclusions très différentes de celles des experts, ce qui est une des raisons pour lesquelles leurs prédictions concernant certains chocs s’écartent autant de celles des experts. Par exemple, les ménages ont plus souvent pensé aux conséquences qu’une hausse des taux d’intérêt avait pour les entreprises qui empruntent des capitaux, parce que le renchérissement de ces capitaux est répercuté sur les consommateurs via les prix. De leur côté, la plupart des experts se sont référés au schéma classique de propagation des chocs par la demande, en vertu duquel l’inflation baisse quand les taux d’intérêt montent, car les consommateurs dépensent moins et épargnent plus (graphique 2).

Repères contextuels

Ces résultats sont-ils de mauvaises nouvelles pour les banquiers centraux ? Si la population considère qu’un relèvement de taux d’intérêt présage une inflation accrue, sera-t-il plus difficile pour les banques centrales d’arriver à maîtriser l’inflation ? L’une des conclusions de notre exercice est que communiquer de manière efficace sur les mesures gouvernementales serait une solution. Des repères contextuels peuvent conduire les individus à penser à certains circuits de propagation plutôt qu’à d’autres, et donc influencer leurs prédictions. Pour les chocs de politique monétaire, nous avons constaté que les ménages préalablement incités à penser aux mécanismes à l’œuvre du côté de la demande étaient plus susceptibles de prédire un effet comparable à celui prévu par les experts.

Il est encourageant de voir que les banquiers centraux, longtemps confiants dans l’efficacité de leurs déclarations soigneusement calibrées pour guider les anticipations du marché, semblent désormais un peu plus soucieux d’être compris d’un plus large public. Gardt et al. (2021) montrent ainsi que, dans le cadre d’une stratégie plus globale visant à ce que son message atteigne davantage de personnes, la Banque centrale européenne veille depuis quelques années à être présente sur différents médias sociaux et utilise un langage plus simple dans ses discours et ses déclarations de politique monétaire.

Les résultats de notre étude fournissent également certaines orientations empiriques pointant une direction différente quoique connexe. Les modèles macroéconomiques classiques sont très fortement dépendants de l’hypothèse des « anticipations rationnelles », selon laquelle les ménages fondent leurs décisions d’épargne, de consommation et de travail sur leurs anticipations de la situation économique future, par définition incertaine. À leur tour, ces anticipations correspondent avec la façon dont la conjoncture économique finit par évoluer. L’hypothèse ne signifie pas que les ménages peuvent prédire parfaitement l’avenir, mais que, s’ils voient la banque centrale subitement relever ses taux et pensent que cela modérera l’inflation, leurs actions ultérieures feront baisser l’inflation. Bien que cette approche de modélisation des anticipations ait été souvent critiquée, car jugée trop stricte ou irréaliste, il n’est pas si simple de s’en éloigner. Pour être judicieux, tout renoncement à ce pilier de la macroéconomie moderne doit refléter avec réalisme la manière dont se forment les anticipations des ménages. Notre étude fournit donc une piste préliminaire pour intégrer dans les modèles macroéconomiques les aspects comportementaux de ces anticipations qui s’ancrent dans l’expérience des ménages.

Un nombre croissant de travaux conduits par d’excellents spécialistes de la discipline cherchent à se servir de l’économie comportementale pour intégrer dans les modèles macroéconomiques les paramètres comportementaux contribuant à la formation des anticipations des ménages et abandonner les hypothèses d’anticipations rationnelles classiques. Cette discipline, appelée macroéconomie comportementale, se développe rapidement, mais se heurte à quelques difficultés non négligeables. Elle nécessite un recours intensif aux mathématiques, ce qui peut en limiter l’utilisation immédiate pour le travail courant d’élaboration des politiques publiques. De surcroît, elle est extrêmement tributaire de données empiriques sur le raisonnement des ménages en matière macroéconomique et sur la formation de leurs anticipations, autant de données dont les économistes comportementaux ne peuvent établir la solidité qu’à l’issue d’études multiples et rigoureuses. Dans les prochaines années, cette discipline pourrait néanmoins transformer à la fois la macroéconomie théorique et l’élaboration des politiques applicables au monde réel et conclura très certainement au rôle clé de la communication comme facteur déterminant des anticipations.

Les opinions exprimées dans la revue n’engagent que leurs auteurs et ne reflètent pas nécessairement la politique du FMI.

Bibliographie :

Andre, P., C. Pizzinelli, C. Roth, and J. Wohlfart. 2022. “Subjective Models of the Macroeconomy: Evidence from Experts and Representative Samples.” Review of Economic Studies, February 9.

D’Acunto, F., U. Malmendier, and M. Weber. Forthcoming. “What Do the Data Tell Us about Inflation Expectations?” Handbook of Subjective Expectations.

Gardt, M., S. Angino, S. Mee, and G. Glöckler. 2021. “ECB Communication with the Wider Public.” ECB Economic Bulletin 8:122–42.

Malmendier, U., and S. Nagel. 2016. “Learning from Inflation Experiences.” Quarterly Journal of Economics 131 (1): 53–87.

Weber, M., F. D’Acunto, Y. Gorodnichenko, and O. Coibion. Forthcoming. “The Subjective Inflation Expectations of Households and Firms: Measurement, Determinants, and Implications.” Journal of Economic Perspectives.