تشير المسوح إلى أن توقعات الأسر للتضخم أقل استقرارا مما كنا نعتقد

تعكس الأسعار توقعات الناس لها – على الأقل جزئيا. ولهذا السبب، تراقب السلطات النقدية توقعات التضخم عن كثب. فهي تؤثر على سلوك الناس في الوقت الحاضر.

غير أن كيفية تكوين الناس لتوقعاتهم يكاد يغيب عن الأفهام. فعادة ما تركز البنوك المركزية على واضعي التنبؤات المحترفين والأسواق المالية، وليس الأسر، لأن الاقتصاديين يفترضون غالبا أن توقعات الأسر للتضخم على درجة جيدة من الثبات (فهي لا تتغير استجابة للتطورات قصيرة الأجل). ومع ذلك، عندما سألنا 25 ألف أمريكي في عام 2018 عن توقعاتهم لمتوسط معدل التضخم في الولايات المتحدة، أجاب أقل من 20% من المشاركين في المسح، "حوالي 2%". وأشار ما يقرب من 40% إلى رقم أعلى من 10% (Coibion, Gorodnichenko, and Weber 2022).

ولا يقتصر الأمر على أن معظم الأسر ليس لديها توقعات على درجة جيدة من الثبات، بل إنها تميل أيضا إلى المبالغة في تقدير التضخم في المستقبل. وباستخدام البيانات المأخوذة من مسح توقعات المستهلكين الذي أجراه بنك الاحتياطي الفيدرالي في نيويورك، نخلص إلى أنه في الفترة من 2011 إلى 2018، توقع الرجال في المتوسط أن يرتفع معدل التضخم إلى حوالي 4% خلال 12 شهرا، بينما توقعت النساء أن يبلغ المعدل 6% (وهو فرق يظل قائما بغض النظر عن مستوى المعرفة المالية). وكان متوسط التضخم في الواقع أقل من 2% (D’Acunto, Malmendier, and Weber 2021).

ويشير ذلك إلى احتمال وجود "فجوة بين الجنسين" في توقعات التضخم. وقد تحدثنا إلى أرباب الأسر من الذكور والإناث الذين يسجلون مشترياتهم من البقالة ليؤكدوا لنا ما إذا كان الحال كذلك. وفي المتوسط، تتوقع النساء تضخما أعلى مقارنة بالرجال، ولكن ذلك لا ينطبق إلا على "الأسر التقليدية"، التي تقوم فيها النساء بجميع مشتريات البقالة. وتختفي الفجوة في الأسر التي يقوم فيها رب الأسرة أحيانا بالشراء.

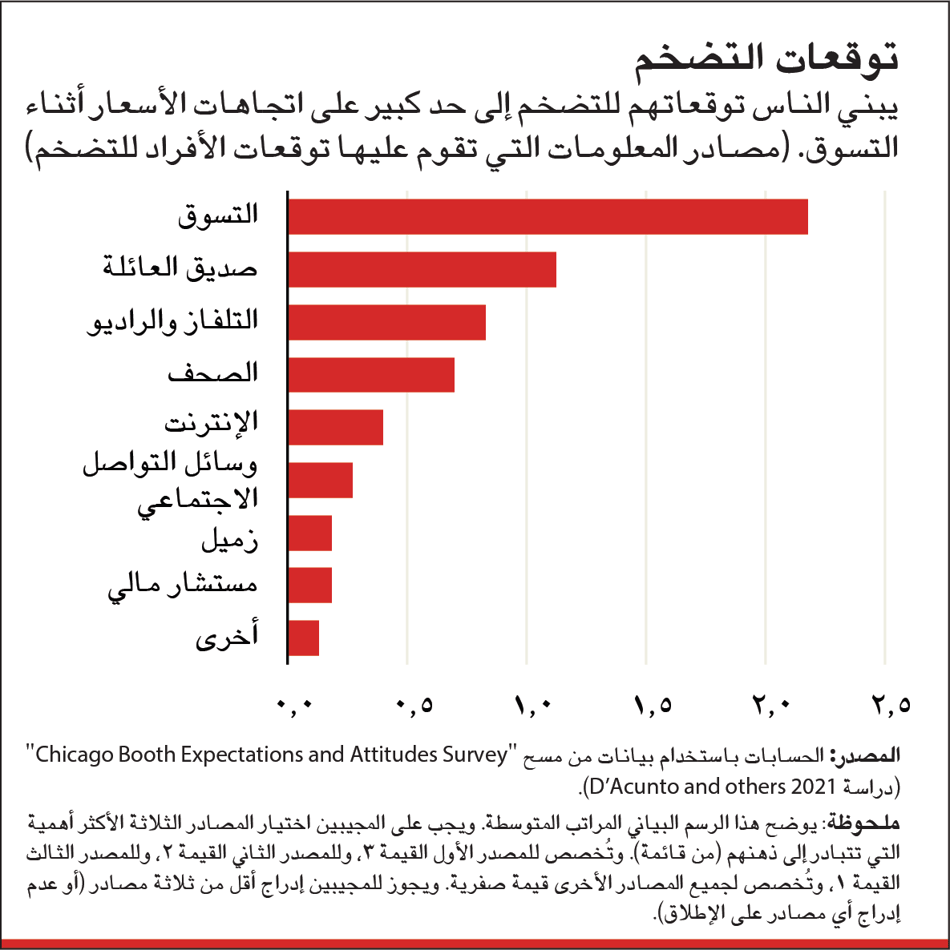

ولتحقيق فهم أفضل لمدى تأثير التعرض لتغيرات الأسعار على التوقعات، أجرينا مسحا آخر سألنا فيه المشاركين مباشرة عن مصادر المعلومات الأكثر أهمية بالنسبة لهم عند قياس التضخم (D’Acunto and others 2021). واتضح أن الأسر تعتبر أن شراء البقالة أهم مصدر للمعلومات (انظر الرسم البياني).

وللتحقق من ذلك بشكل أكبر، استفدنا من البيانات المأخوذة من الخمسين ألف أسرة التي تشارك في المسح الذي تعده شركة "NielsenIQ Homescan". ومن خلال المعلومات المتعلقة بمشتريات الأسر والمتاجر التي تشتري منها والمبالغ التي تدفعها، أعددنا مؤشر أسعار خاصا بالأسر، وخلصنا إلى أن الأسر الأشد تضررا من التضخم توقعت معدل تضخم أعلى بمقدار 0,7 نقطة مئوية، في المتوسط، مقارنة بالأسر الأخرى.

ومع ذلك، ليست كل تغيرات الأسعار على نفس القدر من الأهمية. فإذا كانت تحدث في فئات تهم المستهلكين، أو يستخدمونها على نحو أكثر انتظاما – مثل الحليب والبيض – فإننا نرى زيادات مباشرة في توقعات التضخم الكلي، في أوقات التضخم المنخفض والمرتفع. وغالبا ما يكون اهتمام الأسر بارتفاع الأسعار أكبر مقارنة بانخفاضها. وتوضح هذه العوامل سبب تحديث الأسر لتوقعاتها الخاصة بالتضخم في صيف عام 2021، عندما واصلت معظم البنوك المركزية التبشير بالضغوط التضخمية المؤقتة – حيث ارتفعت أسعار الفئات التي اهتم بها المستهلكون أكثر من غيرها. والأهم من ذلك هو أن هذه النتائج تعني أنه حتى لو نجحت البنوك المركزية في كبح جماح التضخم على المدى القريب، فإن توقعات الأسر للتضخم ستستغرق بعض الوقت حتى تتراجع.

توخي البساطة

هناك عامل آخر يساهم في توقعات الأسر للتضخم، وهو: الرسائل، حيث تزداد صعوبة تفسير السياسات الأكثر تعقيدا، وبالتالي تقل احتمالات تأثيرها على التوقعات. وفي دراسة (2020) D’Acunto and others، نقارن تأثير الزيادات المستقبلية المعلنة مسبقا في ضريبة الاستهلاك بتأثير الإرشادات الاستشرافية (بيان يشير إلى المسار المستقبلي المحتمل للسياسة النقدية). ومن منظور النموذج الكينزي الجديد، ينبغي أن يكون للسياستين نفس التأثير على توقعات التضخم. لكنهما تختلفان اختلافا جوهريا في درجة تعقيدهما والفهم الاقتصادي المطلوب للتعامل معهما.

والبيانات تؤكد ذلك. فباستخدام النسخة الألمانية من مسح المستهلكين الذي تجريه المفوضية الأوروبية، نخلص إلى أن الألمان لم يغيروا توقعاتهم للتضخم وخطط الإنفاق الخاصة بهم إلا بعد إعلان المستشارة آنذاك، أنجيلا ميركل، في نوفمبر 2005 أن ضرائب الاستهلاك سترتفع بمقدار 3 نقاط مئوية في يناير 2007. وعلى العكس من ذلك، نجد أن إعلان رئيس البنك المركزي الأوروبي آنذاك، ماريو دراغي، في صيف 2013 أن أسعار الفائدة ستبقى عند المستويات الحالية أو ستنخفض (وهي المرة الأولى التي استخدم فيها البنك المركزي الأوروبي صراحة الإرشادات الاستشرافية كأداة للسياسات) لم يكن له أي تأثير يُذكر على توقعات الأسر للتضخم أو على أنماط الإنفاق في ألمانيا.

وفي ضوء هذه النتائج، أجرينا سلسلة من المسوح حول كيفية تواصل البنوك المركزية بشكل أكثر فعالية. فعلى سبيل المثال، سألنا آلاف الأفراد في فنلندا (D’Acunto and others 2020) أسئلة حول توقعاتهم لتغير الدخل والخصائص الاجتماعية-الديمغرافية، ثم قسمنا العينة إلى ثلاث مجموعات: مجموعة مقارنة لم تتلق أي معلومات إضافية والمجموعتان موضوع الدراسة. وقد قدمنا لهذه المجموعات معلومات حقيقية عن الاجراءات التي اتخذها البنك المركزي الأوروبي على مستوى السياسات في ربيع عام 2020، باستخدام تغريدات حساب تويتر الرسمي التابع لأولي رين، محافظ البنك المركزي الفنلندي. لكن المحتوى اختلف بين هذه المجموعات. فقد تلقت إحدى المجموعات اتصالا "مستهدفا"، أي رسالة تحدد هدف سياسة ما بدون تفاصيل الإجراءات التي سينفذها البنك المركزي لتحقيق ذلك الهدف. وتلقت مجموعة أخرى معلومات حول "الأداة"، أي السياسة المحددة التي تم تنفيذها لتحقيق الهدف. وتم طرح نفس الأسئلة مرة أخرى على جميع المشاركين في المسح. وتشير نتائجنا إلى أن الاتصال المستهدف فقط هو الذي يحسن بشكل فعال توقعات الأفراد للدخل.

وفي دراسة (2022) Coibion, Gorodnichenko, and Weber، نركز على وسيلة توصيل الرسالة. ونخلص إلى أن استخدام مصطلحات بسيطة مثل "التضخم الحالي"، أو "هدف التضخم"، أو "تنبؤات التضخم" هو الأكثر فعالية في إدارة توقعات الأفراد للتضخم. لكن المصدر مهم. فرغم سهولة قراءة التغطية الصحفية للاحتياطي الفيدرالي، فإن تأثيرها أقل على التوقعات مقارنة بالبيانات الرسمية الصادرة عن اللجنة الفيدرالية للسوق المفتوحة (FOMC). ويرجع ذلك إلى كيفية تقييم الأسر في الولايات المتحدة لمصداقية مصادر الأخبار المختلفة. فعندما يتعلق الأمر بمعلومات عن الاقتصاد، تحتل الصحف في المتوسط مرتبة منخفضة، بينما تحتل وسائل التواصل الاجتماعي وتويتر مرتبة عالية. وتشير هذه النتائج إلى أن البنوك المركزية لا يمكنها الاعتماد على وسائل الإعلام وحدها لنقل التصريحات المتعلقة بالسياسة النقدية إلى الأسر.

Loading component...

وتؤثر هوية مرسل الرسالة أيضا على فعالية التواصل بشأن السياسة النقدية. ففي دراسة (2021) D’Acunto, Fuster, and Weber، نخلص إلى أنه حتى عندما تظل الرسالة والتنبؤات ثابتة، فمن المرجح إلى حد كبير أن يقوم المجيبون على المسوح من النساء وذوي البشرة السوداء بتعديل توقعاتهم عندما تأتي الرسالة من ماري دالي، رئيسة أحد بنوك الاحتياطي الفيدرالي الإقليمية، أو من رافائيل بوستيك، رئيس أحد بنوك الاحتياطي الفيدرالي الإقليمية ذي البشرة السوداء، وليس من توماس باركين، رئيس أحد بنوك الاحتياطي الفيدرالي الإقليمية ذي البشرة البيضاء. والتركيز على وجود الإناث أو الذكور السود في اللجنة الفيدرالية للسوق المفتوحة يعزز من ثقة المشاركين في المسوح من النساء وذوي البشرة السوداء في الاحتياطي الفيدرالي ويثير رغبتهم في الحصول على معلومات عن السياسة النقدية.

التقييم

توضح كل هذه النتائج مجتمعة أن الأفراد بشكل عام ليس لديهم توقعات تضخمية على درجة جيدة من الثبات. ويركز الناس على التغيرات في أسعار السلع المنفردة ذات الصلة ويكون اهتمامهم بارتفاع الأسعار أكبر مقارنة بانخفاضها.

ويمكن للبنوك المركزية إدارة توقعات الأسر إذا ما استخدمت رسائل بسيطة. لكن هناك أهمية لوسيلة نقل الرسالة وهوية مُبلِّغ الرسالة. ويظل الوصول إلى العائلات العادية، التي لا تتبع عادة النشرات الرسمية، هو التحدي الأكبر للبنوك المركزية. ويمكن للتواصل الذي يتسم بالابتكار والوضوح أن يسد هذه الفجوة.

الآراء الواردة في هذه المقالات وغيرها من المواد المنشورة تعبر عن وجهة نظر مؤلفيها، ولا تعكس بالضرورة سياسة صندوق النقد الدولي.