Des perspectives plus prometteuses, des marchés optimistes et des obstacles à surmonter

Lire le rapport

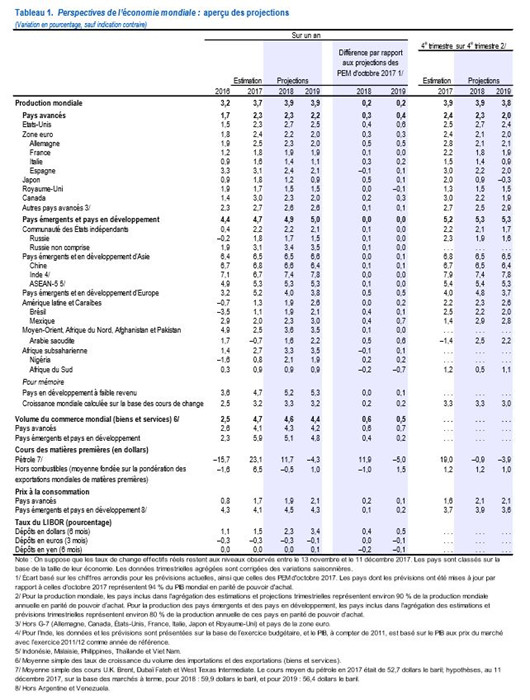

- L’activité économique mondiale continue de s’affermir. Selon les estimations, la production mondiale a progressé de 3,7 % en 2017, soit 0,1 point de plus que prévu à l’automne dernier et ½ point de plus qu’en 2016. Cette accélération de la croissance est généralisée, avec des révisions à la hausse notables en Europe et en Asie. Les prévisions de croissance mondiale en 2018 et en 2019 ont été révisées à la hausse de 0,2 point, à 3,9 %, en raison d’une dynamique de croissance plus forte et des effets attendus des modifications de la politique fiscale américaine qui ont été approuvées récemment.

- Les modifications de la politique fiscale américaine devraient stimuler l’activité : l’impact à court terme aux États-Unis devrait tenir principalement à la réaction de l’investissement aux baisses de l’impôt sur les bénéfices des sociétés. L’effet sur la croissance américaine devrait être positif jusqu’en 2020, selon les estimations (1,2 % en termes cumulés), ce scénario central étant entouré d’incertitude. En raison de la nature temporaire de certaines dispositions, ce train de mesures fiscales devrait réduire la croissance pendant quelques années à compter de 2022. Les effets sur la production des États-Unis et de ses partenaires commerciaux représentent environ la moitié de la révision cumulée de la croissance mondiale sur la période 2018–19.

- Les facteurs qui influent sur les prévisions de croissance mondiale semblent plus ou moins équilibrés à court terme, mais restent orientés à la baisse à moyen terme. Du côté positif, le rebond cyclique pourrait s’avérer plus vigoureux à court terme, car le redressement de l’activité et l’assouplissement des conditions financières se renforceront mutuellement. Du côté négatif, les évaluations élevées des actifs et les primes d’échéance très comprimées font craindre une correction sur les marchés financiers, qui pèserait sur la croissance et la confiance. Une augmentation plus rapide que prévu dans les pays avancés de l’inflation hors alimentation et énergie, ainsi que des taux d’intérêt, due à l’accélération de la demande, pourrait déclencher cette correction. Si le climat des marchés mondiaux reste favorable et que l’inflation reste modérée, les conditions financières pourraient rester souples à moyen terme, ce qui entraînerait une accumulation de facteurs de vulnérabilité financière à la fois dans les pays avancés et dans les pays émergents. Des mesures de repli sur soi, des tensions géopolitiques et l’incertitude politique dans certains pays constituent aussi des risques de dégradation.

- L’expansion cyclique actuelle offre une occasion idéale de procéder à des réformes. Tous les pays ont pour priorités de mettre en œuvre des réformes structurelles qui accroîtront la production potentielle et de mieux partager les bienfaits de la croissance. Sur fond d’optimisme sur les marchés financiers, il est impératif d’assurer la résilience financière. Étant donné le faible niveau de l’inflation, des capacités de production inemployées subsistent dans bon nombre de pays avancés, et la politique monétaire doit rester accommodante. Cependant, la dynamique de croissance plus favorable signifie que la politique budgétaire doit de plus en plus être axée sur des objectifs à moyen terme, à savoir assurer la viabilité des finances publiques et accroître la production potentielle. La coopération multilatérale demeure vitale pour assurer la reprise de l’économie mondiale.

La reprise de l’économie mondiale s’est affermie

La reprise cyclique qui est en cours depuis le milieu de 2016 a continué de s’affermir. En 2017, environ 120 pays, qui représentent trois quarts du PIB mondial, ont enregistré une accélération de leur croissance sur un an : il s’agit de l’accélération synchronisée de la croissance mondiale la plus large depuis 2010. Parmi les pays avancés, la croissance au troisième trimestre de 2017 a été plus élevée que prévu à l’automne dernier, notamment en Allemagne, en Corée, aux États-Unis et au Japon. Pour ce même trimestre, des pays émergents et des pays en développement importants, parmi lesquels l’Afrique du Sud, le Brésil et la Chine, ont aussi enregistré une croissance supérieure aux prévisions de l’automne. Selon des données à fréquence élevée et des indicateurs du climat des marchés, cette dynamique solide a persisté au quatrième trimestre. Le commerce mondial a progressé vivement ces derniers mois, grâce à une augmentation de l’investissement, en particulier dans les pays avancés, et de la production manufacturière en Asie, à la veille du lancement de nouveaux modèles de téléphones intelligents. Selon les indices des directeurs d’achat, l’activité manufacturière devrait être ferme, ce qui cadre avec la solide confiance des consommateurs révélant une demande finale vigoureuse.

Produits de base et inflation . Les meilleures perspectives de la croissance mondiale, des événements climatiques aux États-Unis, la prolongation de l’accord OPEP+ visant à limiter la production de pétrole et les tensions géopolitiques au Moyen-Orient ont orienté à la hausse les prix du pétrole brut. Ces derniers ont augmenté d’environ 20 % entre août 2017 (période de référence pour les Perspectives de l’économie mondiale (PEM) d’octobre 2017) et la mi-décembre 2017 (période de référence pour la Mise à jour des PEM de janvier 2018), pour s’établir au-dessus de 60 dollars le baril, avec une nouvelle hausse début janvier 2018. Les marchés s’attendent à ce que les prix baissent progressivement au cours des cinq prochaines années; à la mi-décembre, les cotations à moyen terme avoisinaient 54 dollars le baril, soit un peu plus haut qu’en août. L’augmentation des prix des carburants a fait monter l’inflation globale dans les pays avancés, mais la hausse des salaires et l’inflation hors alimentation et énergie demeurent faibles. Dans les pays émergents, l’inflation globale et l’inflation hors alimentation et énergie sont montées légèrement ces derniers mois après avoir baissé plus tôt en 2017.

Marchés d’obligations et d’actions . Les attentes des marchés en ce qui concerne l’évolution des taux directeurs de la Réserve fédérale américaine ont été relevées depuis août, du fait de la hausse des taux directeurs largement anticipée en décembre, mais les marchés continuent d’intégrer une augmentation graduelle en 2018 et en 2019. La Banque d’Angleterre a relevé son taux directeur pour la première fois depuis 2008 compte tenu de la diminution des capacités inemployées dans l’économie et d’une inflation supérieure à l’objectif, en raison de la dépréciation de la livre sterling, et la Banque centrale européenne (BCE) a annoncé qu’elle réduirait ses achats nets d’actifs à compter de janvier. Cependant, la BCE a l’intention de maintenir ses taux directeurs au niveau historiquement bas actuel jusqu’à ce que l’assouplissement quantitatif prenne fin et, si l’inflation était inférieure aux prévisions, d’accroître les montants et la durée de son programme d’achats d’actifs. La réaction des marchés obligataires à ces changements a été discrète : les courbes de rendement se sont généralement aplaties, car les taux à court terme ont augmenté davantage que les taux à plus long terme (par exemple, au Canada, aux États-Unis et au Royaume-Uni), ce qui cadre avec les anticipations encore modérées des marchés d’une inflation durablement supérieure aux prévisions. Dans les pays avancés, les cours des actions ont continué de monter, portés par un état d’esprit généralement favorable en ce qui concerne les perspectives de revenus, les anticipations d’une normalisation très progressive de la politique monétaire sur fond de basse inflation et la faible volatilité attendue des paramètres économiques fondamentaux. Dans les pays émergents, les indices boursiers ont encore progressé depuis août, grâce à l’amélioration des perspectives à court terme dans les pays exportateurs de produits de base. Dans certains cas, les rendements à long terme ont augmenté légèrement ces derniers mois, mais ils restent généralement faibles et les écarts de taux d’intérêt demeurent comprimés.

Taux de change et flux de capitaux . Début janvier 2018, le dollar et l’euro restent proches de leur niveau d’août 2017en valeur effective réelle. Le yen s’est déprécié de 5 % en raison de l’élargissement des écarts de taux d’intérêt, tandis que la livre sterling s’est appréciée de près de 4 %, car la Banque d’Angleterre a relevé les taux d’intérêt en novembre et les espoirs d’un accord sur le Brexit ont augmenté. En ce qui concerne les monnaies des pays émergents, le renminbi s’est apprécié d’environ 2 %, le ringgit malaisien a rebondi d’environ 7 % du fait de l’amélioration des perspectives de croissance et de la hausse des prix des produits de base, et l’impression d’une baisse de l’incertitude politique a permis au rand sud-africain de s’apprécier de près de 6 %. Par contre, le peso mexicain s’est déprécié de 7 % en raison du regain d’incertitude lié aux négociations en cours sur l’ALENA, et la lire turque de 4,5 % du fait d’une montée de l’inflation. Les flux de capitaux vers les pays émergents sont restés résilients jusqu’à la fin du troisième trimestre de 2017 : les entrées d’investissements de portefeuille de non-résidents sont demeurées vigoureuses.

Croissance mondiale encore en hausse en 2018 et en 2019

La croissance mondiale pour 2017 est maintenant estimée à 3,7 %, soit 0,1 point de plus que prévu à l’automne dernier. Les révisions à la hausse ont été particulièrement prononcées en Europe et en Asie, mais elles sont générales, avec des chiffres qui dépassent les prévisions de l’automne dernier de 0,1 point tant pour les pays avancés que pour les pays émergents et les pays en développement.

La dynamique plus vigoureuse observée en 2017 devrait persister en 2018 et en 2019 : la croissance mondiale a été révisée à la hausse, à 3,9 %, pour les deux années (0,2 point de plus que les prévisions de l’automne dernier).

Pour l’horizon de prévision à deux ans, les révisions à la hausse des perspectives de l’économie mondiale tiennent principalement aux pays avancés, où il est maintenant prévu que la croissance dépassera 2 % en 2018 et en 2019, car l’on s’attend à ce que les conditions financières mondiales favorables et le climat de marché positif contribueront à maintenir l’accélération récente de la demande, en particulier de l’investissement, avec un impact notable sur la croissance dans les pays où les exportations sont élevées. En outre, la réforme fiscale aux États-Unis et la relance budgétaire qui y est liée devraient accélérer temporairement la croissance américaine pendant cette période, avec des répercussions favorables sur la demande dans les partenaires commerciaux des États-Unis, en particulier le Canada et le Mexique. Les effets macroéconomiques mondiaux qui sont attendus représentent environ une moitié de la révision à la hausse cumulée de la prévision de croissance mondiale pour 2018 et 2019, cette projection de référence étant entourée d’incertitude.

- La prévision de croissance pour les États-Unis a été révisée à la hausse du fait d’une activité plus vigoureuse que prévu en 2017, d’une demande extérieure supérieure aux prévisions et de l’impact macroéconomique attendu de la réforme fiscale, en particulier l’abaissement des taux de l’impôt sur les bénéfices des sociétés et la déduction temporaire pour le montant intégral de l’investissement. Il est supposé que la baisse des recettes fiscales ne sera pas compensée par des compressions de dépenses à court terme. La réforme fiscale devrait donc stimuler l’activité à court terme aux États-Unis. En conséquence, une demande intérieure plus vigoureuse devrait accroître les importations et creuser le déficit des transactions extérieures courantes. Globalement, les modifications de la politique économique devraient contribuer à la croissance jusqu’à la fin de 2020, si bien que le PIB réel américain sera d’ici 2020 supérieur de 1,2 % à ce qu’il serait sans les modifications de la politique fiscale. La prévision de croissance a été rehaussée de 2,3 % à 2,7 % pour 2018 et de 1,9 % à 2,5 % pour 2019. Étant donné l’augmentation du déficit budgétaire, qui exigera un ajustement à terme, et la nature temporaire de certaines dispositions de la réforme, la croissance devrait être inférieure aux prévisions antérieures pendant quelques années à compter de 2022, ce qui annulera en partie la progression enregistrée d’ici-là. La réaction de l’inflation à une augmentation de la demande intérieure devrait être modérée étant donné que les prix hors alimentation et énergie ont été peu sensibles aux variations des capacités inemployées ces dernières années et que le rythme des relèvements des taux directeurs par la Réserve fédérale est un peu plus soutenu que prévu à l’automne dernier, avec une décompression modeste des primes d’échéance et aucune appréciation notable du dollar. Selon la Commission conjointe du Congrès sur la fiscalité, la réforme du code des impôts devrait réduire le taux d’imposition moyen qui est appliqué aux ménages américains à revenus élevés par rapport aux taux appliqués aux ménages à revenus moyens ou faibles, en particulier à moyen terme (lorsque certaines dispositions qui profitent aux contribuables à revenus faibles ou moyens prendront fin).

- Les taux de croissance pour beaucoup de pays de la zone euro ont été révisés à la hausse, en particulier pour l’Allemagne, l’Italie et les Pays-Bas, en raison de l’affermissement de la demande intérieure et extérieure. En Espagne, la croissance, qui a été largement supérieure à son potentiel, a été révisée légèrement à la baisse, pour 2018, compte tenu des effets de la montée de l’incertitude politique sur la confiance et la demande.

- La prévision de croissance pour 2018 et 2019 a été révisée à la hausse aussi pour d’autres pays avancés, en raison en particulier de l’accélération de la croissance dans les pays avancés d’Asie, qui sont particulièrement sensibles aux perspectives du commerce et de l’investissement mondiaux. La prévision de croissance pour le Japon a été révisée à la hausse pour 2018 et 2019, du fait d’une révision à la hausse de la demande extérieure, de la loi de finances supplémentaire pour 2018 et du report d’une activité récente plus vigoureuse que prévu.

La prévision globale de croissance pour les pays émergents et les pays en développement est inchangée pour 2018 et 2019, avec des différences marquées selon les régions.

- Les pays émergents et en développement d’Asie enregistreront une croissance voisine de 6,5 % sur la période 2018–19, soit un rythme plus ou moins identique à celui de 2017. La région continue de représenter plus de la moitié de la croissance mondiale. La croissance devrait ralentir progressivement en Chine (quoiqu’avec une légère révision à la hausse de la prévision pour 2018 et 2019 par rapport à l’automne dernier, en raison d’un affermissement de la demande extérieure), s’accélérer en Inde et rester plus ou moins stable dans la région ASEAN-5.

- Dans les pays émergents et en développement d’Europe, où la croissance en 2017 a dépassé 5 % selon les estimations actuelles, l’activité en 2018 et en 2019 devrait rester plus vigoureuse que prévu, portée par une croissance plus élevée en Pologne et en particulier en Turquie. Ces révisions s’expliquent par un environnement extérieur favorable, avec des conditions financières souples et une hausse de la demande d’exportations de la zone euro, ainsi que, pour la Turquie, par une politique économique accommodante.

- En Amérique latine, la reprise devrait s’affermir, avec une croissance de 1,9 % en 2018 (comme prévu à l’automne dernier) et de 2,6 % en 2019 (soit une révision à la hausse de 0,2 point). Cette évolution s’explique principalement par une amélioration des perspectives pour le Mexique, qui profite d’une augmentation de la demande américaine, une reprise plus ferme au Brésil et les effets favorables de la hausse des prix des produits de base et de l’assouplissement des conditions de financement sur certains pays exportateurs de produits de base. Ces révisions à la hausse font plus que compenser de nouvelles révisions à la baisse pour le Venezuela.

- Dans la région du Moyen-Orient, de l’Afrique du Nord, de l’Afghanistan et du Pakistan, la croissance devrait aussi s’accélérer en 2018 et en 2019, mais elle reste modérée, aux alentours de 3 ½ %. Si la hausse des prix du pétrole contribue à une reprise de la demande intérieure dans les pays exportateurs, notamment en Arabie saoudite l’ajustement budgétaire qui demeure nécessaire devrait peser sur les perspectives de croissance.

- En Afrique subsaharienne, l’accélération de la croissance (de 2,7 % en 2017 à 3,3 % 2018 et à 3,5 % en 2019) correspond globalement aux prévisions de l’automne dernier, avec une légère révision à la hausse de la prévision de croissance pour le Nigéria, mais une croissance plus modérée en Afrique du Sud, où il est maintenant prévu que la croissance restera inférieure à 1 % en 2018–19, car la montée de l’incertitude politique pèse sur la confiance et l’investissement.

- Dans la Communauté des États indépendants, la croissance devrait rester supérieure à 2 % cette année et l’année prochaine, portée par une légère révision à la hausse des perspectives de croissance pour la Russie en 2018.

Facteurs influençant les perspectives

Les facteurs qui influent sur les perspectives sont plus ou moins équilibrés à court terme, mais, comme dans l’édition d’octobre 2017 des PEM, ils restent orientés à la baisse à moyen terme. Un durcissement des conditions de financement mondiales par rapport à l’aisance actuelle, à court terme ou à plus long terme, constitue une menace notable pour la croissance.

À court terme, il est probable que la dynamique de l’économie mondiale restera la même s’il n’y a pas de correction sur les marchés financiers, où les prix des actifs montent de manière soutenue et où la volatilité est très faible, apparemment sans être perturbés par l’incertitude entourant l’action des pouvoirs publics ou la situation politique au cours des derniers mois. Cette dynamique pourrait même être plus forte que prévu à court terme si la confiance dans les perspectives de l’économie mondiale et l’aisance des conditions de financement continuent de se renforcer mutuellement.

La réaction des rendements obligataires à long terme et du dollar aux modifications apportées à la politique fiscale américaine semble avoir été limitée jusqu’à présent, et les marchés anticipent aujourd’hui un durcissement de la politique monétaire plus progressif que celui inclus dans les prévisions de référence des PEM. Une correction sur les marchés financiers pourrait être provoquée, par exemple, par des signes d’une inflation plus ferme aux États-Unis, où l’impulsion donnée à la demande exercera une pression à la baisse sur un taux de chômage déjà très bas. Des tensions inflationnistes plus fortes, conjuguées à un durcissement de la politique monétaire américaine plus rapide que prévu dans le scénario de référence, pourraient contribuer à accentuer la baisse des primes d'échéance aux États-Unis, à un affermissement du dollar et à un recul des cours des actions. Le durcissement des conditions financières mondiales aurait des implications pour les prix des actifs et les flux de capitaux, et les pays dont les besoins bruts de refinancement de la dette et les engagements en dollars non couverts sont élevés seraient particulièrement exposés à des difficultés financières.

Du côté négatif aussi, la réaction de l’investissement américain aux modifications de la politique fiscale pourrait être plus modeste que prévu dans le scénario de référence, ce qui aurait des répercussions sur la vigueur de la demande extérieure pour les principaux partenaires commerciaux des États-Unis.

À moyen terme, une accumulation de la vulnérabilité si les conditions financières restent accommodantes, l’adoption de mesures de repli sur soi et des facteurs non économiques représentent des risques notables.

- Accumulation de la vulnérabilité financière . Si les conditions financières restent souples à moyen terme, avec une période prolongée de taux d’intérêt très bas et une faible volatilité attendue des prix des actifs, les facteurs de vulnérabilité pourraient s’accumuler : les investisseurs à la recherche de rendement augmenteraient leurs engagements envers des entreprises et des pays emprunteurs moins bien notés et envers des ménages moins solvables. Comme indiqué dans l’édition d’octobre 2017 du Rapport sur la stabilité financière dans le monde, la part des entreprises de rang inférieur dans les indices obligataires des pays avancés a augmenté considérablement ces dernières années. La dette des sociétés non financières a augmenté rapidement dans certains pays émergents, ce qui nécessite une réaction de la part des pouvoirs publics. Les autorités chinoises ont bien commencé en durcissant récemment la réglementation de l’intermédiation non bancaire. Les risques de crédit sur ces engagements peuvent être cachés tandis que la dynamique de croissance mondiale à moyen terme se maintient et que les besoins de financement restent faibles. L’absence de signaux d’alerte à court terme pourrait à son tour renforcer un comportement de recherche de rente et amplifier l’accumulation de la vulnérabilité financière à moyen terme.

- Mesures de repli sur soi. Des accords commerciaux importants qui existent de longue date, tels que l’ALENA et les arrangements économiques entre le Royaume-Uni et le reste de l’Union européenne, sont en cours de renégociation. Une augmentation des obstacles au commerce et des modifications réglementaires, dans le contexte de ces négociations ou ailleurs, pèseraient sur l’investissement mondial et réduiraient l’efficience de la production, ce qui freinerait la croissance potentielle dans les pays avancés, les pays émergents et les pays en développement. L’incapacité à mieux partager les bienfaits de la croissance et l’aggravation des déséquilibres extérieurs dans certains pays, notamment les États-Unis, pourraient accroître les pressions en faveur de l’adoption de mesures de repli sur soi.

- Facteurs non économiques. Les perspectives à moyen terme de l’économie mondiale sont assombries aussi par des tensions géopolitiques, notamment en Asie de l’Est et au Moyen-Orient. L’incertitude politique risque aussi de peser sur la mise en œuvre de réformes ou de réorienter les programmes d’action, notamment dans le contexte des élections à venir dans plusieurs pays (par exemple, Brésil, Colombie, Italie et Mexique). Les conditions météorologiques extrêmes qui ont été observées récemment (ouragans dans l’Atlantique, sécheresse en Afrique subsaharienne et en Australie) attirent l’attention sur le risque d’événements climatiques récurrents et violents qui infligent des coûts humanitaires et des pertes économiques dévastateurs aux régions touchées. Ces événements pourraient aussi accentuer des flux migratoires en mesure de déstabiliser davantage des pays d’accueil déjà fragiles.

Action

Les pays avancés, les pays émergents et les pays en développement ont en commun deux objectifs. Premièrement, il est nécessaire d’accélérer la croissance de la production potentielle, en opérant des réformes structurelles qui rehaussent la productivité et, en particulier dans les pays avancés dont la population vieillit, le taux d’activité, tout en veillant à ce que les fruits de la croissance soient largement partagés. Deuxièmement, il est impératif d’accroître la résilience, notamment grâce à une réglementation financière préventive et, si nécessaire, une réparation des bilans et un renforcement des amortisseurs budgétaires. Il est particulièrement important d’agir dans un environnement qui est caractérisé par le faible niveau des taux d’intérêt et de la volatilité, et où les ajustements de portefeuille et les inversions des flux de capitaux pourraient avoir des effets perturbateurs. L’expansion cyclique actuelle offre une occasion unique de procéder à des réformes structurelles et à des réformes de la gouvernance.

Sur fond de ces priorités communes, le dosage optimal de la politique économique diffère d’un pays à l’autre selon sa situation conjoncturelle et sa marge de manœuvre :

- Dans les pays avancés où la production est proche de son potentiel, les pressions encore modérées des salaires et des prix exigent de normaliser la politique monétaire de manière prudente et en fonction des données disponibles. Cependant, là où le chômage est faible et devrait encore diminuer, comme par exemple aux États-Unis, une normalisation plus rapide pourrait être nécessaire si l’inflation montait plus que prévu aujourd’hui. Dans les pays avancés où les écarts de production persistent et où l’inflation reste en-deçà de l’objectif fixé par la banque centrale, il est souhaitable de continuer de mener une politique monétaire accommodante. Dans les deux cas, la politique budgétaire doit être axée sur des objectifs à moyen terme — notamment accroître la production potentielle grâce à l’investissement public et rehausser les taux d’activité là où des écarts existent —, tout en veillant à ce que la dynamique de la dette publique soit viable et à ce que les équilibres extérieurs excessifs soient réduits. Lorsqu’un assainissement budgétaire est nécessaire, son rythme doit être modulé de manière à éviter de freiner brutalement la croissance, tout en cherchant à améliorer la qualité des services publics de santé et d’éducation, ainsi qu’à protéger les groupes vulnérables, y compris ceux qui pourraient souffrir de la transformation structurelle.

- Dans les pays émergents, de meilleurs cadres de politique monétaire ont contribué à réduire l’inflation hors alimentation et énergie, ce qui permet d’utiliser la politique monétaire pour soutenir la demande en cas de fléchissement de l’activité. La politique budgétaire est généralement davantage limitée par la nécessité de reconstituer progressivement une marge de manœuvre, surtout dans les pays émergents et les pays en développement qui sont tributaires des produits de base. Avec le répit offert récemment par le rebond cyclique des prix des produits de base, les dirigeants doivent résister à la tentation de reporter les réformes et les ajustements budgétaires. La flexibilité du taux de change peut compléter les autres paramètres d’action en évitant des désalignements soutenus des prix relatifs, en facilitant l’ajustement aux chocs et en limitant l’accumulation de déséquilibres financiers et extérieurs.

-

Pour les pays à faible revenu,

les enjeux sont particulièrement complexes, car les objectifs sont

multiples et parfois contradictoires. Il s’agit de soutenir l’activité

à court terme ; de diversifier l’économie et de rehausser la production

potentielle pour continuer de s’approcher des objectifs de

développement durable ; de constituer une marge de manœuvre pour

accroître la résilience, surtout

dans les pays tributaires des produits de base qui font face aux perspectives moroses des prix de ces produits ; et de s’attaquer à une dette élevée et croissante dans bon nombre de cas. Les dirigeants doivent continuer de s’attacher à élargir l’assiette de l’impôt, à mobiliser des recettes supplémentaires, à améliorer la gestion de la dette, à réduire les subventions mal ciblées et à orienter les dépenses de manière à accélérer la croissance potentielle et à améliorer le niveau de vie de toute la population (infrastructures, santé et éducation). Le renforcement des dispositifs macroprudentiels et l’assouplissement des taux de change amélioreraient l’affectation des ressources, réduiraient la vulnérabilité et accroîtraient la résilience.

La coopération multilatérale reste vitale pour préserver la dynamique récente de l’activité mondiale, renforcer les perspectives à moyen terme et veiller à ce que les bienfaits des progrès technologiques et de l’intégration économique mondiale soient partagés de manière plus large. Il est prioritaire notamment de poursuivre le programme de réforme de la réglementation financière, d’éviter les nivellements compétitifs par le bas sur le plan de la fiscalité, ainsi que des normes du travail et de l’environnement, de moderniser le système commercial multilatéral fondé sur des règles, de renforcer le filet mondial de sécurité financière, de préserver les relations de correspondants bancaires, de réduire le blanchiment de capitaux, le crime organisé et le terrorisme à l’échelle internationale, ainsi que d’atténuer le changement climatique et de s’y adapter.